Маржиналка

Холивар: Ужас в том, что на smart-lab абсолютно безграмотные посты в топе ("а дети их потом надувают" (с))...

- 24 марта 2022, 00:02

- |

Итак, что же автор (даже, популярный автор) пишет:

«Выявился новые (старый) способ потерять свои деньги. Если раньше нас имели налоговики, банки, <вырезано цензурой> и операторы сотовой связи, то теперь к этой омерзительной четвёрке добавляется ещё и брокер с НКЦ.»

При чем здесь НКЦ, так вообще не ясно, т.к. он действует согласно регламенту (который нужно изучать всем, кто трейдит) — описано здесь.

Я тут не знаю, для кого-то новое… но еще в начале 10х годов про это писали все «профики» кому не лень.

Понятное дело, что ключевая в 4,25% в 20 году привела на рынок толпы «неофитов», но все же даже здесь — огромный архив записей для изучения.

«Самая простая схема. Брокер обязан иметь некоторую большую сумму денег, для предоставления РЕПО клиентам. Что за РЕПО? Это, по сути, кредит, но под залог денежных средств или ценных бумаг. Но кредит — это то, что вам выдают в банках или бандитские МФО. А РЕПО — это то, что вам дают брокеры.»

( Читать дальше )

- комментировать

- 8.9К | ★52

- Комментарии ( 34 )

Объем маржинальных сделок за Февраль 2022.

- 18 марта 2022, 07:36

- |

В моем телеграмм канале t.me/PortfolioUSA я чаще публикую свои наблюдения относительно рынка и там же вы сможете посмотреть результаты моего инвестирования.

Данные о маржиналке у брокеров

- 05 марта 2022, 14:51

- |

Интересует именно общие цифры, у кого и сколько.

ТОЛЬКО ПРОШУ

- никаких политических комментариев

- никаких панических опусов

- никаких догадок или неподтвержденной и непроверяемой информации, только по факту

Заранее спасибо!

Маржиналка - ускоритель для денег

- 05 ноября 2021, 10:13

- |

В видео подробно рассказал о том, как заставить свободные деньги работать быстрее при инвестировании в сделки IPO. Все о маржиналке или маржинальной торговле.

Тайм-коды:

00:01 — начало

00:37 — что такое маржиналка

01:03 — пример использования маржиналки

01:57 — акции Apple в Фридом Финанс маржинальны

03:01 — с помощью маржиналки деньги работают

03:19 — маржиналка под обеспечение активов

03:37 — как пользоваться маржиналкой без свободных средств

04:29 — маржиналка как ускоритель работы денег

Кредитное плечо НЕ зло!

- 08 октября 2021, 10:07

- |

Вспоминается время, когда на рынке репо с ЦК (вместо депозита) можно было зарабатывать в рублях 18-20% годовых без каких либо рисков (± при такой же инфляции). Хорошее было время, а точнее время тех, кто дает в долг!

Сейчас же на репо с ЦК с трудом наскребешь 5-7% годовых.

Во времена низких процентных ставок хорошо зарабатывают как раз те, кто берет в долг и рискует.

Низкие процентные ставки стимулируют инвестиции в «Рискованные активы». В основном — это активы с неопределенной доходностью, т.е. акции.«Безрисковые активы» — как правило облигации, во времена низких ставок резко уходят на второй план.

Тут очень важно отметить смену циклов ставок. И те, кто уже давно на рынке, эту грань хорошо отличают, как художники отличают оттенки цветов. Такие инвесторы имеют дополнительное преимущество, так как умеют быстро переключаться.

Преимущества инвестора на рынке акций во времена низких ставок

( Читать дальше )

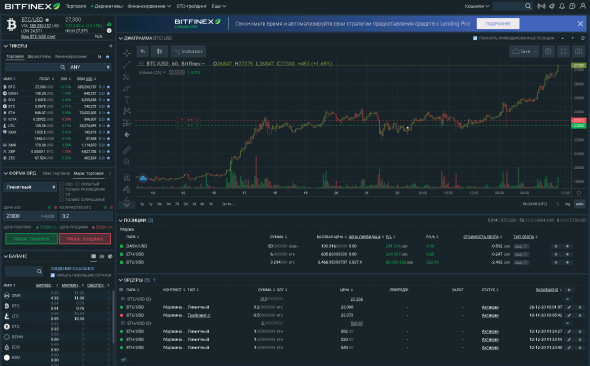

Есть PNL и даже больше.

- 27 декабря 2020, 10:02

- |

Это мой топовый аккаунт, по времени набора позиции и удержания.

Куда скромнее результат по альткойнам на Poloniex, учитывая ряд закрытых с убытком позиций (-0.5BTC):

( Читать дальше )

Обзор недели

- 14 сентября 2020, 12:44

- |

Российский рынок акций завершал предыдущую неделю в попытке развернуть нисходящую тенденцию предыдущих дней. Индекс МосБиржи вернулся выше 2900 п. При этом внешний фон в пятницу никак не помогал. Цены на нефть Brent снизились и вновь опустились ниже $40. Американский рынок акций демонстрировал нейтральную динамику. Оформить отскок по S&P 500 пока не получается. Вероятно, попытку роста увидим уже в начале текущей недели.

В последние сессии отмечаем опережающую динамику российских голубых фишек над вторым эшелоном. Спрос в конце прошлой недели формировался преимущественно в наиболее ликвидных инструментах.

По индексу МосБиржи в качестве сильной области поддержки можно выделить район 2835–2850 п. В качестве технического препятствия выступает район 2955–2975 п. Сегодня ожидается позитивная динамика на старте дня. Индекс как раз может направиться в сторону обозначенных целей.

На рынке нефти общая картина пока не меняется. Фьючерсы Brent нащупали промежуточную поддержку в районе $39,5.⚠️ Этот уровень отделяет котировки от более глубокой коррекции в сторону $36,3–37,2. Что касается перспектив рынка нефти на более длинном горизонте, то в целом ожидания положительные. На горизонте года в базовом сценарии цены могут быть устойчиво выше $40. Буровая активность в мире практически не растет. Складывается ситуация недоинвестирования, которая на длинной дистанции чревата локальным дефицитом на рынке нефти по мере восстановления глобального спроса.

Прогноз повышен на 2020 год

- 10 сентября 2020, 12:15

- |

Основные американские индексы восстановились в среду после резкого снижения. Dow Jones поднялся на 1,6% – до 27 940,47 пунктов, S&P 500 прибавил 2,01% – до 3 398,96 пунктов, Nasdaq укрепился на 2,71% – до 11 141,56 пунктов.

Минэнерго США повысило прогноз средней цены нефти Brent на 2020 год с $41,4 за барр – до $41,9 на фоне возобновления буровой активности, при этом прогноз на 2021 год понизило с $49,53 за барр – до $49,07.

По оценкам Energy Intelligence, в августе уровень соответствия между 19 странами, участвующими в сокращении добычи нефти ОПЕК+, вырос с 96% – до 103%.

Среди макростатистики выделим индекс цен производителей в США за август, первичные заявки на пособие в США и данные по запасам сырой нефти, бензина и дистиллятов от минэнерго этой страны. Также сегодня состоится заседание ЕЦБ, за которым следует пресс-конференция президента Кристин Лагард

Про рынок нефти

- 27 августа 2020, 15:05

- |

Ключевым риском для рынка нефти на текущий момент является вероятность более медленного, чем ожидается, восстановление спроса на нефть. Актуальные прогнозы не предполагают возобновления существенных ограничений из-за второй волны коронавируса.

Значительное замедление роста добычи наблюдалось в июле. Потребление во многих регионах мира оставалось слабым, в частности, просел спрос в Индии — третьем по величине импортере мира.

Но есть и другие угрозы, которые нависают над рынком нефти и могут привести к снижению цен. Геополитический сдвиг может произойти в начале следующего года, если в США кандидат от демократической партии Джо Байден победит на президентских выборах в ноябре. Новая администрация Белого дома может склониться в сторону пересмотра условий ядерной сделки с Ираном и ослабить санкции против экспорта нефти из Исламской республики. Иранская нефть, беспрепятственно поступающая на внешние рынки, может превратиться из бычьего в медвежий драйвер для цен на нефть.

Мировые цены на нефть

- 26 августа 2020, 15:23

- |

По состоянию на 20.24 мск цена ноябрьских фьючерсов на североморскую нефтяную смесь марки Brent подскакивала на 1,56%, до 46,35 доллара за баррель, октябрьских фьючерсов на WTI — на 1,78%, до 43,38 доллара за баррель. Октябрьские фьючерсы на Brent в то же время прибавляли 1,75%, достигая 45,92 доллара за баррель. Днем нефть дорожала на доли процента.

Внимание рынков сосредоточено вокруг новостей об ураганах «Марко» и «Лаура», приведших к ограничению добычи нефти американскими компаниями в Мексиканском заливе. По последним данным Бюро по безопасности и экологическому контролю США (BSEE), эта добыча остановлена на 82,4%.

«В целом ураганы могут ограничить поставки на этой неделе», — цитирует агентство Рейтер мнение главы отдела нефтяных рынков Rystad Energy Бьёрнара Тунхаугена (Bjonar Tonhaugen).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал