SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Макроэкономика

Финансовая экономика, долги, неравенство и кризис

- 29 мая 2012, 03:06

- |

Статистика — очень хитрый предмет. Все знают, например, что средний доход американцев все время растет. Также как и его, среднего американца, общее благосостояние («богатство», то есть стоимость всех имеющихся активов за вычетом всех долгов).

Но некоторые где-то что-то слышали о том, что вроде как 90% всего богатства принадлежат будто бы 10% населения. Думаю, большинство из тех, кто об этом слышит, считают, что это коммунистическая пропаганда.

А я, дурак, решил проверить.

ФРС США — замечательная организация. Замечательна она, прежде всего, тем, что проводит массу разнообразных исследований. Среди которых особое выдающее место занимает Survey of Consumer Finances — непосредственное тщательное изучение финансов домохозяйств на микроуровне. Данных, которые есть в этом исследовании, не найдешь больше ни в одном открытом источнике.В частности, есть там данные и по положению разных по доходам и благосостоянию групп населения и социальных слоёв. И не только средние и суммарные значения, но и

( Читать дальше )

Но некоторые где-то что-то слышали о том, что вроде как 90% всего богатства принадлежат будто бы 10% населения. Думаю, большинство из тех, кто об этом слышит, считают, что это коммунистическая пропаганда.

А я, дурак, решил проверить.

ФРС США — замечательная организация. Замечательна она, прежде всего, тем, что проводит массу разнообразных исследований. Среди которых особое выдающее место занимает Survey of Consumer Finances — непосредственное тщательное изучение финансов домохозяйств на микроуровне. Данных, которые есть в этом исследовании, не найдешь больше ни в одном открытом источнике.В частности, есть там данные и по положению разных по доходам и благосостоянию групп населения и социальных слоёв. И не только средние и суммарные значения, но и

( Читать дальше )

- комментировать

- 35 | ★16

- Комментарии ( 38 )

Россия - отскочила!

- 28 мая 2012, 12:00

- |

Периодически читаю профессионального экономиста и чтобы не отсылать на его ЖЖ просто перепечатал коротенькую информацию о «этапах большого пути» России спустя 3,5-3,75 года после начала кризиса 2008 года.

Для читаемости число стран пришлось сократить, кроме G7 и BRI(C)S, для полноты картины я там оставил, например, мелочь из еврозоны, вроде Эстонии, Финляндии, Исландии и Ирландии, где спад был такой же, как в России или больше, а также некоторые развивающиеся, не затронутые кризисом.

Россия, как известно, пострадала от кризиса больше, чем любая другая крупная развитая или развивающаяся экономика, но в числе немногих развитых восстановила докризисный уровень. Это неплохой результат. Но на фоне стран BRI(C)S мы выглядим просто никакими — единственной крупной развивающейся страной с «потерянным четырехлетием»

первоисточник с комментариями здесь http://zhu-s.livejournal.com/211256.html если появится желание заглянуть.

Для читаемости число стран пришлось сократить, кроме G7 и BRI(C)S, для полноты картины я там оставил, например, мелочь из еврозоны, вроде Эстонии, Финляндии, Исландии и Ирландии, где спад был такой же, как в России или больше, а также некоторые развивающиеся, не затронутые кризисом.

Россия, как известно, пострадала от кризиса больше, чем любая другая крупная развитая или развивающаяся экономика, но в числе немногих развитых восстановила докризисный уровень. Это неплохой результат. Но на фоне стран BRI(C)S мы выглядим просто никакими — единственной крупной развивающейся страной с «потерянным четырехлетием»

первоисточник с комментариями здесь http://zhu-s.livejournal.com/211256.html если появится желание заглянуть.

Этот забавный мультипликатор

- 27 мая 2012, 18:39

- |

Монетаристская теория учит нас, что в экономике существует некий «мультипликатор денег». Работает он будто бы следующим образом. Вася положил на депозит 100 долларов. Денежная база — 100 долларов.Банк должен создать обязательный резерв, ну, скажем 10%. 10 долларов. А 90 долларов банк может одолжить кому-нибудь. Одолжил. Денег стало больше. Денежная масса увеличилась на 90 долларов при той же денежной базе и составляет 190 долларов.

Вот это отношение денежной массы к денежной базе, т. е. способность банков мультиплицировать бабки, и называется мультипликатором.

( Читать дальше )

Вот это отношение денежной массы к денежной базе, т. е. способность банков мультиплицировать бабки, и называется мультипликатором.

( Читать дальше )

Призрак бродит по Европе - призрак популизма!

- 25 мая 2012, 12:33

- |

Не люблю когда люди делаю перепост и публикуют чужие мнения. Но тут удержаться сложно, очень хочется поделиться выступлением Николая Кащеева из Сбербанка по поводу Греции. Считаю, что он лучший на рынке аналитик по макроэкономике.

Посмотрите не поленитесь, очень занимательно и интересно.

РБК программа Диалог

24 мая 2012 г. 19:36

Вудущий:

Степан Демура

Гости:

Александр Баунов — редактор международного отдела SLON.RU

Николай Кащеев — начальник аналитического отдела казначейства Сбербанка России.

Ссылка на видео:

http://rbctv.rbc.ru/archive/dialogue/562949983934785.shtml

Видео:

В дополнение посмотрите картинки в моем вчерашнем посте по Греции и Еврозоне:

http://smart-lab.ru/blog/56719.php

Посмотрите не поленитесь, очень занимательно и интересно.

РБК программа Диалог

24 мая 2012 г. 19:36

Вудущий:

Степан Демура

Гости:

Александр Баунов — редактор международного отдела SLON.RU

Николай Кащеев — начальник аналитического отдела казначейства Сбербанка России.

Ссылка на видео:

http://rbctv.rbc.ru/archive/dialogue/562949983934785.shtml

Видео:

В дополнение посмотрите картинки в моем вчерашнем посте по Греции и Еврозоне:

http://smart-lab.ru/blog/56719.php

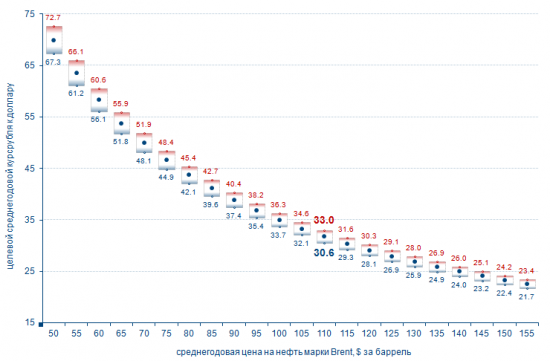

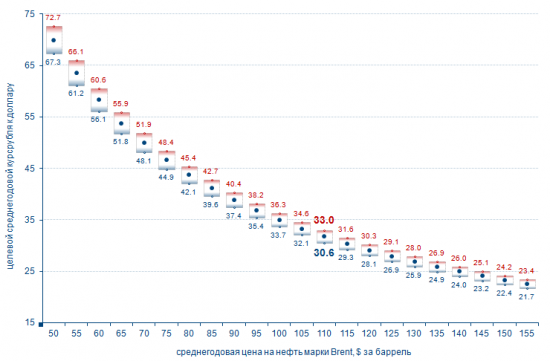

Нефть vs Рубль. Грфик от Е.Сусина.

- 19 мая 2012, 11:12

- |

Не видел может кто и выкладывал. Ранее я уже читал у Сусина об этом но посмотрев на обновленный график и комментарии, рекомендую глянуть кому интересно… именно с комментариями http://ugfx.livejournal.com/1047374.html думаю график учитывает текущие ВВП инфляционные ожидания и потребности бюджета в его расходной части.

Мы готовы к кризису лучше чем в 2008 году.

- 16 мая 2012, 13:18

- |

ИНТЕРФАКС-АФИ — Ухудшение финансово-экономической ситуации

в ЕС не исключено, Россия готова к возможной «второй волне» кризиса лучше, чем в2008 году, считает председатель ЦБ РФ Сергей Игнатьев.

«Возможно обострение ситуации (в ЕС — ИФ), я этого не исключаю. Я вам скажувполне ответственно и честно: мы готовы к этому кризису, будущему, возможному, лучше, чем в сентябре 2008 года», — заявил он, выступая в Госдуме в среду.

«Все может быть, сейчас моя оценка происходящего за границей немного похуже, чембыла полгода назад. Я был уверен, что европейские политики договорятся», -сказал С.Игнатьев.

Начались успокоительные интервенции словесные, пока только Игнатьев, как начнет Медведев или упаси Путин говорить, что у нас тихая гавань… тогда все совсем плохо, а пока оптимиЗЬм

в ЕС не исключено, Россия готова к возможной «второй волне» кризиса лучше, чем в2008 году, считает председатель ЦБ РФ Сергей Игнатьев.

«Возможно обострение ситуации (в ЕС — ИФ), я этого не исключаю. Я вам скажувполне ответственно и честно: мы готовы к этому кризису, будущему, возможному, лучше, чем в сентябре 2008 года», — заявил он, выступая в Госдуме в среду.

«Все может быть, сейчас моя оценка происходящего за границей немного похуже, чембыла полгода назад. Я был уверен, что европейские политики договорятся», -сказал С.Игнатьев.

Начались успокоительные интервенции словесные, пока только Игнатьев, как начнет Медведев или упаси Путин говорить, что у нас тихая гавань… тогда все совсем плохо, а пока оптимиЗЬм

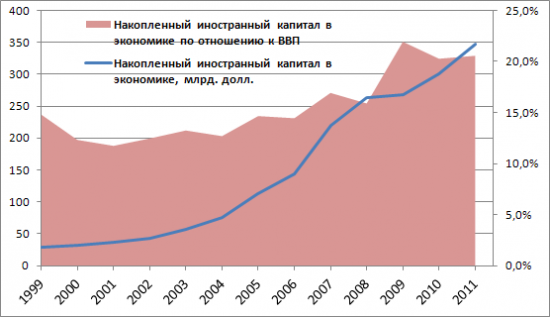

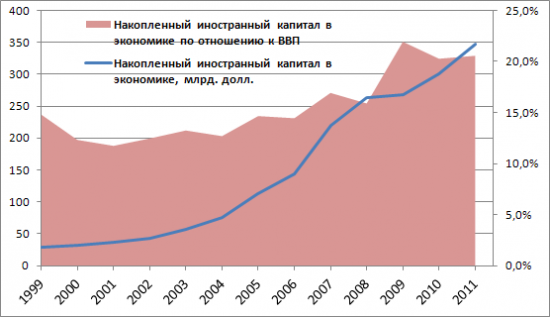

Зависимость РФ от иностранного капитала

- 12 мая 2012, 23:08

- |

На картинке синяя линия — накопленный (с учетом выбытия) иностранный капитал в экономике, на конец каждого года. То есть, если проще — это сколько денег иностранцев в нашей экономике.

Красная — отношение этого показателя к ВВП (по правой оси). Напрямую характеризует степень зависимости экономики от иностранного капитала.

Намедни, вот в этом интервью Финам-ФМ депутат от «Единой России» Федоров утверждал и даже настаивал, что В. В. Путин и «Единая Россия» как правящая партия действует на восстановление суверенитета страны и избавление от колониальной зависимости.

Скажите, коллеги, когда зависимость экономики от иностранного капитала увеличивается — это похоже на «восстановление суверенитета»? Есть какая-нибудь хитрая теория по этому поводу?

Или же не надо выдумывать никаких теорий и «если оно выглядит как утка, плавает как утка и крякает как утка, то это и есть утка»?

PS

Все данные взяты из официальных публикаций Росстата и ЦБ РФ.

Красная — отношение этого показателя к ВВП (по правой оси). Напрямую характеризует степень зависимости экономики от иностранного капитала.

Намедни, вот в этом интервью Финам-ФМ депутат от «Единой России» Федоров утверждал и даже настаивал, что В. В. Путин и «Единая Россия» как правящая партия действует на восстановление суверенитета страны и избавление от колониальной зависимости.

Скажите, коллеги, когда зависимость экономики от иностранного капитала увеличивается — это похоже на «восстановление суверенитета»? Есть какая-нибудь хитрая теория по этому поводу?

Или же не надо выдумывать никаких теорий и «если оно выглядит как утка, плавает как утка и крякает как утка, то это и есть утка»?

PS

Все данные взяты из официальных публикаций Росстата и ЦБ РФ.

Практическое пособие для начинающего долгосрочного инвестора. Как оценить темп роста корпоративных прибылей.

- 05 мая 2012, 17:14

- |

Как, вероятно, понятно из предыдущего поста, для оценки привлекательности ваших долгосрочных вложений в акции, как в смысле роста курсовой стоимости, так и в смысле дивидендного дохода критически важным является не текущая величина прибыли на 1 акцию (или p/e или дивдоходности, или любого другого коэффициента, показывающего лишь текущее состояние), а оценка темпов РОСТА БУДУЩИХ прибылей (или дивидендов) компании или всех компаний в целом, если говорить об индексе широкого рынка.

Как же оценить этот темп роста? Можно по среднеисторическим значениям, но кто же гарантирует, что такие темпы сохранятся в будущем? Можно методом тыка — «пальцем в небо». А ещё можно немножко подумать.

В принципе, долгосрочно растущая экономика может быть в 2 состояниях:

1. корпоративные прибыли растут быстрее, чем экономика в целом (это возможно, когда государство занимается налоговым стимулированием, а компании — сокращением издержек, в частности, зарплат и рабочих мест);

( Читать дальше )

Как же оценить этот темп роста? Можно по среднеисторическим значениям, но кто же гарантирует, что такие темпы сохранятся в будущем? Можно методом тыка — «пальцем в небо». А ещё можно немножко подумать.

В принципе, долгосрочно растущая экономика может быть в 2 состояниях:

1. корпоративные прибыли растут быстрее, чем экономика в целом (это возможно, когда государство занимается налоговым стимулированием, а компании — сокращением издержек, в частности, зарплат и рабочих мест);

( Читать дальше )

Экспортная держава!

- 05 мая 2012, 11:13

- |

За последний год (с марта с 2011 по февраль 2012, более поздних данных пока нет) Россия экспортировала товаров на 537.6 млрд. долл., выйдя по этому показателю на 5-ое место в мире – опередив азиатских экспортных гигантов Ю.Корею (466.4 млрд. долл., далее все страновые показатели по данным ООН за 2010 год) и Сингапур (351.9). Впереди нас – лишь Япония (769.8), Германия (1271.3), США (1277.6) и, разумеется, Китай (1578.3 плюс 290.2 – Гонконг).

......\

......\

Что же касается высокотехнологичного экспорта, то соответствующие цифры называть не вполне удобно, но давайте все же сделаем это. Доля выручки от экспорта автомобилей легковых за последний год составила 0.1% в общем объеме, грузовых — 0.07%. Всего выручка от экспорта машиностроительной продукции – 4,55%, значительная часть ее получена от стран СНГ.

Это примерно в 1.5 раза меньше того, что дал экспорт одной только солярки.

первоисточник здесь http://zhu-s.livejournal.com/208337.html#cutid1

......\

......\

Что же касается высокотехнологичного экспорта, то соответствующие цифры называть не вполне удобно, но давайте все же сделаем это. Доля выручки от экспорта автомобилей легковых за последний год составила 0.1% в общем объеме, грузовых — 0.07%. Всего выручка от экспорта машиностроительной продукции – 4,55%, значительная часть ее получена от стран СНГ.

Это примерно в 1.5 раза меньше того, что дал экспорт одной только солярки.

первоисточник здесь http://zhu-s.livejournal.com/208337.html#cutid1

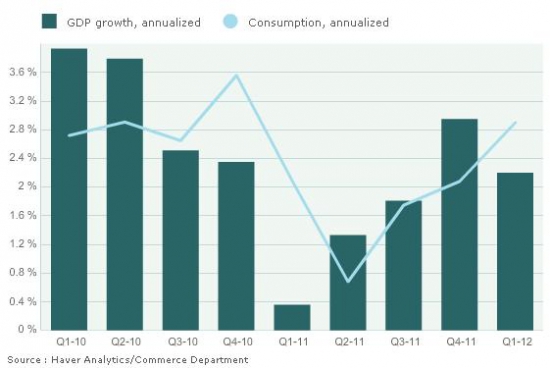

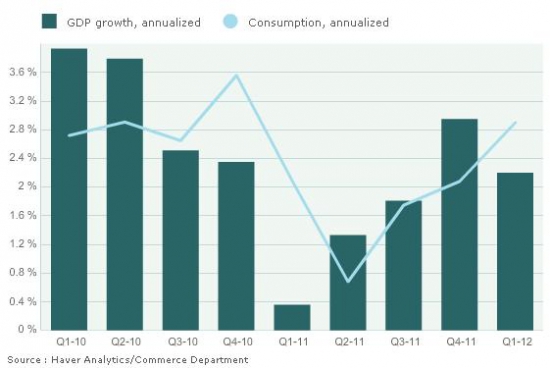

Детальный разбор вчерашнего ВВП США. В картинках

- 28 апреля 2012, 14:46

- |

Сегодня абсолютно безыдейные день, торговать незачем. Предлагаю обратиться к состоянию экономики США, вчерашние данные таят в себе много интересного, что позволит сделать определенные выводы на 2 квартал 2012 года. Исследование проведено marketwatch.com

1) ВВП и Расходы потребителей

Зеленые столбцы — рост ВВП (в%). Синяя линия — рост индекса PCE или Consumer Spending — Индекс цен расходов на личное потребление — вчера он составил 2,9%

Как мы видим, расходы потребителей выросли очень прилично, это хорошо. Прирост наиболее значительный с 4-го квартала 2010. Почему это так? Теплая зимняя погода, общее улучшение экономики заставило потребителей тратить больше. В то же время, снизились традиционные зимние расходы, однако общий рост их нивелировал.

( Читать дальше )

1) ВВП и Расходы потребителей

Зеленые столбцы — рост ВВП (в%). Синяя линия — рост индекса PCE или Consumer Spending — Индекс цен расходов на личное потребление — вчера он составил 2,9%

Как мы видим, расходы потребителей выросли очень прилично, это хорошо. Прирост наиболее значительный с 4-го квартала 2010. Почему это так? Теплая зимняя погода, общее улучшение экономики заставило потребителей тратить больше. В то же время, снизились традиционные зимние расходы, однако общий рост их нивелировал.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал