МСБ-лизинг

Зачем нужен организатор при размещении облигаций и сколько стоят его услуги?

- 08 октября 2021, 12:56

- |

Итак, с 01:09:30 обсудили тему выпуска облигаций без организатора. Владелец МСБ Тимур Ксёнз рассказал, что самый первый выпуск любой компании будет очень сложно выпустить без организатора. Что делает организатор размещения? По сути, он проверяет эмитента (делает комплаенс) и находит инвесторов, которые покупают выпуск облигаций. Услуги организатора для небольших объемов ВДО-облигаций обычно стоят 3%-4% от объема выпуска! То есть это очень сильно повышает общую стоимость заимствований.

Компания МСБ Лизинг первые 2 выпуска делала с организатором, и начиная с 3-го, они стали размещать облигации сами, когда уже поняли, что складывается база постоянных клиентов и когда научились искать клиентов сами.

Интересный нюанс состоит в том, что организатор заинтересован в том, чтобы разместить выпуск как можно быстрее и заработать свою комиссию. Компания МСБ лизинг же заинтересована в том, чтобы размещать облигации постепенно (размещение длится 3 месяца). Это надо чтобы размещать деньги постепенно, держать лишние неиспользованные пассивы на балансе — дорого.

Не стоит путать организатора выпуска облигаций с андеррайтером. Если ор-р находит инвесторов, то андеррайтер выполняет техническую функцию — осуществляет сбор заявок и подписку на участие в размещении. У МСБ андеррайтером выступает наш хорошо знакомый Андрей Хохрин и его компания Иволга Капитал. Размещение облигаций без организатора только лишь с андеррайтером обходится МСБ примерно в 1% от номинала выпуска.

Выпускать биржевые облигации дороже, чем коммерческие, но МСБ выпускает именно их, потому что физлица больше любят биржевые, для инвесторов это удобнее. 100% покупателей МСБ — это физические лица. Тимур рассказал, что у компании сейчас около 1000 инвесторов.

Фонды не покупают облигации, потому что не могут покупать бонды ниже определенного рейтинга, а банки такое не покупают, потому что им придется делать доп. резервирование под такие активы и поэтому они этого не делают.

Надеюсь, было интересно👍

- комментировать

- 3.3К | ★7

- Комментарии ( 7 )

Почему МСБ Лизинг выпускает только облигации с амортизацией и ежемесячными купонными выплатами?

- 07 октября 2021, 11:12

- |

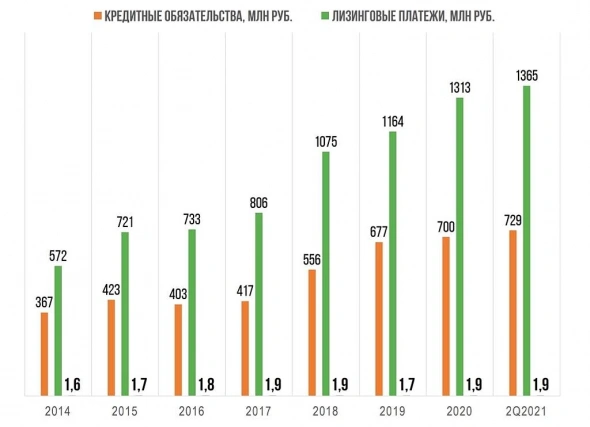

Дело в том, что банки-кредиторы сверху заставили синхронизировать получение платежей с кредитными выплатами на ежемесячной основе: по условиям банков, ежемесячные входящие лизинговые платежи должны быть выше, чем исходящие выплаты по долгам и кредитам..

Как на картинке, только на месячной основе.

Это важно с точки зрения оперативной оценки рисков.

Лизинговые платежи все приходят равномерно каждый месяц. По этой причине компании необходимо избегать крупных единовременных выплат, а платить постепенно, на ежемесячной основе.

Амортизация облигаций, если кто не знает, это не единовременное погашение к дате, а постепенное гашение тела долга равномерными частями.

Надеюсь было полезно 🙂

Облигационный выпуск «МСБ-Лизинг»

- 07 октября 2021, 10:08

- |

🗓 Уважаемые инвесторы, рады сообщить, что cтарт реализации нашей очередной эмиссии состоится в период с 12 по 15 октября 2021.

▫️Объем выпуска 250 000 000 ₽,

▫️Купон 12.25%,

▫️Срок обращения 1800 дней (60 купонных периодов),

▫️Амортизация равномерная ежемесячная, начиная с 25-го купонного периода,

▫️Выплата купонного дохода ежемесячно,

▫️Андеррайтер ООО ИК «ИВОЛГА КАПИТАЛ»

📧 Адрес для справок: bonds@msb-leasing.ru

📓Открыта книга предзаказа! Уже сейчас вы можете оставить свою заявку через чат-бот или на сайте «МСБ-Лизинг». Перед началом выпуска вам будет направлена точная дата старта и скрипт для приоритетной покупки облигаций.

Коротко о главном на 06.10.2021

- 06 октября 2021, 10:58

- |

Регистрация программ дебютантов и новые выпуски старожилов фондового рынка:

- «МСБ-Лизинг» планирует 12 октября разместить выпуск пятилетних облигаций серии 002Р-05 объемом 250 млн рублей. Ориентир ставки купона — 12,25%, ставка будет зафиксирована на весь период обращения, купоны ежемесячные. По выпуску предусмотрена амортизация: равномерными частями ежемесячно начиная с 25-го купонного периода.

- «Первый ювелирный — драгоценные металлы» (ПЮДМ) подал на Московскую биржу заявку на регистрацию выпуска трехлетних облигаций серии БО-П03. Параметры выпуска пока не разглашаются.

- Московская биржа зарегистрировала программу облигаций «Глобалтехэкспорт» серии 001Р объемом до 2 млрд рублей. Регистрационный номер — 4-00613-R-001P-02E. Программа рассчитана на 15 лет, облигации смогут размещаться на срок до 10 лет.

- Московская биржа зарегистрировала программу облигаций «Волга-Днепр Финанс» серии 001Р объемом до 25 млрд рублей. Регистрационный номер — 4-00043-L-001P-02E. В рамках бессрочной программы облигации смогут размещаться на срок до 10 лет.

( Читать дальше )

Как устроен лизинг? Как разместить облигации без организатора? МСБ-Лизинг

- 05 октября 2021, 21:14

- |

00:00 Вступление

01:40 Параметры 5-го выпуска облигаций МСБ Лизинг

02:40 Как принять участие в размещении облигаций (с 12 октября по 15 октября)

03:50 Срок появления облигаций на Московской бирже

05:10 Как работает лизинговая компания

06:10 Отличие лизинга от банковской деятельности

07:50 Ставки для клиентов. Маржа лизинга

09:50 Преимущества лизинга перед банковским кредитом для клиентов

12:40 Обеспеченность собственными средствами, капитал

14:30 Что такое «валюта баланса»?

15:10 Реализация залогов неплательщиков

17:50 Основные сегменты лизинга МСБ-Лизинг

20:00 Уровень просроченной задолженности

22:30 Почему было много дефолтов лизинга в 2008 году

27:30 Продажа лизингового портфеля

28:30 Рост бизнеса МСБ-Лизинг

31:00 Интересные нюансы с уплатой НДС

32:40 На что влияет размер лизинговой компании

37:40 За счет чего удается конкурировать с крупными игроками?

41:00 География лизингового бизнеса компании

42:20 Как происходит поиска клиентов у МСБ-Лизинг?

45:40 История компании МСБ-Лизинг

48:50 Собирается ли МСБ-Лизинг делать IPO?

56:40 О компании Money Friends, есть ли пересечение с МСБ?

58:30 Кто инвестирует в облигации МСБ-Лизинг?

01:01:00 Структура фондирования (банки/облигации)

01:06:00 Как рост процентных ставок влияют на лизинговый бизнес?

01:08:10 Что такое ускоренная амортизация и что она дает?

01:09:30 Как разместить облигации без организатора?

01:11:50 В чем для эмитента разница в размещении биржевых облигаций и коммерческих

01:13:20 Чем роль андеррайтера отличается от организатора

01:14:50 Почему лизингу интереснее делать ежемесячные выплаты купонов. Почему лизинг выпускает облигации с амортизацией долга

01:18:50 Кредитный рейтинг МСБ-Лизинг

Телеграм-канал компании МСБ Лизинг: https://t.me/msbleasing

Почему МСБ-Лизинг хочет на IPO, но не выходит?

- 05 октября 2021, 18:54

- |

Тимур хотел бы провести IPO, но не может этого сделать, потому что Бирже это не интересно.

Нужно иметь объем IPO от $100 млн, чтобы биржа стала разговаривать.Он рассказал, что даже выпуск облигаций — это очень непростой процесс, не все его могут осилить, потому что у лизинговых компаний компетенции в лизинге, а не в рынке ценных бумаг. И это основные причины, почему акций лизинговых компаний нет на бирже.

Из разговора я понял, что Московской бирже с одной стороны не интересно проводить маленькое размещение из-за небольших доходов с одной стороны, и, рисков облажаться (то есть вывести некачественного эмитента) — с другой.

Мы подойдем к IPO через несколько лет— сказал Тимур Ксёнз. Он ждёт, что рынок будет развиваться, и это сделает процесс выхода на биржу более простым и доступным для небольшой компании вроде МСБ-Лизинг.

p.s. Лично я от себя, как от частного инвестора, не могу обойти этот вопрос стороной.

Условно говоря, мне было бы гораздо интереснее инвестировать в OZON, когда он стоил $10 млн, чем когда он стал стоить $7 млрд.

Если Биржа ставит фильтр на IPO «только для крупных компаний», то она с одной стороны защищает нас, а с другой — лишает возможности инвестировать в множество перспективных компаний с большим потенциалом для роста.

В 17:00 #smartlabonline: МСБ-Лизинг. Размещение облигаций, оценка лизинговых компаний

- 05 октября 2021, 16:24

- |

Сегодня в 17:00мск мы проведем смартлабонлайн с владельцем компании Тимуром Ксёнзом и ее генеральным директором Романом Трубачевым.

ЧТО ИНТЕРЕСНОГО БУДЕТ В ⚡️ПРЯМОМ ЭФИРЕ?

👉Как оценить лизинговую компанию и ее риски

👉Как компании самостоятельно разместить облигации без услуг организатора?

👉Ну и поговорим непосредственно про бизнес МСБ Лизинг и ее облигации

Присоединяйтесь:

https://youtu.be/H938mhEqEUU

Гендиректор «МСБ-Лизинг» Роман Трубачев дал интервью ростовскому деловому порталу «Город N»

- 30 сентября 2021, 14:50

- |

Основное:

📈Компания ожидает рост лизингового портфеля в 2021 году в диапазоне +20-30%

📁Текущая структура портфеля: пассажирский и грузовой транспорт — 29%, спецтехника — 28%, ж.-д. техника — 23%, оборудование — 15%, легковой транспорт — 5%

🏢Запущен лизинг коммерческой недвижимости. Теперь клиенты МСБ-Лизинга могут приобрести на свои юридические лица офисную, торговую недвижимость и апартаменты

Полная версия интервью: «У нас бутиковый формат работы» (gorodn.ru)

Коротко о главном на 29.09.2021

- 29 сентября 2021, 08:47

- |

Итоги размещения, новые выпуски и ставка купона:

- Сегодня «ДиректЛизинг» начинает размещение пятилетних облигаций серии 001P-07 объемом 300 млн рублей. Ставка купона установлена на уровне 11,5% годовых и зафиксирована на весь период обращения бумаг. Купоны квартальные. По выпуску предусмотрена амортизация. Организатор — ИК «Фридом Финанс».

- Мосбиржа зарегистрировала облигации «МСБ-Лизинга» серии 002Р-05. Выпуску присвоен регистрационный номер 4B02-05-24004-R-001P. Бумаги включены в Третий уровень котировального списка и в Сектор компаний повышенного инвестиционного риска.

- НПП «Моторные технологии» 5 октября планирует начать размещение по открытой подписке пятилетних облигаций серии 001Р-03 объемом 100 млн рублей. Ориентир ставки купона ― 11%-11,5% годовых. Организатор — ИК «Риком-траст».

( Читать дальше )

#smartlabonline Поговорим про лизинг с МСБ Лизинг?

- 24 сентября 2021, 15:53

- |

Тогда, возможно, пришло самое время задать их!

5 октября в 5 часов 5 облигационный выпуск!

Мы проведем прямой эфир с первыми лицами компании МСБ Лизинг.

Спикеры:

Роман Трубачев — генеральный директор ООО «МСБ-Лизинг»

Тимур Ксёнз — создатель и владелец «МСБ-Лизинг»

Трансляция будет по адресу: https://youtu.be/H938mhEqEUU

У компании в настоящий момент торгуются 3 выпуска облигаций с доходностью 11 и 12%

Жду ваших вопросов в комментариях.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал