МОсбиржа

Разбор сделок трейдеров. Трейдинг в прямом эфире | Live Investing Group

- 13 января 2023, 14:18

- |

- комментировать

- Комментарии ( 0 )

Эффективна ли данная стратегия в опционах?

- 13 января 2023, 12:26

- |

Эффективна ли данная стратегия в опционах?

Вчера публиковал пост в котором рассматривал стратегию «Коллар» в опционах. Риски были 1 к 2. Сейчас хотелось бы рассмотреть вариант, в котором риски уменьшены до 1 к 5.

Прикрепляю также опрос, интересно, что думают пользователи Смарт-Лаб о данной стратегии :D

// Данные Московской биржи на 13.01.2023 //

Все опционы с экспирацией 16 марта (62 дня до экспирации)

На примере фьючерсов на серебро SILV-03.23:

Покупаю 1 фьючерс по цене 23$, по ГО выйдет примерно 2200 рублей

Цена поднимается до 23,5$, далее берём пут для хэджирования

1,47$ (23,5 пут) * 1 фьючерс

1,47$ * 1 = 1,47$ я заплачу премии

Покупаю 1 пут-опцион со страйком 23,5$ и премией 1,47$ за 1 опцион

Ожидаю изначально роста до 25,5$

Продаю 1 колл-опцион со страйком 25,5$ и с премией 0,63$ за 1 опцион

0,63$ * 1 опцион = 0,63$ я получу премии

В случае исполнения колл-опциона наливаю себе шорт в 1 фьючерс по цене 25,5$, покрываю свой лонг

Доход (без комиссии) в случае вылета цены выше страйка проданного колла: 25,5-23=2,5$ за 1 фьючерс, итого 2,5$ + 0,63$ премия =3,13$

Вычитаем 1,47$, 1,66$ профит без учёта комиссии

Максимальный лосс: 1,47$(премия)-0,63$(премия, которую мы получили с продажи коллов)-0,5(разница между ценной открытия и страйком пута)=0,34$

Итог:

Максимальная прибыль: 1,66$

Максимальный убыток: 0,34$

Соотношение PnL (profit and loss): 5 к 1

Вопрос к знатокам опционов

- 12 января 2023, 18:47

- |

Решил рассмотреть стратегию «Коллар» на золоте

Знатоки опционов, подскажите пожалуйста:

Насколько актуально?

По риск-менеджменту норма для данной стратегии?

Что я рассчитал и сделал не так?

Заранее спасибо

// Данные Московской биржи на 12.01.2023 //

Все опционы с экспирацией 16 марта (63 дня до экспирации)

На примере фьючерсов на золото GOLD-03.23:

Покупаю 3 фьючерса по цене 1850$ = 5500$, по ГО выйдет примерно 25 тысяч рублей

37,5$ (1840 пут) * 3 фьючерса

37,5$ * 3 = 112$ я заплачу премии

Покупаю 3 пут-опциона со страйком 1820 и премией 37,5$ за 1 опцион

Ожидаю роста до 1900$

Продаю 3 колл-опциона со страйком 1920 и с премией 21,8$ за 1 опцион

21,8$ * 3 опциона = 65,4$

В случае исполнения колл-опциона наливаю себе шорт в 3 фьючерса по цене 1920$, покрываю свой лонг

Доход (без комиссии) в случае вылета цены выше страйка проданного колла: 1920-1850=70$ за 1 фьючерс, итого 210$ + 65,1$ премия = 275,1$

Вычитаем 112$, 163,1$ профит без учёта комиссии

Риск: премия (112$) + 30$ за 3 фьючерса

Максимальный лосс: 112$(премия)+30$(разница между ценой покупки фьючерсов и страйком путов)-65,4$(премия, которую мы получили с продажи коллов)=76,6$

Итог:

Максимальная прибыль: 163,1$

Максимальный убыток: 76,6$

Соотношение PnL (profit and loss): 100/47

🔴Мысли по нефти 📉

- 12 января 2023, 11:26

- |

Часовики по бренту перекуплены, жду коррекцию к 82,72$, там по нашему фьючу BRG3 есть должок в виде гэпа.

( Читать дальше )

Прогноз рынка РФ на I квартал 2023г.

- 11 января 2023, 16:34

- |

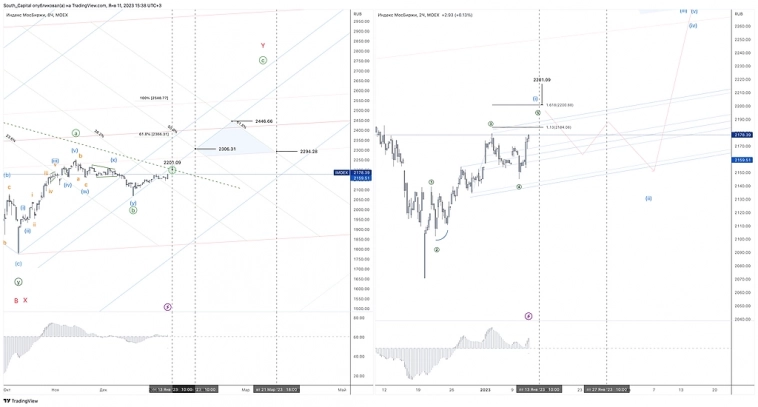

Сегодня на разборе кратко коснулись перспектив российского рынка. Далее прикладываю подробную схему.

Ожидается, что коррекционное движение завершено и можно начинать следующий восходящий импульс.

Складывая все правила и инструменты анализа, можно выделить наиболее важные на пути роста зоны.

🔹 Временной диапазон завершения восходящего цикла 23 января — 21 марта. Смотри внимательно на график, условием завершения роста должно быть достижение конкретной цены.

🔹 Целевая область 2294.28-2446.66, которая также работает в привязке с к временным участкам.

🔹 Фактическое ускорение восходящей динамики должны получить только после пробоя нисходящей трендовой линии. Она должна прийтись на завершение локального цикла со дня на день

( Читать дальше )

Годовой чемпионат ФБТР по трейдингу. Призовой фонд - 3 000 000 рублей.

- 11 января 2023, 16:26

- |

Запускаем годовой чемпионат ФБТР по трейдингу 2023!

Запускаем годовой чемпионат ФБТР по трейдингу 2023!

Призовой фонд — 2 000 000 рублей + специальный приз от нашего генерального партнера SmartLab — 1 000 000 рублей.

Регистрируйся и покажи крутые результаты в торговле в течение года!

( Читать дальше )

Торгуем в прямом эфире. Скальпинг. Аналитика, обзор рынка | Live Investing Group

- 11 января 2023, 12:55

- |

Потенциал для укрепления рубля сохраняется - Промсвязьбанк

- 11 января 2023, 10:55

- |

Стоит заметить, что на МосБирже, вслед за внешними рынками, продолжает дорожать евро к доллару. Основным драйвером выступает замедление инфляции в ЕС (преимущественно благодаря снижению цен на энергоносители). Считаем, что данная динамика может сохраниться вплоть, до статистики по инфляции в США в четверг – в случае отсутствия сюрпризов, рост евро может продолжиться к отметке 1,1 долл.

На утро среды доллар консолидируется у отметки 69,8 руб. Мы продолжаем считать, что потенциал для укрепления рубля сохраняется и в скором времени пара доллар-рубль может опуститься к 68 руб. при поддержки экспортеров, а также благоприятной технической картины.Жильников Егор

«Промсвязьбанк»

Чистая прибыль Мосбиржи в 2023 году может снизиться , но останется сопоставимой с уровнем 2021 года - Альфа-Банк

- 09 января 2023, 19:37

- |

Активность на рынке облигаций в декабре была рекордной (+117% г/г и +28% м/м), чему способствовал продолжающийся рост активности Минфина по размещению ОФЗ, а также в 2 раза г/г более высокая активность компаний по привлечению долга. Объемы валютного рынка снизились на 30% г/г, но выросли на 43% м/м, при этом объемы спотового рынка выросли на 6% г/г и 43% м/м на фоне повышенной волатильности валютного курса в декабре. Биржа воздержалась от раскрытия средних остатков участников рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал