ММК

Минпромторг предупредил металлургов о недопустимости необоснованного повышения цен на металлопродукцию

- 29 сентября 2023, 14:06

- |

Минпромторг России фиксирует значительный необъективный рост цен на арматуру у заводов, что может привести к росту цен для потребителей, сообщил замглавы министерства Виктор Евтухов.

«По арматуре в настоящий момент фиксируем значительный рост котировок у заводов для отгрузок на октябрь (+14,5%, в среднем с 48 до 55 тыс. рублей за тонну без НДС), и это может привести к увеличению цен для конечных потребителей. При этом еще раз хочу отметить: никаких объективных оснований для повышения котировок, связанных с ростом производственной себестоимости, сейчас не наблюдается», — заявил Евтухов.

Минпромторг направил в ФАС запрос для получения производителями арматуры предписания о допустимом рыночном поведении — Евтухов.

tass.ru/ekonomika/18875561

1prime.ru/consumer_markets/20230929/841849589.html

- комментировать

- Комментарии ( 0 )

Металлурги накопили денег, чтобы вернуться к выплате дивидендов - Синара

- 29 сентября 2023, 13:45

- |

Мы полагаем, что в среднесрочной перспективе производители стали возобновят выплату дивидендов, а средняя доходность по дивидендам за 2023 г. составит 13–15%. Учитывая изменение прогноза по курсу рубля, мы повысили целевые цены по бумагам НЛМК, Северстали и ММК на 13–15%. По бумагам Распадской и Мечела цены повышены на 15% до 570 руб. и 350 руб. за акцию соответственно ввиду улучшения прогноза по ценам на коксующийся уголь и с учетом валютного курса.

( Читать дальше )

📰"ММК" Проведение заседания совета директоров и его повестка дня

- 29 сентября 2023, 13:34

- |

о проведении заседания совета директоров (наблюдательного совета) эмитента и его повестке дня

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 29....

( Читать дальше )

#MAGN ⛓ ММК long 5%

- 29 сентября 2023, 12:37

- |

ТП 🎯 54,82р

СЛ 🦌 51р

Металлургам припомнили инвестиции и дивиденды. Минфин счел налоговую нагрузку на отрасль слишком низкой

- 28 сентября 2023, 21:52

- |

28.09.2023

Минфин вновь выдвинул тезис о низких инвестициях и высоких дивидендах в компаниях горно-металлургического комплекса. По мнению министерства, отрасль в отличие от нефтяной имеет низкую налоговую нагрузку, а ввод курсовых пошлин позволяет сделать ее лишь немного справедливой. Минфин анонсировал корректировку акциза на сталь, но, по мнению экспертов, не исключен возврат к обсуждению налога на дивиденды, который обсуждался в 2021 году, но был отложен.

За последние десять лет операционный денежный поток крупнейших компаний российского горно-металлургического комплекса (ГМК) составил 25 трлн руб. при инвестициях за тот же период в 8,5 трлн руб., пишет Минфин в опубликованных 28 сентября «Основных направлениях бюджетной, налоговой и таможенно-тарифной политики на 2024 год и на плановый период 2025–2026 годов». Доходность на вкладываемый капитал металлургов составляет 200%, тогда как у нефтяной отрасли она достигает 90%. Без рентных налогов этот показатель бы равнялся 230% в ГМК и 350% у нефтяников.

( Читать дальше )

ММК собралась в рост ?

- 28 сентября 2023, 19:36

- |

Акция ММК консолидируется последние два дня на дневных свечах, по моим ощущениям, бумага собралась к прострелу на позитиве рынка.

Мои портфели — t.me/InvestContent

Всем успешных торгов.

Минфин РФ прорабатывает вопрос корректировки механизма применения акциза на сталь для повышения его эффективности на фоне резкого роста рентабельности экспортных поставок полуфабрикатов

- 28 сентября 2023, 12:35

- |

Минфин РФ прорабатывает вопрос корректировки механизма применения акциза на сталь для повышения его эффективности на фоне резкого роста рентабельности экспортных поставок полуфабрикатов.

Рентабельность экспортных поставок стальных полуфабрикатов металлургических компаний в первом полугодии 2023 года составляла, по оценкам ведомства, 37%, что «значительно выше уровня второго полугодия 2022 года (12%)».

Росту рентабельности способствует повышение цен на стальные полуфабрикаты: средняя цена сляба в июле-декабре 2022 года составляла $442/тонна, а в первом полугодии 2023 года — $562/тонна. Аналогичные показатели в отношении стальной заготовки составили $507 и $564/тонна соответственно.

www.interfax.ru/business/

Глобальное производство стали в августе — заметное улучшение по сравнению с прошлым годом. Россия также показывает результат.

- 28 сентября 2023, 11:08

- |

🪨 По данным WSA, в августе 2023 года было произведено — 152,6 млн тонн стали (2,2% г/г). По итогам же 8 месяцев — 1,256 млрд тонн (0,2% г/г). Положительную динамику выплавки стали в августе показали страны Африки (16,1% г/г, но доля слишком маленькая в общей добыче), Россия+СНГ (10,7% г/г, естественно, весомую роль играет — Россия) и Азия+Океания (3,5% г/г). Основной же вклад в улучшение глобального производства стали внёс Китай (флагман — более 56% от общего выпуска продукции)— 86,4 млн тонн стали (3,2% г/г), также стоит отметить Индию, которая нарастила обороты выпуска — 11,9 млн тонн стали (17,4% г/г). Если взглянуть на динамику выпуска прошлых месяцев этого года, то идёт плавное сокращение добычи (158,5 млн тонн стали — июль, 158,8 млн тонн стали — июнь, 161,6 млн тонн стали — май), а это уже не есть хорошо, причём в этом месяце положительная динамика из топ-10 стран, только у Китая, Индии, России и США. Главный потребитель стали — Китай, на текущий момент в поднебесной намечается кризис на рынке недвижимости и это явно влияет на импорт стали. Видимо, Индия и США не могут заместить по потреблению Китай.

( Читать дальше )

Как повлияют новые экспортные пошлины на металлургов

- 27 сентября 2023, 19:03

- |

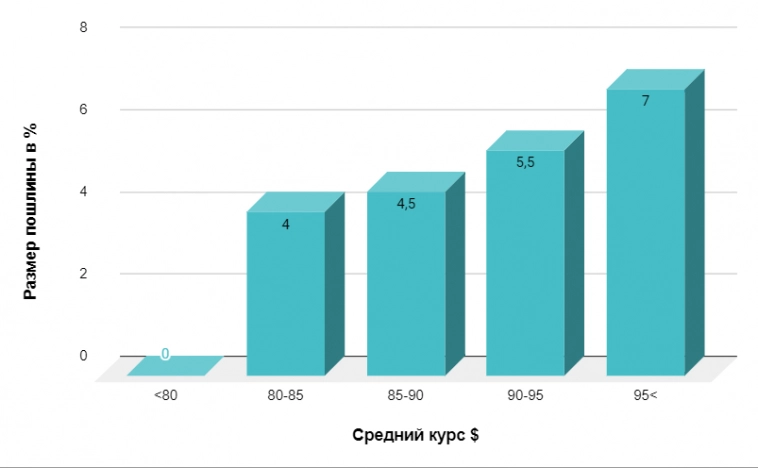

Правительство ввело экспортные пошлины с привязкой к курсу рубля. Мера носит временный характер и направлена на защиту внутреннего рынка. Пошлина составит от 4 до 7% в зависимости от курса национальной валюты.

Суть пошлин хорошо отражает следующая диаграмма👉

Для начал необходимо оценить какой процент выручки у металлургов попадает под пошлины

ММК

Основная часть экспорта приходится на Турецкий актив, а экспорт с магнитогорской площадки сейчас минимальный. Следовательно новые пошлины затронут не более 5% от выручки компании.

НЛМК

В следующем году НЛМК должен переориентировать поставки из-за запрета ЕС на импорт стальных полуфабрикатов. Новые пошлины могут подтолкнуть НЛМК сделать большую ориентацию на внутренний рынок. Однако, запрет вступит в силу только в октябре 2024 года, а пошлины будут действовать до конца до конца 2024 года. Скорее всего пошлины не повлияют на переориентацию поставок.

Исторически НЛМК отправляла на экспорт 60% продукции. Однако на экспорт шла в основном продукция с меньшей добавленной стоимостью (полуфабрикаты в виде слябов), цена которых ниже по сравнению с готовой продукцией (значит и ниже размер уплачиваемой пошлины). Кроме того, пошлины не затрагивают экспорт в страны ЕАЭС, куда НЛМК тоже наверняка поставляет продукцию.

( Читать дальше )

Отечественные сталевары продолжают наращивать производство

- 27 сентября 2023, 13:46

- |

📈 По данным Всемирной ассоциации производителей стали, в августе производство металлопроката в России выросло на +8,9% (г/г) до 6,4 млн тонн – это максимальный темп прироста с момента старта СВО.

🌏 При этом в целом по миру выплавка стали в конце лета увеличилась всего на +2,2% (г/г) до 152,6 млн тонн, а лидер мировой чёрной металлургии в лице Китая увеличил производство на +3,2% (г/г). Рост в Поднебесной позитивен для всей отрасли, поскольку именно динамика спроса и предложения на данном рынке формирует ценовые тренды в чёрной металлургии.

Поскольку отечественные сталевары уже отчитались за первое 6m2023, нас интересуют в большей степени результаты второй половины года. И если брать за отрезок июль-август этого года, то выплавка стали в России выросла за этот период на +11,4% (г/г) до 12,7 млн тонн!

Как мы видим, меры гос.поддержки в строительной отрасли (жилая и коммерческая недвижимость) приносят свои плоды, поскольку именно на данный сектор приходится 78% спроса на металлопрокат в России. В следующем году Правительство РФ планирует скорректировать стимулирующие меры в строительном секторе, однако меры гос.поддержки сохранятся, что должно оказать благоприятное влияние на металлургов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал