Лукойл

Как отразится на нефтегазовых компаниях налог на дополнительный доход? - Синара

- 25 апреля 2023, 11:49

- |

Если налог на дополнительный доход распространят на большее количество нефтегазовых месторождений, это будет, с нашей точки зрения, позитивным изменением для сектора, стимулирующим рост добычи и взаимовыгодным для производителей и государства. Портфель проектов крупных компаний сектора, которые мы анализируем, также включает в себя мелкие и сверхмелкие месторождения. На данной стадии количественный анализ невозможен.Бахтин Кирилл

Мы сохраняем рейтинг «Покупать» по акциям “Роснефти” и “ЛУКОЙЛа”

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Мировая маржа нефтепереработки снижается, поскольку российская нефть находит новые рынки сбыта — Reuters

- 25 апреля 2023, 10:47

- |

Ожидалось, что западные санкции и ограничения цен на российскую нефть и нефтепродукты, введенные в декабре и феврале, сократят поставки нефти.

Однако Россия продолжает поставлять дешевую нефть, что позволяет ее крупнейшим клиентам — Индии и Китаю — увеличивать объемы переработки и экспорта. Тем временем российские нефтепродукты в больших объемах отправляются в нефтяные хабы для хранения и реэкспорта по всему миру.

Кроме того, в этом году на Ближнем Востоке и в Китае будет введено в эксплуатацию несколько новых нефтеперерабатывающих комплексов, которые будут производить больше нефтепродуктов на экспорт и еще больше снизят маржу переработки.

Индийская компания Reliance Industries, оператор крупнейшего в мире нефтеперерабатывающего комплекса, заявила в пятницу в отчете о прибылях и убытках, что маржа переработки снизилась, поскольку поставки дизельного топлива из России остаются стабильными, а необычно теплая зима в Европе привела к накоплению запасов.

( Читать дальше )

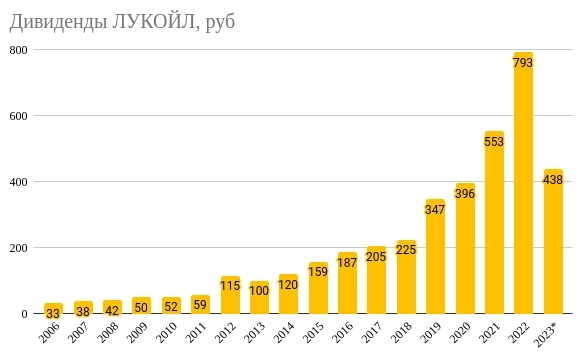

ЛУКОЙЛьные дивиденды: аристократизм неизбежен

- 24 апреля 2023, 19:38

- |

В этом посте (https://smart-lab.ru/company/mozgovik/blog/891646.php) было предположение — что «дивидендам» быть и мои ожидания были в 500+р. Вышло меньше, это факт.

( Читать дальше )

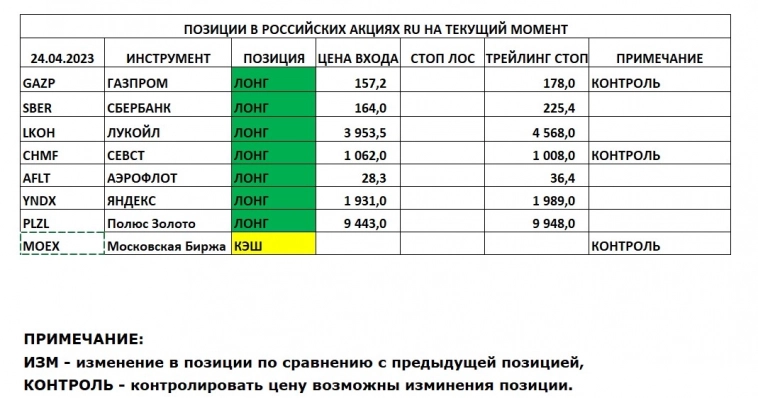

Позиции в РОССИЙСКИХ Акциях на 24.04.2023

- 24 апреля 2023, 15:33

- |

снимаем ранее выставленные СТОПЫ в Акциях ГАЗПРОМ, СБЕРБАНК, ЛУКОЙЛ, СЕВЕРСТАЛЬ, АЭРОФЛОТ, ЯНДЕКС, ПОЛЮС ЗОЛОТО и выставляем трейлинг СТОПЫ с учетом новой недели. Держим на контроле Акции ГАЗПРОМ, СЕВЕРСТАЛЬ, МОСКОВСКАЯ БИРЖА возможно изменение позиции.

#LKOH - 6.23 | FORTS | Торговый анализ | Сигнал | Прогноз

- 24 апреля 2023, 11:39

- |

▪️Инструмент: #LKOH-6.23

▪️Тип ордера: buy limit

▪️Точка входа: 43427

▪️Стоп лосс: 42745

▪️Тейк профит: открытый

▪️Актуальность: сегодня

▪️Комментарий: Рассмотрим один из возможных сценариев по фьючерсу на акции Лукойла. На данный момент ситуация не самая ясная. В то время, как фьючерс показал импульсное падение, цена базового актива показала обратный импульсный рост. На фоне этого стоит предположить, что цена производного актива будет тянуться к цене базового актива, соответственно рассмотрим сценарий на покупку. Снизу на хвосте распределительной свечи была сформирована область поддержки 43127 — 43427. Данная область еще не ретестировалась, и цена с большой вероятностью может вернуться на ее ретест. Там мы будем занимать длинную позицию с потенциалом роста вплоть до локальных максимумов, но основной нашей целью выступит сопротивление на 46271 — 46507. Промежуточной целью можно считать уровень сопротивления 44280. Данное дневное сопротивление будет вызывать больше всего вопросов, поэтому на его тесте мы перенесем лося в БУ. Актуальность данного ордера будет сохраняться до конца текущего дня. При необходимости, мы вернем данный ордер завтра, о чем я лично сообщу. Желаю всем профита и удачной торговой недели🤝

( Читать дальше )

Увеличил ещё позицию в Сбере сократив позицию в Лукойле. Причины ниже:

- 24 апреля 2023, 11:13

- |

35% Сбера, против 10% Лукойла сейчас.

Причины почему именно в настоящий момент я решил поступить именно так:

Какие я вижу среднесрочно-долгосрочные преимущества Сбера:

📷 Западные Конкуренты уходят и снизили активность — рост бизнеса

📷 Рубль ослаб и вероятно будет укрепляться но сильно падать ещё причин пока не видно

📷 Сбер работает внутри Страны и повлиять на него уже так нельзя

📷 Влияние западных инвесторов заблокировано

📷 Рублёвая доходность на уровне ОФЗ с потенциалом роста

📷 В случае снижения ставки также ожидается рост

📷 Выручка и прибыль демонстрирует рост

📷 Ожидание менеджмента по выплате высоких дивидендов остаются

Риски которые я при этом вижу для Лукойла немного перевешивают:

📷 Приходится уходить с западных рынков

📷 Дисконт по нефти

📷 Более дорогая логистика

📷 Добыча на данный момент не растёт

📷 Потенциала дальнейшего ослабления рубля пока не видно

📷 Цена на нефть в случае рецессии может оставаться слабой

📷 У Лукойла ожидаются чуть более высокие дивиденды.

( Читать дальше )

📍Обзор компании Лукойл. Рекордная прибыль и большие дивиденды

- 24 апреля 2023, 09:45

- |

Лукойл – крупнейшая частная нефтяная компания в России, вторая по объемам нефтедобычи. Ключевыми направлениями деятельности Лукойла являются добыча нефти, производство и реализация нефтепродуктов.

🤞🏻 Лукойл пока не под санкциями

В апреле 2022 года санкции были введены Великобританией в отношении президента компании Вагита Аликперова. Тогда же Аликперов покинул Лукойл, чтобы персональные санкции в его отношении не мешали развитию компании. Санкции против Лукойла до сих пор не введены — они обсуждались в феврале 2023 перед 10-м пакетом, однако приняты не были.

В любом случае геополитика влияет на деятельность компании – это и эмбарго ЕС на российскую трубопроводную нефть, и потолок цен на российскую нефть для 3-х стран, и трудности с зарубежными активами Лукойла.

🛢Добыча нефти

Лукойл добывает от 80 до 88 млн тонн нефти в год (данные 2017-2021).

Большую часть нефти (почти 92% на 2020 год) компания добывает на территории России (в Западной Сибири, Приуралье, Поволжье и Северо-Западе страны – в Коми и НАО).

( Читать дальше )

Самое важное за неделю? - ММК, Северсталь, Лукойл, Сбер и другие

- 23 апреля 2023, 21:17

- |

Каждую неделю мы публикуем комментарии по важным новостям, которые оказывают влияние на динамику акций.

ММК опубликовала операционные результаты за I кв. 2023 г. Производство стали снизилось на 3,5% по сравнению с I кв. 2022 г. из-за из-за остановки выплавки стали в Турции вследствие низкой рентабельности, при этом производство в России увеличилось на 7% год к году.

В конце марта этого года ММК запустила выплавку стали в Турции на фоне улучшившейся конъюнктуры, что должно поддержать производство во II кв. 2023 г. Есть спрос внутри страны и рост цен на сталь на глобальных рынках. Тем не менее, о перспективах ММК говорить ещё рано, финансовые показатели не раскрыты.

Северсталь не выплатит дивиденды за 2022 г. Совет директоров компании принял решение не выплачивать дивиденды по итогам года. На фоне этого котировки металлурга в день объявления упали более чем на 2%.

Кроме этого, компания представила операционные результаты за I кв. 2023 г., которые оказались слабее ММК. Это вполне ожидаем, учитывая то, что Северсталь в SDN листе США, а у ММК большая доля на внутреннем рынке.

( Читать дальше )

Итоги недели на рынке акций РФ: +2 254,1 руб.

- 23 апреля 2023, 10:49

- |

В конце каждой недели мы подводим промежуточные итоги и делимся результатами:

11 июля 2022 г. - 800 000 руб.

21 апреля 2023 г. - 1 256 326,05 руб.

Доходность портфеля: +57,04%

Индекс Московской биржи: +18,78%

Российский фондовый рынок продолжает показывать положительную динамику. Индекс МосБиржи вырос за счёт голубых фишек. В частности, за счёт роста Сбера и НОВАТЭКа в ожидании утверждения дивидендов, а также рекомендации дивидендов Лукойла. Также, поддержку нашему рынку оказал поток дивидендных новостей, который нивелировал новости об электронных повестках, мобилизации и контрнаступлении ВСУ.

Видимо так и будем расти или как минимум, стоять в боковике пока не будет внешних шоков. Из-за того, что более 80% на рынке — это частные инвесторы, которые предпочитают стратегию «Buy The Dip».

Особенно, это видно после выхода новостей о предстоящих заседаниях совета директоров Сургутнефтегаза Татнефти. Ожидаемые дивиденды не большие, но розничные инвесторы уже покупают акции в ожидании дивидендов. Хотя, есть более доходные акции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал