Кредит

Ответы на ваши вопросы. Или «10-15% годовых на какой-то там платформе, с каким-то там левым чуваком» (с)

- 05 июля 2021, 18:22

- |

Ну и извините, не удержался. Немного творчества добавил

Наверно самый популярный вопрос это дефолтность. У нас на сайте указана дефолтность 0,4% за последние 12 месяцев. Как мы считаем этот показатель?

Ответ JetLend: Формула= сумма дефолтов по займам выданным за последние 12 месяцев/сумму займов выданных за последние 12 месяцев. Да сейчас этот показатель даже ниже наших плановых. Но дефолты неотъемлемая часть краудлендинга, и к этому нужно быть готовым

Андрей Политов под эфиром smartlabonline, написал большой пост, вот цитата, которая нам показалась интересной, что «весь бизнес держится на нейронке, вокруг которой построен скоринг»

Ответ JetLend: Ответ JetLend: Мы действительно уделяем большое внимание машинному обучению, но это только первый этап, по которому можно получить предварительное решение за 10 сек. Далее андеррайтинг нашим специалистом и видеоинтервью

( Читать дальше )

- комментировать

- Комментарии ( 12 )

Корпоративный блог JetLend теперь на smart-lab. Это еще кто?

- 30 июня 2021, 15:18

- |

Посмотреть запись можно здесь 👉 ссылка

( Читать дальше )

Гэри Шиллинг объясняет, почему рынок жилья в США «уязвим» перед замедлением (перевод с deflation com)

- 29 июня 2021, 15:13

- |

Индивидуальные дома в США процветали, но они уязвимы, и пузырь начинает сдуваться … Уже очевидны многочисленные признаки замедления темпов роста. Количество месяцев для исчерпания предложения существующих домов на рынке при текущих темпах продаж увеличивалось в каждый из первых четырех месяцев 2021 года. По данным Ассоциации ипотечных банкиров, готовность кредиторов выдавать ипотечные кредиты находится на самом низком уровне с 2014 года, а тем, у кого кредитный рейтинг ниже нормального и без значительных первоначальных взносов, труднее получить финансирование. По данным Федерального резервного банка Нью-Йорка, в 2020 году 70% новых ипотечных кредитов были выданы заемщикам с кредитным рейтингом не менее 760, по сравнению с 61% в 2019 году.

( Читать дальше )

Падающая звезда: США и дефляция (перевод с deflation com)

- 28 июня 2021, 12:19

- |

После Великой депрессии 1930-х годов экономика все больше стала основываться на моделях и математике, поскольку люди стремились количественно оценить все отношения, пытаясь понять, что происходит (и избежать повторения депрессии). Возникла эконометрика как математическая отрасль экономики, которая стала популярной среди умников во всем мире. Подсказка академических исследований и книг, содержащих модели с тысячами уравнений и эзотерических символов для всех экономических переменных (и источник большого разочарования в мои студенческие годы!). За последние пару десятилетий многие из этих моделей оказались неэффективными, и все большее число экономистов осознают, что да, действительно, экономика является СОЦИАЛЬНОЙ наукой и, следовательно, принадлежит к подобным психологии, а не математике.

Тем не менее один эзотерически звучащий эконометрический символ каким-то образом нашел свое место в рыночном духе времени за последние пару недель. R * (или R-звезда) обозначает естественную процентную ставку. Это реальная процентная ставка, которая, как ожидается, будет преобладать, когда экономика работает на полную мощность. Если ожидается, что экономика будет очень сильной, R * будет высоким, но он будет низким, если экономика не будет работать на полную мощность. Многие участники рынка предполагают, что R * не может быть очень высоким, учитывая спад в экономике США. Учитывая сглаживание кривой доходности и снижение срочной премии (показатель того, насколько рискованно держать долгосрочные казначейские облигации), рынок облигаций скептически относится к слишком раннему ужесточению денежно-кредитной политики ФРС. Как сказал один стратег, «(ФРС) не сможет уйти очень далеко, пока инфляция и рост не достигнут предела скорости, что снизит ожидания доходности после первоначального повышения». Другими словами, вековая дефляционная тенденция все еще существует, и главной причиной этого является огромное долговое бремя, которое действует как якорь.

( Читать дальше )

Будет ли это следующим «субстандартным моментом» для европейских банков? (перевод с deflation com)

- 23 июня 2021, 12:02

- |

Быстрый и хаотичный энергетический переход поставит крупнейшие банки Европы в финансовую опасность, сопоставимую с кризисом субстандартного кредитования, с которым американские кредиторы столкнулись в 2008 году. 11 крупнейших банков Европейского Союза, включая BNP Paribas SA, Deutsche Bank AG и UniCredit SpA, имеют 532 млрд евро (648 млрд долларов США) инвестиций и кредитов, финансирующих все, от добычи до транспортировки ископаемого топлива, что эквивалентно 95% их общей суммы основного капитала 1 уровня (CET1), согласно отчету аналитического центра Rousseau Institute, Friends of the Earth France и другой экологической некоммерческой организации Reclaim Finance. По словам исследователей, внезапное падение стоимости этих «активов, связанных с ископаемым топливом» истощит способность банков абсорбировать убытки и даже может сделать их уязвимыми для банкротства.

( Читать дальше )

Потребительские цены вверх! Инфляция цен может привести к дефляции долга (перевод с deflation com)

- 15 июня 2021, 21:43

- |

Это действительно невероятный аспект происходящего, потому что это та же ФРС, которая в течение последнего десятилетия боролась с тем фактом, что независимо от того, что она делала для повышения инфляции потребительских цен, она упорно снижалась. Так почему же ФРС думает, что сможет остановить безудержную инфляцию? Более того, почему рынок верит ФРС? Ответ кроется в социальном настроении. Именно этот пик положительного социального настроения заставляет ФРС поверить в то, что она может контролировать экономику, а также заставляет рынок поверить в то, что ФРС может.

( Читать дальше )

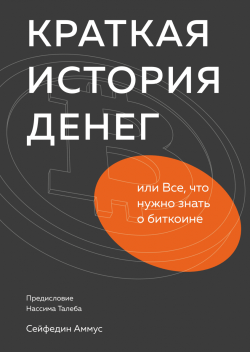

Краткая история денег

- 11 июня 2021, 13:39

- |

Вы испытываете удовольствие от чтения толковых книг?

Мне такое чтение заменяет многие соблазны. Книга «Краткая история денег, или Все, что нужно знать о биткоине» Сейфедина Аммуса, профессора экономики Ливанского Американского университета, как раз относится к такой литературе, которую начинаешь читать и не можешь оторваться.

В моей теории финансового успеха нужно узнавать каждый день что-то новое о деньгах, чтобы они у тебя водились. Поэтому и читаю ежедневно. Пазл складывается!

Книга «Краткая история денег, или Все, что нужно знать о биткоине» больше о том, как работает экономика, биткоин здесь для хайпа. Так и видно, что автор пишет серьезный классический экономический труд и добавляет в него местами, чтобы быть в тренде, «и биткоина».

Из этой книги можно уловить принцип работы экономики. Вкратце все сводится к эксперименту с… зефирками! Да-да, это известный эксперимент, где детям предлагали на выбор: или зефирку сейчас, или две, но потом. Этот опыт над детьми объясняет наше экономическое мироздание. Те дети, что отсрочили свое потребление сладкого, добились спустя годы большего. Они стали богаче своих нетерпеливых сверстников.

( Читать дальше )

Потребительский кредит достиг нового рекорда

- 09 июня 2021, 19:12

- |

Это, однако, было более чем компенсировано еще одним всплеском невозобновляемых кредитов (автокредиты и студенческие ссуды), которые выросли на 20,6 млрд долларов до 3,274 трлн долларов, нового рекордного уровня.

Это, однако, было более чем компенсировано еще одним всплеском невозобновляемых кредитов (автокредиты и студенческие ссуды), которые выросли на 20,6 млрд долларов до 3,274 трлн долларов, нового рекордного уровня.( Читать дальше )

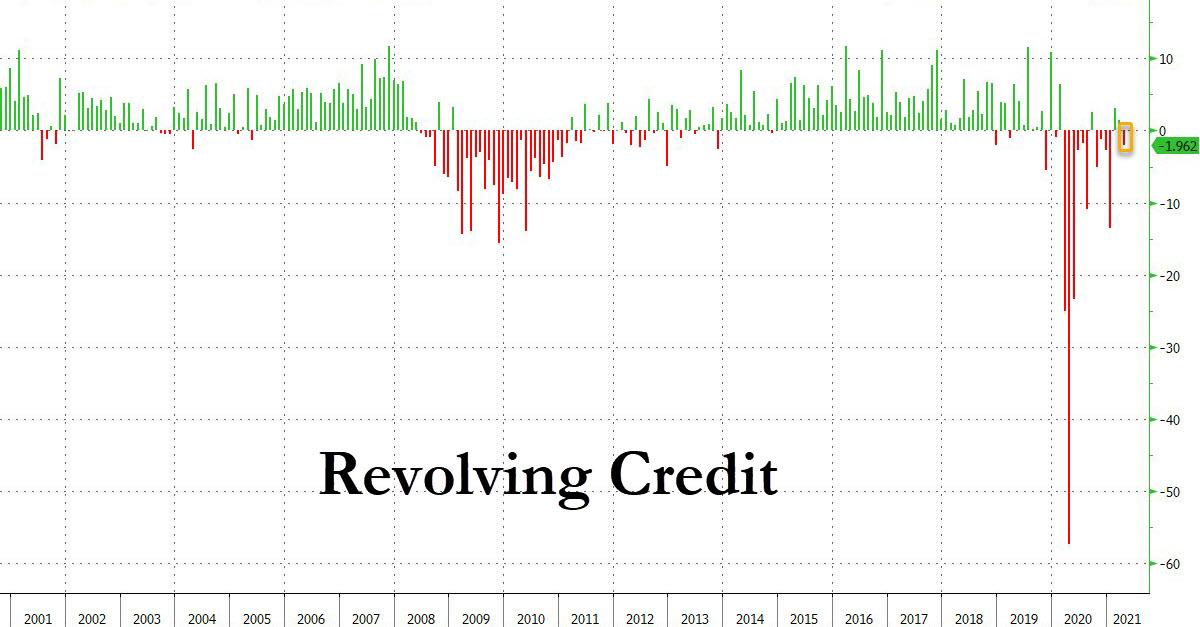

Последние новости о задолженности по кредитным картам и потребителях в США (перевод с deflation com)

- 08 июня 2021, 15:06

- |

Оборотная задолженность сократилась во время пандемии COVID-19… Вот обзор задолженности по кредитным картам среди потребителей в США:

1621 доллар на счет, взрослые из США с кредитным отчетом и номером социального страхования.Средний остаток на кредитных картах магазинов — 2044 доллара3824 доллара США на человека, взрослые резиденты США5111 долларов США на держателя карты, за исключением неиспользованных карт и карт магазинов4600 долларов США на взрослого в США по кредитной картеПо данным Experian, средний остаток на кредитных картах на конец 2020 года составил 5 897 долларов. Это на 11,04% меньше по сравнению с 6 629 долларами в конце 2019 года. [Выделено мной] ...

По мере того, как все больше американцев проходят вакцинацию и открываются больше штатов, задолженность по кредитным картам немного сокращается. По данным Федеральной резервной системы, непогашенная возобновляемая задолженность американцев, большая часть которой приходится на кредитные карты, за первый квартал 2021 года достигла 980,4 миллиарда долларов. Это рост по сравнению с минимумом в 974,6 миллиарда долларов в четвертом квартале 2020 года после того, как объем возобновляемой задолженности американских потребителей снизился в течение года.

( Читать дальше )

Развивающиеся рынки: долг более чем удвоился за последнее десятилетие (перевод с deflation com)

- 02 июня 2021, 12:14

- |

Рост уровня долга может привести к тому, что развивающиеся рынки еще больше отстанут от развитых рынков в плане восстановления экономики после пандемии Covid-19, сказал экономист [24 мая]. «Из-за пандемии долги выросли по всех типов… большое увеличение, конечно, произошло за счет государственного долга — и неудивительно из-за такой необходимости предоставить фискальные стимулы, в то же время налоговые поступления сильно снизились по всему миру», — сказал Стив Кокрейн, главный экономист Moody's Analytics по Азиатско-Тихоокеанскому региону, в интервью телеканалу CNBC «Squawk Box Asia». «Реальное влияние, однако, я думаю, это своего рода увеличивающийся разрыв между развитыми экономиками и развивающимися рынками. Долговая нагрузка выросла больше всего на развивающихся рынках, и у них могут возникнуть наибольшие трудности с точки зрения обслуживания этого долга в будущем», — добавил он.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал