Краудлендинг

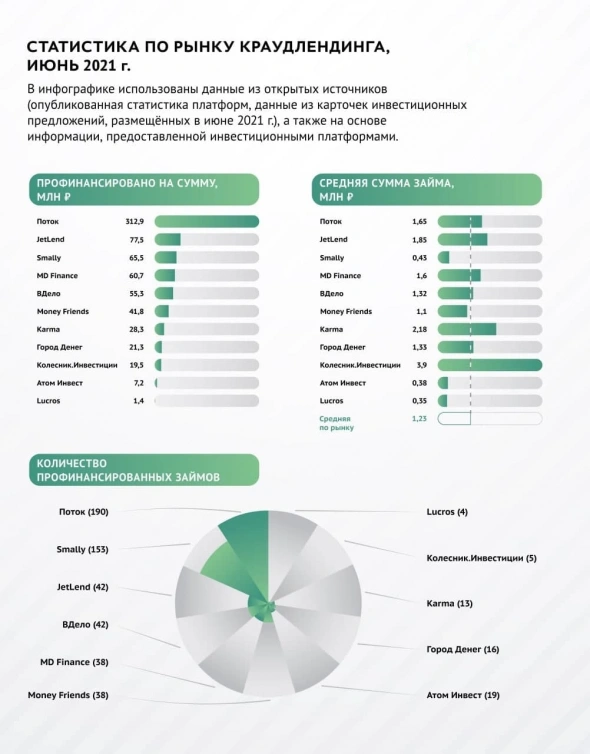

Статистика рынка краудлендинга за июнь 2021

- 13 июля 2021, 11:19

- |

Сразу скажу, что инфографику делали не мы, а наши друзья-конкуренты, по данным из открытых источников. Возможно, некоторые компании немного приукрасили свои показатели, но все же.

По итогам месяца вышли на 2 место. Да, компания лидер пока еще далековато. И да, конкуренты тоже не дремлют

Эта инфографика была бы в разы информативнее, если компании смогли предоставить еще всего два показателя: дефолтность и среднюю доходность инвестора. К сожалению, по заявлениям нашего куратора из ЦБ, в ближайшее время никакой подобной отчетности не планируется. Возможно, к концу года.

Выдать мы и сейчас можем ощутимо больше. Однако у нас в приоритете — минимальное количество дефолтов и, как следствие, жесткий отбор заемщиков.

К слову, о дефолтности. За последние несколько дней этот показатель сначала вырос до 0,47%, затем снова снизился до 0,37%. Во многом благодаря тому, что отказались от услуг коллекторских организаций, которые не показали своей эффективности, и взяли сотрудника в штат.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 7 )

Доходность 16% на JetLend. Результаты на платформе от автора бестселлера "Хулиномика"

- 08 июля 2021, 19:53

- |

Началось все с того, что наша компания обращалась к Алексею Маркову (автор таких книг, как «Хулиномика» «Жлобология» и т.д.) за рекламой в тг-канале. О существовании одноименного канала на ютубе даже не знали. Алексей решил проверить инвестиции на нашей платформе на собственных деньгах. Итог на видео. Да-да, мы выступали спонсором данного видео, о чем автор говорит в самом начале. Надеемся, это никак не повлияет на ваше восприятие результатов

Результаты на JetLend c 07:33 до 12:51

( Читать дальше )

Ответы на ваши вопросы. Или «10-15% годовых на какой-то там платформе, с каким-то там левым чуваком» (с)

- 05 июля 2021, 18:22

- |

Ну и извините, не удержался. Немного творчества добавил

Наверно самый популярный вопрос это дефолтность. У нас на сайте указана дефолтность 0,4% за последние 12 месяцев. Как мы считаем этот показатель?

Ответ JetLend: Формула= сумма дефолтов по займам выданным за последние 12 месяцев/сумму займов выданных за последние 12 месяцев. Да сейчас этот показатель даже ниже наших плановых. Но дефолты неотъемлемая часть краудлендинга, и к этому нужно быть готовым

Андрей Политов под эфиром smartlabonline, написал большой пост, вот цитата, которая нам показалась интересной, что «весь бизнес держится на нейронке, вокруг которой построен скоринг»

Ответ JetLend: Ответ JetLend: Мы действительно уделяем большое внимание машинному обучению, но это только первый этап, по которому можно получить предварительное решение за 10 сек. Далее андеррайтинг нашим специалистом и видеоинтервью

( Читать дальше )

Корпоративный блог JetLend теперь на smart-lab. Это еще кто?

- 30 июня 2021, 15:18

- |

Посмотреть запись можно здесь 👉 ссылка

( Читать дальше )

Что мы узнали об инвестициях через краудлендинговую платформу Jetlend?

- 10 июня 2021, 16:07

- |

Изначально я был настроен скептически и с недоверием, потому что всё новое у меня априори вызывает недоверие. Но Роману удалось развеять мой скепсис.

Краудлендинг — тема новая. По сути, ты сам себе банк, можешь кредитовать юриков на выбор, но только тех, которые прошли на платформу через жесткий отбор по качеству. Идея в том, чтобы собрать заявки с множества физических лиц-инвесторов с одной стороны и свести их с заявками компаний-заемщиков с другой стороны.

✅Для физиков доходность выше чем облигации, фактически забирают себе маржу банковского кредитования при строгом контроле рисков со стороны платформы

✅Для заёмщиков, которые прошли фильтр, возможность привлечь кредитные деньги быстрее, чем у банка или через облигации

Интересно конечно, как оно пойдет в будущем. Но для простого обывателя она конечно не слишком впечатляющая. Мы прекрасно с вами знаем, что обыватель скорее отнесет все свои деньги в доходность 70% с дефолтностью 100%, чем отдаст под 15% с дефолтностью 5%. На платформе JetLend доходности очень спокойные, чуть выше облигационных, поэтому наверное, такой продукт привлечет больше внимания у тех, кто имеет опыт работы с облигациями и понимает какие ставки доходности реалистичны, а какие предлагают мошенники.

Итак, что нового/интересного я для себя узнал?

Доходность краудлендинга

👉Роман Хорошев говорит, что средневзвешенная доходность на платформе 20%👉После дефолтов остается 15-16% годовых (такая доходность была в 2019 и 2021)

👉Даже в очень плохом 2020 доходность была 10-11%

👉Частота выплат инвестору выбирается заемщиком, обычно это 1 раз в месяц

👉Все заёмщики поделены в платформе на 3 класса (по доходности-риску)

👉В 2021 году профинансировали бизнес на 0,5 млрд, план на весь год 1,5 млрд рублей.

👉Весь рынок кредитования РФ 2 трлн рублей, потенциал роста огромный.

На сайте JetLend объясняется откуда берется такая доходность:

Надежность JetLend

👉JetLend — №3 краудлендинг в России👉Деятельность лицензируется и жестко контролируется ЦБ, проверки регулярные, в том числе выездные, поэтому всё чисто.

👉Основатели — серьезные ребята, выходцы из инвестбанкинга (Sber CIB и Oliver Wyman)

👉Средства инвесторов отделены от средств платформы и находятся на отдельном «номинальном» счете. Например, в случае банкротства платформы средства инвесторов никак не затрагиваются.

👉Проект развивается на деньги 4 венчурных инвесторов, раунд финансирования закрыли осенью 2020, сейчас деньги не нужны, доли в компании не продаются.

👉Со-инвестор на платформе — это МСП Банк.

( Читать дальше )

Сегодня в 19:00мск #smartlabonline с краудлендинговой платформой JetLend

- 08 июня 2021, 18:31

- |

Ждём ваших острых вопросов!👍👍

Постараемся в первую очередь понять, какую там обещают доходность и какие есть риски в таких вложениях!

Смотри прямой эфир и задавай вопросы по ссылке: https://youtu.be/42_iNylhecg

Краудлендинг: в Европе и в США работает, в России доведено до абсурда.

- 15 марта 2021, 22:18

- |

Краудлендинг в России – новая технология, но, думаю, выгодная только банку (посредник ничем не рискует, только комиссию берет).

Технология популярна она в США и в Европе, где ей пользуются те, кто планирует запустить свое дело.

Можно догадаться по названию: «crowd» – толпа.

Люди одалживают средства другим под проценты (краудлендинг).

Краудлендинг – это финансирование частными кредиторами физических или юридических лиц

через специальные интернет-платформы.

Теоретически, кредитор получает проценты, а заемщик – нужный ему капитал (в России % в разы больше, чем ставка ЦБ).

Личное мнение:

это не интересно, т.к. все риски несет дающий:

налог с прибыли платит, а убытки по невозвратным кредитам из налогооблагаемой прибыли не вычитают.

Сам не стану с этим связываться.

Если интересно, что такое краудлендинг,

можете посмотреть.

Сбер (и другие банки, предлагающие услугу), как посредник, всегда в плюсе.

( Читать дальше )

Квалификация инвесторов на инвестиционных платформах: российский и зарубежный опыт

- 03 декабря 2020, 09:40

- |

На текущий момент уже 14 компаний вошли в реестр Центробанка. Регулятор контролирует соблюдение операторами инвестиционных платформ требований законодательства, проводит проверки их деятельности. Так, одним из ключевых ограничений является предельный размер инвестиций для инвесторов-физических лиц на сумму в течение одного календарного года на всех инвестиционных платформах не более 600 000 рублей.

Данное ограничение закреплено на законодательном уровне, отражено в Федеральном законе № 259-ФЗ. К функциям Банка России относится регулирование, контроль и надзор за деятельностью финансовых организаций в соответствии с федеральными законами. Поэтому считаем целесообразно рассмотреть вопрос квалификации инвесторов сравнивая законодательные акты той или иной страны, а не через деятельность регуляторов (центральных банков).

( Читать дальше )

Даём в долг бизнесу под 28% годовых? Первые 5 тысяч в краудлендинг

- 07 сентября 2020, 10:20

- |

На днях я рассказал вам про свой второй экспериментальный портфель - инвестиции в краудлендинг. И вот я уже распределил первые 5 000 рублей, дав их в долг малому бизнесу.

Давайте же посмотрим на расчёты.

Я инвестировал — как и собирался — в пять разных оферт, выделив на каждую по 1 000 рублей:

- ООО ТДИ 2008 из Твери получило мою тысячу на 6 месяцев под 23% годовых

- ИП Мормиль Ирина Витальевна из Ногинска взяла её под 24% на полгода

( Читать дальше )

Экспериментальный портфель №2: инвестиции в краудлендинг

- 05 сентября 2020, 09:52

- |

Я уже некоторое время активно пишу о своём первом экспериментальном портфеле (из высокодоходных облигаций), но изначально я планировал и второй увлекательный эксперимент.

И вот, пришло время о нём рассказать. Встречайте — краудлендинговый портфель!

Что такое краудлендинг

Краудлендинг — это когда люди коллективно дают денег в долг бизнесу. Звучит похоже на облигации, но здесь несколько другой механизм.

По факту, в краудлендинге люди через площадку-посредника напрямую кредитуют бизнес, как будто они банк. А бизнес через ту же площадку ежемесячно отдаёт долг аннуитентыми платежами (т.е. платит набежавшие проценты и часть тела кредита).

Краудлендинг — дорогая услуга для бизнеса, средняя процентная ставка составляет 24.8% годовых. За ней обычно обращаются небольшие компании, которым банки либо не хотят давать кредит, либо дают недостаточно средств.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал