Ключевая ставка ЦБ РФ

Как заработать на росте ключевой ставки?

- 27 октября 2023, 00:20

- |

6 вариантов инвестиций и как на них влияет ставка ЦБ

Фондовый рынок не существует в вакууме, инвесторы так или иначе выбирают варианты вложения средств, некоторые варианты становятся более привлекательными при высокой ключевой ставке, некоторые менее.

Рассмотрим 6 вариантов вложения средств и разберем, как на них влияет ключевая ставка ЦБ.

1️⃣ Вклады. Самый простой инструмент, который можно открыть в любом банке. Сейчас можно найти вклады до 12% годовых. Это хорошая доходность, которая во вкладах бывает редко. Плюс вкладов в том, что если ваш процентный доход менее 75 тыс. рублей (1 млн руб. * ставку ЦБ на 1 января отчетного периода), то НДФЛ платить не нужно. Главный минус в том, что деньги раньше срока можно достать только с потерями.

Влияние ставки ЦБ: чем выше ставка, тем выше доходность вкладов, и наоборот.

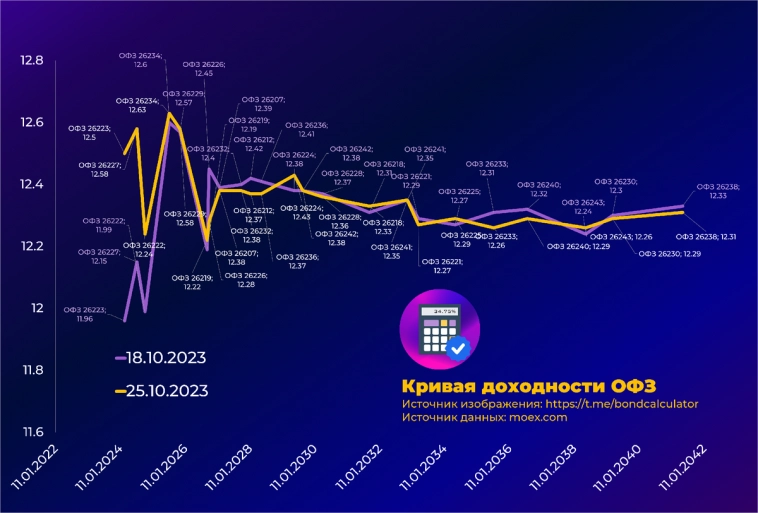

2️⃣ ОФЗ и корпоративные облигации. ОФЗ сейчас дают около 12% годовых доходности к погашению (после налогов будет около 11%). Корпоративные облигации чуть больше. На мой взгляд, если выбирать, ОФЗ лучше корпоративных в моменте, так как спред совсем небольшой. Но и то, и другое, на мой взгляд, брать пока рано — цикл повышения еще не закончен. Вот на понижении ставки – да, ОФЗ могут стать одной из крутых идей.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 7 )

В росте ставок виновата Америка

- 26 октября 2023, 08:13

- |

27 октября очередное заседание ЦБ по вопросу денежно-кредитной политики. В последние полгода ЦБ руководствовался динамикой инфляции и курса доллара. Разбираемся с причинами и ищем виновного. Находим))

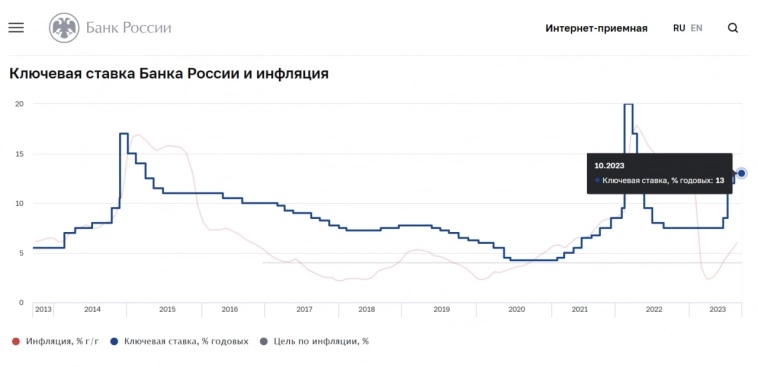

Ключевая ставка двигалась всегда в унисон с инфляцией. Но впервые, инфляция еще только начинает расти (ах, я про официальную), а ключевая ставка уже высокая.

( Читать дальше )

Поднять ключевую ставку, полный вперёд! Опрос

- 26 октября 2023, 07:57

- |

Уже в пятницу 27 октября будет новое заседание ЦБ по ключевой ставке. Следующее после него — 15 декабря, если не будет экстренного.

Лихие банкиры уже намекали в своём же прогнозе, что ставку будут поднимать. До какого уровня — 14% или 15% — вопрос открытый. Впрочем, есть вероятность, что не поднимут, ведь не только лишь все умеют читать мысли Эльвиры Сахипзадовны.

Если говорить про прогнозы экспертов, то чаще всего звучит значение 14%, ряд фантазёров называют и 18%, хотя в это не верится. Рубль укрепляется на фоне словесных интервенций и продажи валютной выручки экспортёрами. Ключевая ставка сама по себе тут не работает, так что курс больше зависит от веры в то, какой KPI по курсу поставили, а инструменты придумают.

Если говорить про ОФЗ, в цены уже заложено повышение до 14%, как и по ставке RUSFAR. Если будет такая ставка, то сильной коррекции по облигациям скорее всего не будет. Или будет.

В традиционном голосовании в тг и в комментах к посту предлагаю помочь Набиуллиной выбрать правильную ставку до середины декабря. Пишите, какую ждёте ставку!

( Читать дальше )

Ключевая ставка. Варианты и последствия

- 26 октября 2023, 07:05

- |

Во-первых, сохранение или повышение 27.10? После трех и значительных повышениях подряд экспертное сообщество разглядело тенденцию и, как обычно, подготовилось к ее продолжению. Мы за сохранение ставки.

Во-вторых, оценим последствия обоих вариантов. Которые мало друг от друга отличаются.

В случае повышения, из почти решенного, дальнейшее сползание рынка облигаций. Его доходности и при КС 13% вне зоны толерантности.

Дальнейший рост депозитов, простор есть. Депозитный процент в приличном банке, по статистике ЦБ, всё еще далек от ключевой ставки. На первую декаду октября 10,2%. Рост депозитов потому и тормозится, что он создает проблему с кредитованием. Но тормозить при повышении ставки будет сложнее, велик соблазн вкладчиков уйти на фондовый, денежный рынок, рынок недвижимости. Вообще, поэтому и думаем, что регулятор не решится на новый шаг вверх по ставке.

Рынок акций при более высокой КС может остановить рост, но не обязательно. И больше из-за укрепления рубля.

Однако базовый для нас, от нас не зависящий вариант – сохранение ставки.

( Читать дальше )

Пилим боковик.

- 25 октября 2023, 20:37

- |

1. Как мы писали ранее, локальное дно в ОФЗ нащупали, ждем заседание ЦБ и риторику на встрече с журналистами.

Кривая ОФЗ за неделю изменилась незначительно. Немного выросли доходности коротких бумаг.

2. Сейчас все внимание на инструменты денежного рынка. Эти инструменты дают больше рынка долга, пока ситуация с вектором движения ключевой ставки не изменится, нужно сидеть в денежном рынке и ждать у моря погоды.

( Читать дальше )

📌 Ключевая ставка

- 24 октября 2023, 12:09

- |

📌 Ключевая ставка

Центральные банки всего мира отвечают за то, чтобы диапазон колебания потребительских цен не был слишком широким. Для достижения стабильной низкой инфляции используется денежно-кредитная политика, которую также называют монетарной (англ. monetary policy). Ее основной инструмент – ключевая ставка.

Ключевая ставка — это процент, под который коммерческие банки занимают деньги у ЦБ или, наоборот, кладут их туда. Чем выше ставка, тем деньги для банков стоят дороже и как следствие кредиты становятся дороже для всей экономики. Снижение ставки означает снижение стоимости кредитов. Экономисты подсчитывают, какой уровень ключевой ставки необходим, чтобы инфляция находилась в целевых границах, а экономика развивалась и росла.

Для бизнеса и потребителей

Низкая ключевая ставка — стимулирует экономику. Бизнесу выгодно брать дешёвые кредиты, он может развиваться и открывать новые направления, в то время как потребителям доступные кредиты позволяют покупать больше товаров и брать больше ипотек.

( Читать дальше )

Какая будет ставка после заседания ЦБ России 27 октября ?

- 24 октября 2023, 09:28

- |

Большинство считают, что 14%.

Также считаю, что +1% = 14%.

С уважением,

Олег.

100 б.п., 27 из 30

- 23 октября 2023, 22:19

- |

Основной аргумент в пользу еще одного повышения ставки — ускоряющаяся инфляция. В сентябре рост потребительских цен к предыдущему месяцу ускорился до 14,6%, если смотреть на сезонно сглаженную динамика в пересчете на год, а годовая инфляция выросла до 6% против 5,2% месяцем ранее. И это при том, что ослабление курса рубля лета-осени, вероятно, еще не полностью перенесено в рост цен.

t.me/rbc_news/83261

Идеи по бумагам на 23-27 октября

- 23 октября 2023, 08:50

- |

Доброе утро, друзья !😊

📌Новая неделя знаменательна прежде всего заседанием ЦБ по ставке 27 октября (пятница). Поскольку наиболее вероятен вариант ее повышения, то это будет оказывать негативное влияние на рынок. Особенно с учетом того, что мы забрались по индексу достаточно высоко. Так что торговать на этой неделе лучше спекулятивно, а для среднесрочных позиций имеет смысл подождать более вкусных цен😋.

📌Спекулятивно же интересно смотрятся следующие бумаги:

🔹Сбербанк — цель на 275-280 р

🔹Yandex — цель 2700 — 2750

🔹TCS (Тинькофф) — цели 3600 / 3700

🔹РусГидро — есть несколько целей, вплоть до 0,915

Бесплатный канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBi

Приватный канал: https://t.me/TsaplinPrivateChannelBot - торговые идеи с точными уровнями входа, обоснованием сделки и целями

Подписывайтесь и торгуйте с прибылью !👍

27 октября решение по ключевой ставке РФ, какие ваши ожидания?

- 22 октября 2023, 19:20

- |

27 октября решение по ключевой ставке РФ, какие ваши ожидания?

t.me/dollar_rub_news — телеграмм канал с новостями по курсу рубля к доллару.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал