Канеман

Аномалия

- 21 декабря 2024, 15:27

- |

Предыдущий максимум (более 2-х лимонов) был 25 февраля 22 года.

О чем это говорит? А о том, что это аномальный рост и, по Канеману, в понедельник и далее превалировать будет процесс возврата к среднему — боковик с затухающей амплитудой.

Всем успехов.

- комментировать

- ★1

- Комментарии ( 26 )

А ты направь Слона? | Рецензия на книгу Дэна и Чипа Хиз "Переключайтесь"

- 05 декабря 2024, 06:21

- |

Экономисты, нейробиологи, философы и психологии пришли к тому, что в голове постоянно работают две независимые системы: эмоциональная (чувства, инстинкты) и рациональная (рефлексирующая, сознательная) система.

Платон писал по этому поводу, что разумному элементу, «вознице», приходится держать в узде норовистого коня, а тот «едва слушается кнута и понукания». Фрейд писал об эгоистичном Оно и совестливом Суперэго. Адепты бихевиористской экономики окрестили эти системы Планировщиком и Исполнителем.

Даниэль Канеман в своей теории говорил о медленном и быстром мышлении. Максим Дорофеев назвал эту пару обезьянка сиюминутного удовольствия и рациональный тип. Петр Людвиг упоминает метафору наездника и слона, утащив ее видимо из книги Джонатана Хайдта.

( Читать дальше )

Канеман. “Думай медленно… Решай быстро”

- 15 августа 2024, 14:00

- |

Читаем книги за вас

Вы, что, за меня есть будете?

— Ага! (Вовка)

Книга о том, как работает человеческое мышление. Автор получил Нобелевскую премию по экономике за научные исследования. Доказал, что любой человек ошибается в условиях неопределенности, что люди считают себя рациональными, но это не так.

О чем теория перспектив Канемана?

— Мы не любим и боимся потерь больше, чем такой же выгоды. Автор называет это “неприятием потерь”. Книгу легко читать, особенно о том, как и почему люди так думают.

— Мы совсем не рациональны, каждый со своими слабостями и предубеждениями. Это надо понять и осознать! И только тогда это спасет вас от боли!

Наш разум состоит из двух частей

1. Мы действуем автоматически, не думаем над обычными действиями, когда дышим, пьем, едим и даже ведем автомобиль. Все, что на автомате – это уже делали наши родители и предки.

2. Если принятие решений сложное, требует усилий и внимания, то мы ленимся. По умолчанию пытаемся принимать решения на автомате, из-за этого случаются ошибки в решениях.

( Читать дальше )

Думай медленно… Решай быстро

- 02 мая 2024, 18:46

- |

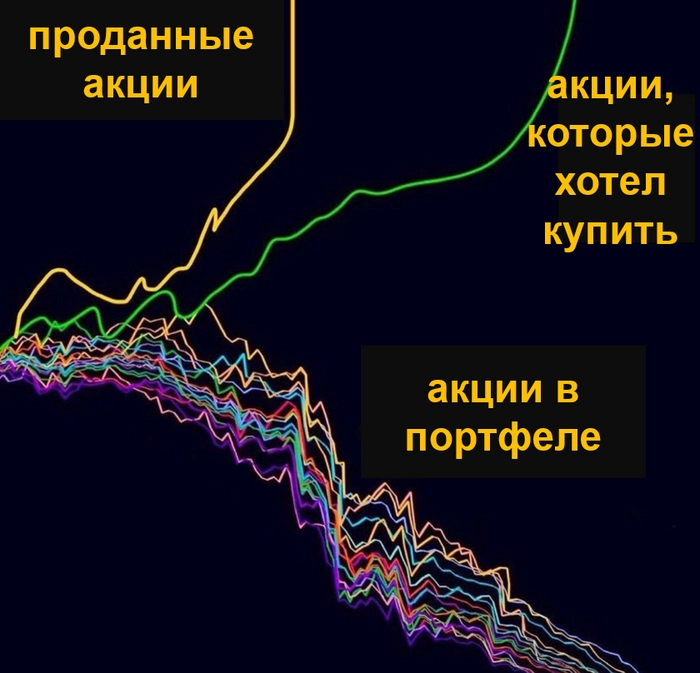

Чувства большинства инвесторов, проверяющих свои портфели:

В книге « Думай медленно… Решай быстро » Дэниел Канеман говорит, как часто следует проверять свой портфель на предмет оптимальной доходности:

Внимательно следить за ежедневными колебаниями — это проигрышное занятие, потому что боль от частых небольших потерь превышает удовольствие от столь же частых небольших прибылей. Раз в квартал достаточно, а для индивидуальных инвесторов может быть более чем достаточно. Помимо улучшения эмоционального качества жизни, сознательное избегание воздействия краткосрочных последствий улучшает качество как решений, так и результатов.

Теория перспектив или легкий способ бросить курить

- 10 апреля 2024, 09:59

- |

Часто вспоминаю людей, которые повлияли на меня в моем финансовом образовании. Один из них — Дэниел Канеман, лауреат Нобелевской премии, изучающий поведенческую экономику и финансы. К сожалению, он умер две недели назад, ему было 90 лет.

Дэниел Канеман — основоположник поведенческой экономики, объяснил всем иррациональность риска в принятии решений. А мне обьяснил, что собственный разум может работать против тебя или наоборот, сделать тебя лучшим инвестором.

Рассмотрим пример того, как работают поведенческие финансы. Предположим, в 2020-м году вы инвестировали 1 млн руб. в акции РФ и не смотрели портфель до сегодняшнего дня. И вот вы увидели прибыль в размере 40%, и это без дивидендов. Хороший результат! Но когда вы посмотрите “историю” и узнаете, что за четыре года ваш портфель падал до 550 тыс рублей (более 45%, а от пика более 60%), ваши чувства должны измениться по “Теории перспектив” Канемана.

Этот пример из области фантастики, он нереальный — покажите мне инвестора, который не заглядывал бы в портфель 4 года!

( Читать дальше )

«Думай медленно… Решай быстро». Обзор книги о том, как мы заблуждаемся при торговле на фондовом рынке

- 10 февраля 2024, 12:17

- |

Авторы — Даниель Канеман, психолог, Лауреат Нобелевской премии по экономике, один из основоположников поведенческой экономики. Изучает то, как человек рассуждает, принимает решения в условиях неопределенности и связанные с этим заблуждения.

А заблуждаемся мы постоянно!

Связанно это с тем, как функционирует наш мозг. Канеман описывает этот процесс, как одновременную работу двух систем:

1️⃣ Система 1 срабатывает автоматически и очень быстро, почти не требуя усилий и не давая ощущения намеренного контроля.

Пример работы:

• Определить, какой из двух объектов ближе.

• Сориентироваться в сторону источника резкого звука.

• Определить враждебность в голосе.

2️⃣ Система 2 выделяет внимание, необходимое для сознательных умственных усилий, в том числе для сложных вычислений. Действия Системы 2 часто связаны с субъективным ощущением деятельности, выбора и концентрации.

Пример работы:

• Услышать в переполненной шумной комнате голос нужного человека.

( Читать дальше )

Задачка из 1972 года про Наше Восприятие Вероятностей

- 20 августа 2023, 11:10

- |

Задачка из 1972 года про Наше Восприятие Вероятностей

Город обслуживается двумя больницами.

В большей по размеру каждый день рождается 45 детей, а в малой 15.

Как известно, по статистике мальчиков и девочек рождается 50/50, но бывают дни, когда мальчиков более 60%, чем девочек.

Вот эти «необычные дни» записывали в каждой больнице в течении года.

Вопрос: в какой больнице таких дней насчитали больше?

Интересно будет посмотреть, как ответят люди на нашем форуме :)

правильный ответ в видео про задачки,

( Читать дальше )

Задачки Про Наши Решения из 1970х. Как мы оцениваем вероятности

- 12 августа 2023, 17:23

- |

Я сделал видео про несколько экспериментов, которые связаны общей темой: Как люди оценивают вероятность неопределенного события? (на бирже м с таким регулярно сталкиваемся, хе-хе)

0:45 Эвристики, Упрощения, Стереотипы 2:38 Априорная Вероятность

4:38 Задачка Про Больницу 6:46 Задачка с шарами в корзине

8:30 Ошибка в оценке Шанса. Ошибка Игрока 10:51 Задачка о Связаных Событиях

Так же по теме: «Возможно ли переубедить родственников фактами?»

Даниэль Канеман — Шум: Несовершенство человеческих суждений

- 30 января 2022, 09:11

- |

Вчера обсудили в книжном клубе RationalAnswer новую книгу Даниэля Канемана «Шум: Несовершенство человеческих суждений». Книга пошла тяжело: дочитать и присоединиться к дискуссии смогли не все, да и сам Канеман что-то к нашему зуму не подключился…

Несколько мыслей о книге:

1. В отличие от предыдущего бестселлера «Думай медленно, решай быстро», который каждый может напрямую применить к своей жизни, новый «Шум» гораздо больше заточен под принятие решений в больших организациях и системах.

2. Главная идея: К когнитивным искажениям мы уже привыкли, их весело искать и пытаться скорректировать. Но на самом деле шум (случайные вариации в суждениях) очень часто вносит гораздо большие искажения в принимаемые решения, но о нем мало беспокоятся, потому что его сложно заметить.

3. Простые модели в стиле «давайте возьмем оценку нескольких основных факторов и для принятия решения используем простую среднюю между ними» почти всегда дают в среднем более точный результат, чем суждения экспертов, которые погружаются в детали. Модели очень грубые, но зато они не шумят!

( Читать дальше )

Почему тренды никогда не исчезнут. Психология толпы

- 23 ноября 2021, 12:00

- |

Сегодня второй пост цикла Торговля по тренду для новичков. Разберем природу тренда.

В 2011-2013 годах столкнулся с кризисом в своей торговле. Идеи, приносившие трехзначную доходность в 2009-2010, начали минусить. Рынок свалился в боковик. Торговать «от уровня» стало много популярнее, чем тренд. Этот период совпал с ростом популярности роботизированных подходов. Некоторые ошибочно увязали два явления и возникла идея «роботизация убивает тренд».

Пришел 2014 год с его непредсказуемыми событиями и тренд вернулся. И дополнительным топливом для него явилось количество игроков, торгующих предыдущую (боковую) тенденцию.

Выделю две основные причины возникновения тренда.

1.Психология участников

2.Непредсказуемость будущего

Подробно остановлюсь на первом пункте.

Две особенности нашей психики:

а) Психолог, нобелевский лауреат Даниэль Канеман выделил «правило пик-конец» нашей памяти. Мы помним прошлое неравномерно. Наибольший вес мы придаем двум видам событий: тем, что вызвали максимальные эмоции и тем, которые произошли недавно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал