КРЕДИТЫ

Долги россиян ещё в зачатке, есть куда расти.

- 25 февраля 2024, 21:04

- |

- комментировать

- Комментарии ( 26 )

Долги по наследству.

- 24 февраля 2024, 11:59

- |

Я вот думаю, если квартира в ипотеку взята, а ты допустим погиб, то ипотеку будут выплачивать родственники(жена, дети)?

💀 Задолженность продолжает расти, и с этим нужно разбираться.

- 21 февраля 2024, 20:15

- |

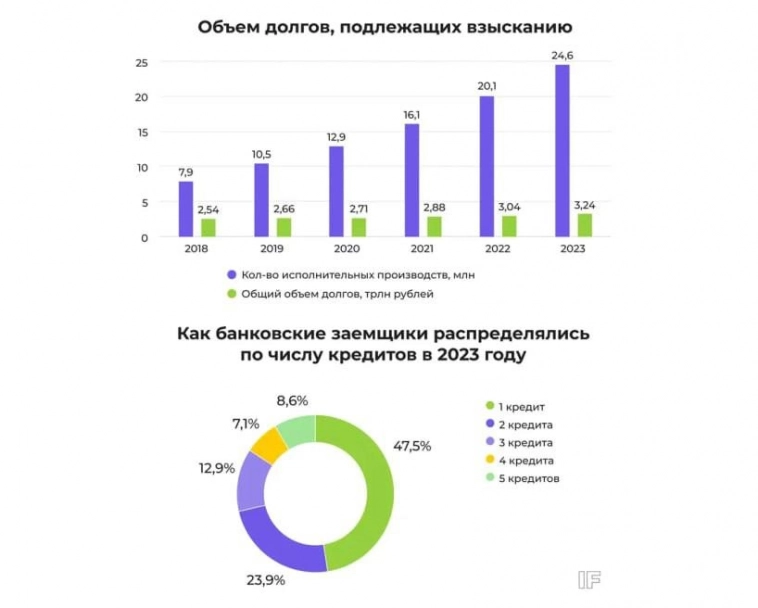

Почти 25 миллионов случаев принудительного взыскания кредитов были зарегистрированы в 2023 году, что на 5 миллионов больше, чем годом ранее, сумма превышает 3 трлн. ₽. Количество россиян с пятью и более кредитами удвоилось за два года. Давайте обсудим, как избежать попадания в долговую яму.

1️⃣ Экономьте. Это кажется тривиальным, но это действенный метод. Сократите необязательные расходы и ищите новые источники дохода.

2️⃣ Систематизируйте свои долги. Мы предлагаем использовать нашу гугл-таблицу (ссылка), чтобы упорядочить информацию о ваших обязательствах.

3️⃣ Приоритизируйте. Начните погашение долгов с самой высокой процентной ставкой. Расчеты в Excel помогут определить, какой кредит следует погасить первым.

4️⃣ Используйте свободные средства для досрочного погашения кредитов. Освободившуюся сумму от ежемесячных выплат по самому дорогому кредиту направьте на погашение следующего, и так далее.

5️⃣ Погашайте досрочно в день ежемесячного платежа, чтобы минимизировать сумму процентов.

( Читать дальше )

Участники банковского рынка ждут стабилизации цен на новые и подержанные машины

- 21 февраля 2024, 13:43

- |

Подробнее — в материале «Ъ».

Банк России сохранил на 2кв 2024г значения макропруденциальных лимитов (МПЛ) по необеспеченным потребительским кредитам, установленные для 1кв

- 19 февраля 2024, 18:52

- |

Банк России сохранил на II квартал 2024 года значения макропруденциальных лимитов (МПЛ) по необеспеченным потребительским кредитам, установленные для I квартала 2024 года. МПЛ направлены на сдерживание роста закредитованности граждан за счет ограничений на кредитование заемщиков с высокой долговой нагрузкой и искусственное удлинение срока кредитов (займов).

Совет директоров Банка России при принятии этого решения исходил из следующего.

В конце 2023 года в условиях ужесточения денежно-кредитной и макропруденциальной политики (повышение макропруденциальных надбавок с 1 сентября и сокращение МПЛ в IV квартале 2023 года) наметилось замедление потребительского кредитования. За IV квартал 2023 года портфель необеспеченных потребительских кредитов увеличился на 2,0%1 (+5,9% за III квартал 2023 года), при этом в декабре задолженность по потребительским кредитам снизилась на 0,1%2. Тенденция к охлаждению рынка потребительского кредитования в 2024 году, вероятно, сохранится. Банк России ожидает, что прирост портфеля потребительских кредитов в 2024 году составит от 3 до 8%.

( Читать дальше )

Банки стали чаще отказывать в потребкредитах, отклоняя две из трех заявок граждан — Известия

- 13 февраля 2024, 11:55

- |

iz.ru/1648829/mariia-kolobova/bez-chuvstva-dolga-banki-stali-otkloniat-dve-iz-trekh-zaiavok-na-kredity

Банкиры борются за плавающие ставки

- 12 февраля 2024, 13:31

- |

Банки пытаются повлиять на законопроект, ограничивающий применение плавающих процентных ставок в потребительском кредитовании, который готовится ко второму чтению в Госдуме. Участники рынка просят смягчить ряд требований. Однако правозащитники, наоборот, полагают, что даже в текущем варианте законопроект в недостаточной степени защищает граждан. Эксперты отмечают, что сейчас плавающие ставки крайне редко применяются в кредитовании граждан, но ситуация может вскоре измениться и актуальность законопроекта серьезно вырастет.

Подробнее — в материале «Ъ».

Бывших топ-менеджеров Темпбанка судят в заочном порядке

- 12 февраля 2024, 13:28

- |

Как стало известно “Ъ”, Лефортовский суд Москвы приступил к рассмотрению уголовного дела в отношении бывших топ-менеджеров обанкротившегося Темпбанка Михаила Гаглоева и Елены Апанасенко. Оба фигуранта обвиняются в особо крупной растрате средств финансового учреждения путем выдачи заведомо невозвратных кредитов на общую сумму 170,5 млн руб. Процесс в отношении экс-банкиров пройдет в заочном режиме, поскольку обвиняемые находятся в Австрии. Решение о выдаче беглецов власти этой страны приняли еще летом 2021 года, однако сначала экстрадиции помешали ковидные ограничения, а после начала специальной военной операции на Украине она застопорилась окончательно.

Подробнее — в материале «Ъ».

Прогнозируемый рост чистой прибыли Сбера в 2024 на 6-8% относительно прошлого года до 1,65 трлн рублей - Атон

- 12 февраля 2024, 10:29

- |

В январе 2024 чистая прибыль «Сбера» увеличилась на 4,6% в годовом сравнении до 115,1 млрд рублей (против 115,6 млрд рублей в декабре 2023), рентабельность капитала составила 20,7%. Чистый процентный доход вырос на 21,8% г/г до 212 млрд рублей за счет роста выдачи корпоративных кредитов на 24,2% г/г (при этом по сравнению с декабрем отмечено снижение на -1,1%) и кредитов физлицам на 28,9% (+0,6% м/м). Чистый комиссионный доход вырос на 6,9% год к году и составил 48,7 млрд рублей Операционные расходы выросли на 20,1% против января 2023 до 60,3 млрд рублей при отношении операционных расходов к доходам (CIR) на уровне 22,5%. Объем отчислений в резервы вырос в 2,9 раза до 65,5 млрд рублей, а стоимость риска составила 1,9%. Уровень достаточности капитала по нормативу Н1.0 улучшился на 0,2 п.п. до 13,4% при установленном регулятором минимуме 8,0%.

На наш взгляд, банк продемонстрировал хорошие результаты. Положительным моментом мы считаем рост чистой прибыли в годовом сравнении, несмотря на значительный рост операционных расходов и отчислений в резервы, а также некоторое сокращение выдачи кредитов на фоне высоких процентных ставок.

( Читать дальше )

В 2023 россияне закрыли досрочно на 63% больше кредитов

- 10 февраля 2024, 14:46

- |

В 2023 доля досрочных погашений составила 21% против 18% в 2022 году и 9-9,5% в 2020-2021 годы, пишут «Ведомости».

Более 11 млн кредитов в 2023 году россияне закрыли досрочно. В 2022 года было 6,8 млн, в 2021 года 6,3 млн.

На это повлияла стабилизация в экономике в прошлом году и улучшение потребительских настроений. Также одна из причин — это рост доходов граждан и желание заемщиков быстрее погасить задолженности, добавил представитель РНКБ.

С января по сентябрь 2023 года реальные доходы населения выросли на 4,4% по отношению к аналогичному периоду 2022 года, следует из данных Росстата.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал