SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

КИТ финанс

Мир после 2008 года: безлимитное количественное смягчение от Центральных банков - авторский семинар Дмитрия Шагардина

- 29 января 2013, 17:54

- |

Правила игры на глобальных рынках кардинально изменились после финансового кризиса 2008 года. Крупнейшие мировые монетарные регуляторы попали в ситуацию, которая пару десятилетий назад рассматривалась исключительного с точки зрения теоретического любопытства. Ситуацию, в которой Центробанки, опустив процентные ставки к нулевым рубежам, так и не смогли решить проблемы низких уровней загрузки производственных мощностей и нависшей угрозы дефляции.

Сегодня только понимание действий ведущих Центробанков помогает принимать правильные инвестиционные решения и чувствовать себя уверенно на рынке.

В своем авторском семинаре «Мир после 2008 года: безлимитное количественное смягчение от Центральных банков» аналитик компании КИТ Финанс Брокер Дмитрий Шагардин раскроет реалии глобальных экономических процессов и обозначит ключевые ориентиры на 2013 год.

( Читать дальше )

Сегодня только понимание действий ведущих Центробанков помогает принимать правильные инвестиционные решения и чувствовать себя уверенно на рынке.

В своем авторском семинаре «Мир после 2008 года: безлимитное количественное смягчение от Центральных банков» аналитик компании КИТ Финанс Брокер Дмитрий Шагардин раскроет реалии глобальных экономических процессов и обозначит ключевые ориентиры на 2013 год.

( Читать дальше )

- комментировать

- 26 | ★1

- Комментарии ( 9 )

Часть II Сегодня посмотрел что заработал мой пенсионный фонд (КитФинанс) за 2011г. и там ноль :)

- 21 января 2013, 19:23

- |

Ранее уже писал..http://smart-lab.ru/blog/97859.php

А сегодня от неудачников получил разяснения… пролил слезу...

здравствуйте!

По итогам инвестирования пенсионных накоплений в 2011 году Фонд обеспечил сохранность средств своих клиентов, формирующих накопительную часть трудовой пенсии в КИТ Финанс НПФ.

Доходность инвестирования средств пенсионных накоплений за 2011 год, рассчитанная в соответствии со Стандартами раскрытия информации об инвестировании средств пенсионных накоплений, утвержденными Приказом Министерства финансов Российской Федерации от 22 августа 2005 г. №107н, составила 0,09% годовых.

Данный результат обусловлен тем, что в 2011 году рынок коллективных инвестиций, к которому относятся негосударственные пенсионные фонды и который напрямую зависит от ситуации на финансовом рынке, находился под влиянием продолжающегося мирового финансового кризиса. Это в свою очередь отразилось и на российском фондовом рынке, который при отсутствии значимых положительных тенденций для роста не показал прогнозируемых в начале 2011 года значений. А рынок акций, как основных инструментов превосходящих темпы инфляции в долгосрочной перспективе, по итогам года даже снизился на 18%.

( Читать дальше )

Китай: бизнес-цикл в восходящей фазе

- 21 января 2013, 18:12

- |

Макроэкономическая статистика свидетельствует о том, что экономический рост Китая усилился в четвертом квартале впервые за последние два года, благодаря массированным государственным инфраструктурным инвестициям.

Важно отметить, что восстановление деловой активности в Китае в последние три месяца прошедшего года было достаточно очевидным фактом – см. предыдущие обзоры: Китай: время покупать?(19 октября 2012 г.), Китай: производственная активность растет, оптимизм в сталелитейном секторе и грузоперевозках (1 ноября 2012 г.), Китайский “green shoot”: производственная активность расширяется второй месяц подряд (3 декабря 2012 г.), Глобальная деловая активность в ноябре достигла 8-месячного максимума(7 декабря 2012 г.) и т.д.

Промышленное производство, которое очень сильно коррелирует с динамикой ВВП, указывает на рост экономики Китая в пределах 7,8%. Заглядывая вперед, темпы роста китайской экономики сохранятся в пределах 7-8% без продолжения расширения кредитного плеча и капитальных расходов. Однако ближе к концу года может начаться некоторое давление, связанное с затуханием эффекта госрасходов.

( Читать дальше )

Важно отметить, что восстановление деловой активности в Китае в последние три месяца прошедшего года было достаточно очевидным фактом – см. предыдущие обзоры: Китай: время покупать?(19 октября 2012 г.), Китай: производственная активность растет, оптимизм в сталелитейном секторе и грузоперевозках (1 ноября 2012 г.), Китайский “green shoot”: производственная активность расширяется второй месяц подряд (3 декабря 2012 г.), Глобальная деловая активность в ноябре достигла 8-месячного максимума(7 декабря 2012 г.) и т.д.

Промышленное производство, которое очень сильно коррелирует с динамикой ВВП, указывает на рост экономики Китая в пределах 7,8%. Заглядывая вперед, темпы роста китайской экономики сохранятся в пределах 7-8% без продолжения расширения кредитного плеча и капитальных расходов. Однако ближе к концу года может начаться некоторое давление, связанное с затуханием эффекта госрасходов.

( Читать дальше )

Почему Япония перестала расти? (часть 3)

- 16 января 2013, 14:25

- |

*С первой частью обзора можно ознакомиться здесь, со второй – здесь

Продолжение

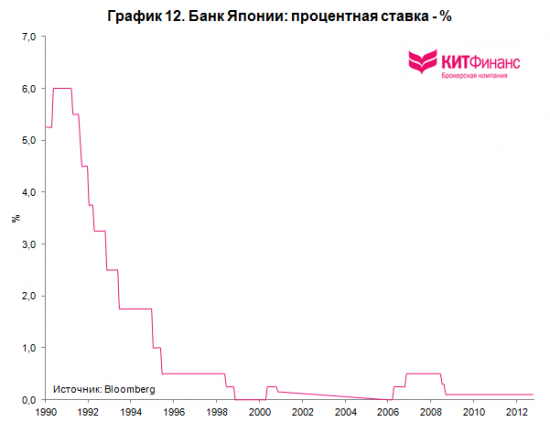

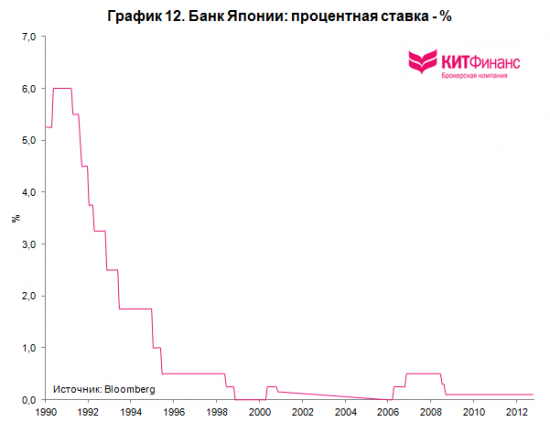

Ошибки в монетарной политике Банка Японии стали третьей серьезной проблемой в 1990-2000-х гг. На графике 12 показана динамика процентной ставки Банка Японии.

Начиная с июля 1991 г., монетарный регулятор начал снижать уровень процентной ставки, понизив ее почти на 3% до июля 1993 г. (отметим, что пики по уровню реального ВВП пришелся на 2 квартал 1990 г.). К 1995 г. Япония понизила целевой уровень ставки до 50 б.п.

ФРС США позже критиковал действия Банка Японии, обвиняя последнего в медлительности принятия решений и несоответствия монетарной политики экономическим реалиям. Хотя надо признать, что экспертные оценки ни комитетов ФРС, ни МФВ, ни частных исследовательских компаний в то время не предполагали наступления дефляции, возникшей в Японии.

( Читать дальше )

Продолжение

Ошибки в монетарной политике Банка Японии стали третьей серьезной проблемой в 1990-2000-х гг. На графике 12 показана динамика процентной ставки Банка Японии.

Начиная с июля 1991 г., монетарный регулятор начал снижать уровень процентной ставки, понизив ее почти на 3% до июля 1993 г. (отметим, что пики по уровню реального ВВП пришелся на 2 квартал 1990 г.). К 1995 г. Япония понизила целевой уровень ставки до 50 б.п.

ФРС США позже критиковал действия Банка Японии, обвиняя последнего в медлительности принятия решений и несоответствия монетарной политики экономическим реалиям. Хотя надо признать, что экспертные оценки ни комитетов ФРС, ни МФВ, ни частных исследовательских компаний в то время не предполагали наступления дефляции, возникшей в Японии.

( Читать дальше )

Почему Япония перестала расти? (часть 2)

- 16 января 2013, 14:10

- |

первая часть здесь

Препятствие #1: зомби-кредитование и депрессивная реструктуризация

Одной из самых больших проблем, которые образовались в 1990-е годы, стало повсеместное распространение того, что Кабаллеро, Хоши и Кашьяпа называют зомби-фирмами. Зомби-фирмой называется непроизводительное и нерентабельное предприятие, которое должно покинуть рынок, но остается на плаву благодаря помощи со стороны кредиторов и государства. Продолжая вести операционную деятельность и держась за работников, которые должны были бы перейти в более эффективные и производительные компании, зомби-фирмы подрывали эффективность всей экономики. Здоровые предприятия развивались медленнее, и если со временем присутствие зомби становилось достаточно обширным, уровень производительности в секторе падал.

Зомби появились после того, как лопнул пузырь на рынке недвижимости, и экономика Японии скатилась в рецессию. Большие потери по ранее выданным кредитам поставили японские банки в сложную ситуацию: либо признавать убытки и искать источники пополнения капитала, либо закрыть глаза на проблемы и продолжать рефинансировать полумертвые компании в надежде на скорое восстановление экономики. Существовало и давление на банки со стороны государства, ведь экономическая политика того непростого для страны времени была направлена на недопущение банкротств и всяческую поддержку малого и среднего бизнеса за счет банковских кредитов.

( Читать дальше )

Препятствие #1: зомби-кредитование и депрессивная реструктуризация

Одной из самых больших проблем, которые образовались в 1990-е годы, стало повсеместное распространение того, что Кабаллеро, Хоши и Кашьяпа называют зомби-фирмами. Зомби-фирмой называется непроизводительное и нерентабельное предприятие, которое должно покинуть рынок, но остается на плаву благодаря помощи со стороны кредиторов и государства. Продолжая вести операционную деятельность и держась за работников, которые должны были бы перейти в более эффективные и производительные компании, зомби-фирмы подрывали эффективность всей экономики. Здоровые предприятия развивались медленнее, и если со временем присутствие зомби становилось достаточно обширным, уровень производительности в секторе падал.

Зомби появились после того, как лопнул пузырь на рынке недвижимости, и экономика Японии скатилась в рецессию. Большие потери по ранее выданным кредитам поставили японские банки в сложную ситуацию: либо признавать убытки и искать источники пополнения капитала, либо закрыть глаза на проблемы и продолжать рефинансировать полумертвые компании в надежде на скорое восстановление экономики. Существовало и давление на банки со стороны государства, ведь экономическая политика того непростого для страны времени была направлена на недопущение банкротств и всяческую поддержку малого и среднего бизнеса за счет банковских кредитов.

( Читать дальше )

Почему Япония перестала расти? (часть 1)

- 16 января 2013, 14:02

- |

Введение

Японская экономика стагнирует уже два десятилетия. Цель данного обзора заключается в объяснении причин стагнации и поиске решений для выхода из этой ситуации. При этом внимание умышленно сфокусировано на долгосрочных тенденциях, а не на краткосрочных изменениях, вызванных сокращением японской экономики по причине глобального финансового кризиса 2008 г.

В начале анализа с использованием неоклассической модели роста будет дано объяснение экономического подъема Японии в послевоенный период. Вплоть до 1970-х экономика страны росла очень высокими темпами. Однако далее важнейшие факторы, поддерживавшие высокий темп экономического расширения, начали исчезать.

Во-первых, Япония достигла уровня развитых стран, таких как США. Таким образом, экономика не могла далее расти благодаря замещению или импорту новых технологий из развитых стран. Экономическая практика, методы и институты, хорошо работавшие в период “японского чуда” и гонки за развитыми странами, уже не подходили для зрелой японской экономики.

( Читать дальше )

Японская экономика стагнирует уже два десятилетия. Цель данного обзора заключается в объяснении причин стагнации и поиске решений для выхода из этой ситуации. При этом внимание умышленно сфокусировано на долгосрочных тенденциях, а не на краткосрочных изменениях, вызванных сокращением японской экономики по причине глобального финансового кризиса 2008 г.

В начале анализа с использованием неоклассической модели роста будет дано объяснение экономического подъема Японии в послевоенный период. Вплоть до 1970-х экономика страны росла очень высокими темпами. Однако далее важнейшие факторы, поддерживавшие высокий темп экономического расширения, начали исчезать.

Во-первых, Япония достигла уровня развитых стран, таких как США. Таким образом, экономика не могла далее расти благодаря замещению или импорту новых технологий из развитых стран. Экономическая практика, методы и институты, хорошо работавшие в период “японского чуда” и гонки за развитыми странами, уже не подходили для зрелой японской экономики.

( Читать дальше )

Галопом по Европам или “ECB is ready to do whatever it takes to preserve the euro” (часть 3)

- 29 декабря 2012, 18:06

- |

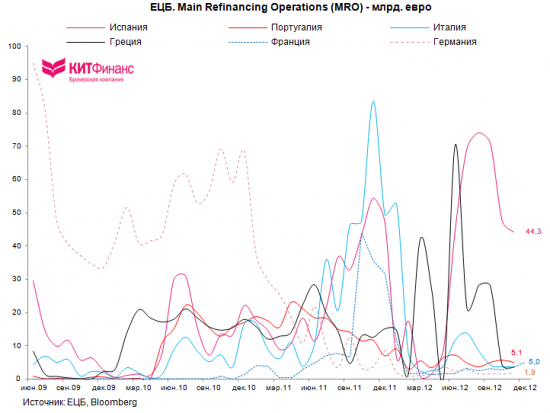

Часть 3. Конечные получатели OMO-ликвидности ЕЦБ

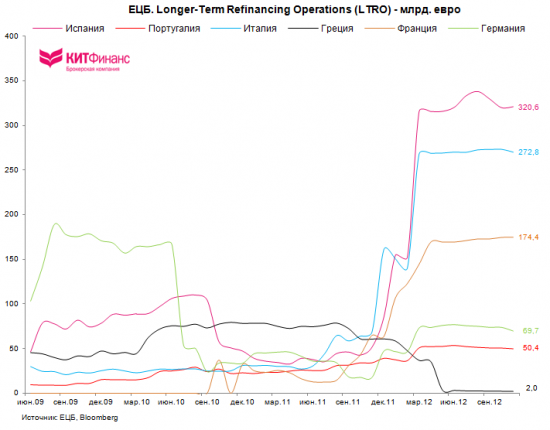

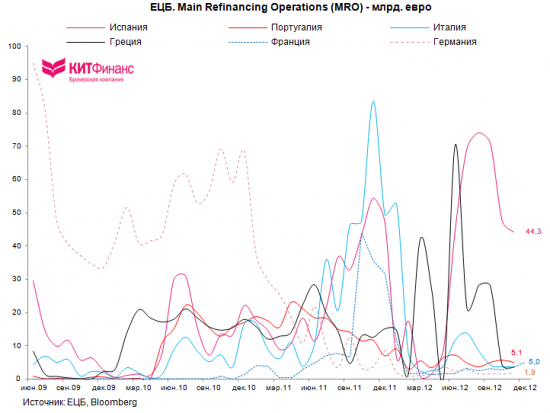

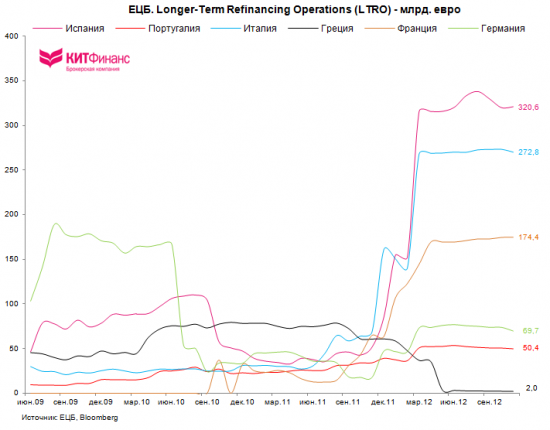

По данным на конец ноября 2012 г. среди стран Еврозоны больше всех в рамках операций MRO по-прежнему привлекает Испания (44,3 млрд. евро из 72,6 млрд. евро). Ситуация у коллег Испании по PIIGS – Италии, Португалии, Ирландии и Греции – с этой точки зрения выглядит достаточно стабильной.

Что касается операций долгосрочного рефинансирования (LTRO), то лидером по привлечению дополнительной “длинной” ликвидности у ЕЦБ снова является Испания. Согласно последним опубликованным данным участие испанских банков в операциях LTRO оценивается в 320,6 млрд. евро (30% от всего объема LTRO ЕЦБ), хотя еще в сентябре 2011 г. эта сумма не превышала и 50 млрд. евро. Важно, что объем долгосрочного фондирования не увеличивается уже несколько месяцев.

( Читать дальше )

По данным на конец ноября 2012 г. среди стран Еврозоны больше всех в рамках операций MRO по-прежнему привлекает Испания (44,3 млрд. евро из 72,6 млрд. евро). Ситуация у коллег Испании по PIIGS – Италии, Португалии, Ирландии и Греции – с этой точки зрения выглядит достаточно стабильной.

Что касается операций долгосрочного рефинансирования (LTRO), то лидером по привлечению дополнительной “длинной” ликвидности у ЕЦБ снова является Испания. Согласно последним опубликованным данным участие испанских банков в операциях LTRO оценивается в 320,6 млрд. евро (30% от всего объема LTRO ЕЦБ), хотя еще в сентябре 2011 г. эта сумма не превышала и 50 млрд. евро. Важно, что объем долгосрочного фондирования не увеличивается уже несколько месяцев.

( Читать дальше )

Галопом по Европам или “ECB is ready to do whatever it takes to preserve the euro” (часть 2)

- 29 декабря 2012, 18:02

- |

Часть 2. Баланс ЕЦБ и инструменты монетарной политики

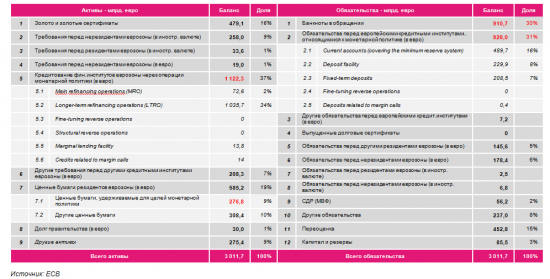

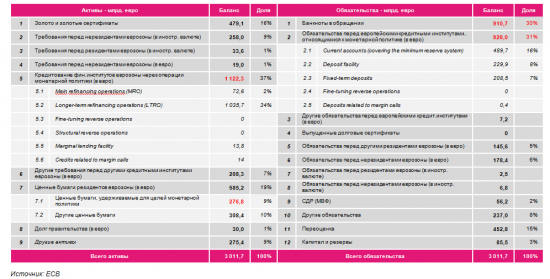

Согласно данным, опубликованным 21 декабря 2012 г., баланс Европейского Центрального Банка (ЕЦБ) выглядел следующим образом:

Как видно из представленной таблицы, основной статьей в активе баланса ЕЦБ является кредитование финансовых институтов еврозоны через операции монетарной политики (Lending to euro area credit institutions related to monetary policy operations denominated in euro), составляющей 1 122,3 млрд. евро (37% актива баланса). Практически такой же объем (928,0 млрд. евро) приходится на статью обязательства перед кредитными институтами еврозоны, относящимися к монетарной политике (Liabilities to euro area credit institutions related to monetary policy operations denominated in euro) в пассиве баланса европейского регулятора. Эти статьи формируются на основе операционной деятельности (operational framework) ЕЦБ, которая проводится с помощью следующих основных

( Читать дальше )

Согласно данным, опубликованным 21 декабря 2012 г., баланс Европейского Центрального Банка (ЕЦБ) выглядел следующим образом:

Как видно из представленной таблицы, основной статьей в активе баланса ЕЦБ является кредитование финансовых институтов еврозоны через операции монетарной политики (Lending to euro area credit institutions related to monetary policy operations denominated in euro), составляющей 1 122,3 млрд. евро (37% актива баланса). Практически такой же объем (928,0 млрд. евро) приходится на статью обязательства перед кредитными институтами еврозоны, относящимися к монетарной политике (Liabilities to euro area credit institutions related to monetary policy operations denominated in euro) в пассиве баланса европейского регулятора. Эти статьи формируются на основе операционной деятельности (operational framework) ЕЦБ, которая проводится с помощью следующих основных

( Читать дальше )

Галопом по Европам или “ECB is ready to do whatever it takes to preserve the euro” (часть 1)

- 29 декабря 2012, 17:56

- |

В первой части обзора подведем основные итоги года по европейским рынкам. Во второй подробно рассмотрим основной спектр и объем операций ЕЦБ, направленных на управление ликвидностью в рамках Евросистемы, процесс фондирования европейской периферии. В третьей выделим основных получателей ликвидности на основе последних данных европейского монетарного регулятора.

Часть 1. Итоги европейского года и “Супер” Марио

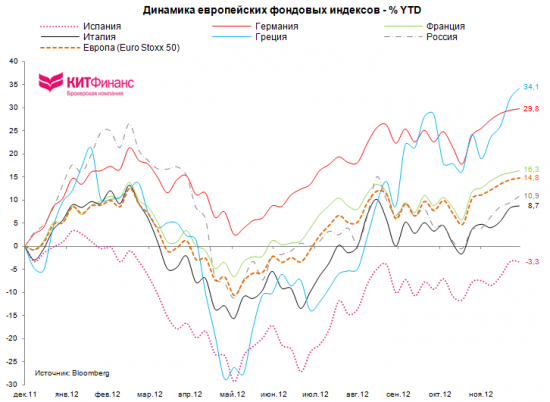

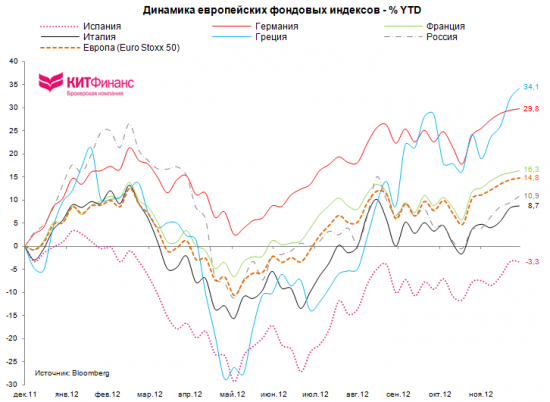

Как ни пытались в течение всего 2012 г. схоронить Еврозону, но валютный союз продолжает крепко держаться на своих 17-ти опорах. При этом фондовый индекс самого слабого звена – Греции – в 2012 г. показал прирост на +33% YTD. Впечатляет? Ниже на графике представлена динамика основных европейских фондовых индикаторов с начала года.

В глобальном срезе европейский широкий индекс Euro Stoxx 600 даже сумел обойти MSCI World Index в 2012 г.

( Читать дальше )

Часть 1. Итоги европейского года и “Супер” Марио

Как ни пытались в течение всего 2012 г. схоронить Еврозону, но валютный союз продолжает крепко держаться на своих 17-ти опорах. При этом фондовый индекс самого слабого звена – Греции – в 2012 г. показал прирост на +33% YTD. Впечатляет? Ниже на графике представлена динамика основных европейских фондовых индикаторов с начала года.

В глобальном срезе европейский широкий индекс Euro Stoxx 600 даже сумел обойти MSCI World Index в 2012 г.

( Читать дальше )

Психология и трейдинг. Спасибо Эдуарду Ланчеву и Алёне Кузиной!

- 26 декабря 2012, 16:58

- |

Я думаю, все согласятся, что психология в трейдинге играет немаловажную роль. Я не гуру, я обычный трейдер и этот вопрос для меня очень важен. Каждый из нас в трейдинге ищет пути своего совершенствования, кто-то модернизирует свою систему, кто-то программирует новый алгоритм, считая, что он избавит его от излишней эмоциональности… У меня есть система, есть робот, который торгует по этой системе, но это не спасает меня от тех эмоций, от тех переживаний, которые я испытываю находясь в рынке, и это в свою очередь оказывает значительное влияние на результат. Ну разве ни кому не случалось, не смотря на систему, преждевременно выходить из сделки, жалея потом об упущенной прибыли? Или переносить стоп? А когда система начитает потихоньку сливать, и это затягивается, порождая панику и сея страх в твоей голове? Да массу ошибок приходится совершать, поддавшись эмоциям…

В настоящее время я уделяю много внимания развитию себя как трейдера с точки зрения психологии. В этом мне очень сильно помогли тренинги, проводимые Эдуардом Ланчевым и Алёной Кузиной, за что им огромное СПАСИБО. Первый раз я посетил тренинг в октябре. Затем я ещё несколько раз встречался с Эдуардом и Алёной. Каждый раз они дают новые техники, подсказывают, как справиться с той или иной ситуацией. Их тренинг – это не сухая теория, это хорошая практика. Для тех, кто был на тренинге Эдуард и Алёна проводят встречи, на которых мы в непринужденной, почти домашней обстановке делимся опытом, решаем проблемы с которыми сталкиваемся в трейдинге.

( Читать дальше )

В настоящее время я уделяю много внимания развитию себя как трейдера с точки зрения психологии. В этом мне очень сильно помогли тренинги, проводимые Эдуардом Ланчевым и Алёной Кузиной, за что им огромное СПАСИБО. Первый раз я посетил тренинг в октябре. Затем я ещё несколько раз встречался с Эдуардом и Алёной. Каждый раз они дают новые техники, подсказывают, как справиться с той или иной ситуацией. Их тренинг – это не сухая теория, это хорошая практика. Для тех, кто был на тренинге Эдуард и Алёна проводят встречи, на которых мы в непринужденной, почти домашней обстановке делимся опытом, решаем проблемы с которыми сталкиваемся в трейдинге.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал