Итоги

Итоги апреля 2024

- 27 апреля 2024, 12:52

- |

📈 Итоги апреля 🏁:

Подведем итоги месяца📊

Если кратко: Прибыльный месяц, Бум IPO продолжается (IPO Займер, IPO МТС Банк), Ставка ЦБ — 16% (такая ставка может сохранится до конца 2024), докупил облигаций.

ЦБ сохранил ставку 16%, при этом ухудшил прогноз по снижению. Теперь могут даже в этом году не приступить к снижению. На удивление рынок чувствует себя нормально при такой ставке, люди тоже продолжают брать кредиты/ ипотеки (хотя льготные ипотеки постепенно начинают сокращать).

Рынок продолжает рост и штурмует новые локальные вершины. Поддерживает рост и начинающийся див. сезон. Часть ликвидности отвлекают на себя IPO. Уже есть несколько имен, которые в ближайшие месяцы выйдут на рынок.

Криптовалюта корректируется. Скоро в Кошельке Telegram появится уникальная возможность на 3 месяца положить USD на 50% годовых) В ближайшую неделю должны открыть возможность, и непременно воспользуюсь). в TON пока позицию закрыл, позже перезайду. В BTC держу немного.

Трейдинг:

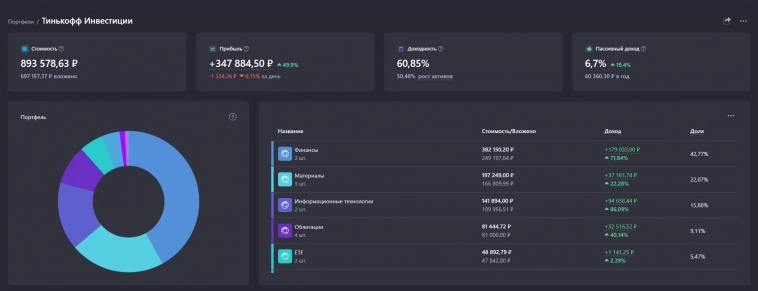

В портфеле сейчас держу (акции — 47%, облигации — 51%, кэш — 2%, фючь на CNY — 12%):

( Читать дальше )

- комментировать

- Комментарии ( 5 )

⏰ Сегодня пятница, 26 апреля 2024 года — а это значит, что настало время подводить итоги уходящей недели ⏰

- 26 апреля 2024, 14:29

- |

⭐️ Российский фондовый рынок наконец-таки настигла долгожданная коррекция. И хотя торжеству шортистов было не суждено продлиться хоть сколько-нибудь долго, я уверен, что этому знаменательному событию удалось изрядно потрепать нервы отечественных инвесторов, порядком позабывших, что рынок — это зебра, а не одна сплошная белая полоса. Злые языки винят в произошедшем ажиотажный спрос на акции разместившегося МТС-банка, однако, я считаю, что причиной тому стал целый комплекс экономических и геополитических причин, начинающийся от чисто технической фиксации позиций на объявлении Сбербанком рекордных дивидендных выплат и заканчивающийся ожидаемой реакцией на выделение заботливым звездно-полосатым Конгрессом очередного многомиллиардного пакета военной помощи Украине.

⭐️ Сегодня состоится заседание Банка России по ключевой ставке. Полностью разделяю ожидания абсолютного большинства аналитиков, заключающиеся в сохранении регулятором ключевой ставки на уровне в 16%. Вынужден, однако, заметить, что если ситуация вокруг инфляции в ближайшее время радикально не изменится, то мы окажемся в ситуации, когда дальнейшее повышение ставки, к большому сожалению, будет иметь куда большую вероятность, чем её скорейшее снижение.

( Читать дальше )

Закрываем неделю. Главное

- 12 апреля 2024, 18:54

- |

📊

IMOEX +1,4%

GOLD +3,6%

BRENT +2%

USD/RUB +1%

EUR/RUB -0,6%

__________________

🥇 Золото обновило новый исторический максимум $2400 за унцию

🔹 МТС Банк официально объявил о проведении IPO

🔹 Займер #ZAYM провел IPO по нижней границе диапазона — 235 руб./акция. Капитализация 23,5 млрд руб., free-float около 15%. ISIN RU000A107RM8, третий уровень листинга. Торги стартовали в 15:00 (мск)

🔹Росстат: помесячная инфляция начала замедляться: в марте +0,39% после +0,68% в феврале и +0,86% в январе. В годовом выражении инфляция немного ускорилась до 7.72%.

🔹ЦБ поддержал идею НАУФОР по освобождению от НДФЛ дивидендов, поступающих на ИИС

▪️Henderson #HNFG: СД рекомендовал дивиденды за 1кв 2024 г в размере 30 руб. Выручка за 1кв 2024 г. выросла на 35% г/г до 4,5 млрд руб.

▪️Новатэк #NVTK опубликовал предварительные производственные показатели за 1кв 2024 г: добыча природного газа + 1,2% г/г, объем реализации — 3,8% г/г; добыча жидких углеводородов + 12,2%, объем их реализации +11,1%.

▪️Росбанк #ROSB: СД рекомендовал дивиденды 2,9 рублей на акцию. Дивидендная отсечка — 27 мая.

( Читать дальше )

🔥 Традиционный пятничный опрос 🔥

- 05 апреля 2024, 18:09

- |

🔥 Традиционный пятничный опрос 🔥

⬆️ На данный момент я ⬆️

🌸 Большое спасибо и хороших выходных 🌸

⚠️ Авторский Telegram-канал ⚠️

⬆️ Больше, раньше, злее ⬆️

⏰ Пятница, 05 апреля 2024 года — а это значит, что настало время подводить итоги завершающейся торговой недели ⏰

- 05 апреля 2024, 17:13

- |

⭐️ Отдельное спасибо хочется выразить Председателю Правительства Российской Федерации Михаилу Владимировичу Мишустину. Да уж, не часто встретишь на моем канале слова благодарности в сторону государственных мужей, однако для хорошего человека с умными мыслями мне совершенно не жалко. Возможно, кому-то могло показаться, что своим предыдущим (ещё не вышедшим здесь) постом я неумело попытался высмеять сказанное премьер-министром в рамках его выступления в Государственной Думе, однако такое предположение не имеет ничего общего с реальностью.

( Читать дальше )

☯️ Инвестиционный путь самурая: месяц март, год 2024 ☯️

- 04 апреля 2024, 16:14

- |

⬇️ От приветственных слов переходим к достигнутым за месяц результатам ⬇️

🔥 Мой инвестиционный портфель увеличился на 110,5 тыс. руб. (+12,3%)

💰 Суммарные пополнения брокерского счета и ИИС составили 29 тыс. рублей

🚀 Прибыль от владения активами за рассматриваемый период — 81,5 тыс. руб. или 9,1% от суммы, имеющейся на счете в данный момент.

💼 За то же время индекс Московской биржи прибавил лишь 3,6%

✏️ В очередной раз я вынужден констатировать, что любые финансово-экономические события — будь то выход годовых отчетов, завершение долгожданной редомициляции или даже рекомендация итоговых дивидендов — в плане возможностей оказания реального влияния на отечественный фондовый рынок есть ничто перед лицом геополитических пожарищ, ежедневно вспыхивающих с новой силой в различных частях нашего маленького земного шарика.

( Читать дальше )

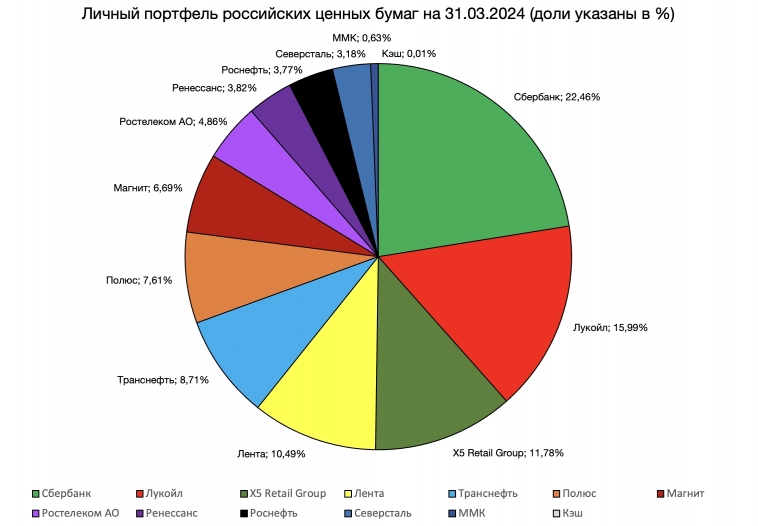

Мой портфель российских ценных бумаг на 31.03.2024

- 01 апреля 2024, 12:35

- |

Выполнил годовую цель за 3 месяца

✔️ Динамика моего портфеля за первые 3 мес. 2024 = +19,82%

• за январь = +6,11%

• за февраль = +6,77%

• за март = +6,94%

Динамика индекса MCFTRR (индекс Мосбиржи с дивидендами и налогами) за первые 3 мес. 2024 = +8,65%

✔️ Динамика моего личного портфеля относительно индекса за первые 3 мес. 2024 = +11,18%

• за январь (портфель относительно индекса) = +1,84%

• за февраль = +5,2%

• за март = +4,13%

Я использую для расчета модифицированный метод Дитца, это наиболее точный способ учета доходности.

🔼 Моя годовая цель, поставленная в январе: заработать на 10 пп. больше, чем дает рыночный индекс с дивидендами, по итогам года.

Уже по итогам 1-го квартала я опережаю индекс полной доходности Мосбиржи более, чем на 11 пп., поэтому повышаю свою цель по личному портфелю на этот год до 15 пп. опережения индекса Мосбиржи. Текущей динамикой я очень доволен.

Я сократил кол-во компаний в своем личном портфеле с 15 до 12 — по ссылкам самые свежие новые обзоры этих компаний, и на диаграмме вы можете увидеть их доли в портфеле.

( Читать дальше )

Портфелю исполнилось шесть лет

- 31 марта 2024, 15:32

- |

Основному портфелю стукнуло шесть лет, из которых первые два с половиной прошли в метаниях и поисках, а следующие три с половиной — в ленивом стокпикерстве а-ля Олег Клоченок.

Было скучно, и я посчитал среднегодовую доходность за эти шесть лет, получилось +27,06%

Когда три с половиной года назад начинал лениво стокпикерствовать, как ориентир для себя наметил +26% среднегодовой доходности, которые позволяли бы портфелю раз в три года удваиваться. Как ни странно, но пока получается.

При этом портфель за эти шесть лет видел американо-китайскую торговую войну при Трампе (в тот момент в американских акциях было около половины портфеля и немало из этой доли — в полупроводниках), Ковид, СВО (решение резко и полностью продать американскую часть портфеля, лежавшую в ВТБ, было просто мегаправильным, так как ВТБ внезапно заморозил американские активы через пару дней вместо обещанного месяца), мобилизацию...

Сказать, что время было безмятежным, трудно. Однако, устраивающий меня с точки зрения временных затрат, нервного напряжения и доходности результат пока имеется.

( Читать дальше )

Итоги февраля 2024

- 04 марта 2024, 16:54

- |

📈 Итоги февраля 🏁:

Подведем итоги месяца📊

Если кратко: Месяц получился прибыльный (удалось воспользоваться паникой на новостях о смерти Навального и санкциях от США, продолжение коррекции на рынке (локально отскочили), Удачное IPO Диасофт (+53% прибыли🚀), пополнение брокерского счета, BTC обновил исторический максимум в рублях (пока временно обменял на USDT, но после коррекции вернусь в лонг).

Месяц получился интересным. ЦБ сохранил ставку 16%, при этом ухудшил прогноз по снижению. В первой половине года в снижение мало верится.

«Сокрушительные» санкции от США не оправдались. Все боялись санкций на НКЦ, поэтому рынок ушел в пике перед 23 февраля, и когда в списке его не оказалось, то уже в понедельник увидели отскок/ рост.

Март обещает быть не менее интересным. Тут и выборы, и продолжение санкций, продолжение сезона отчетности. Но помним, что исторически индекс после выбором корректируется (иногда сразу, иногда с лагом), но нужно быть к этому готовыми и как минимум сократить плечи. А лучше и сократить лонговые позиции.

( Читать дальше )

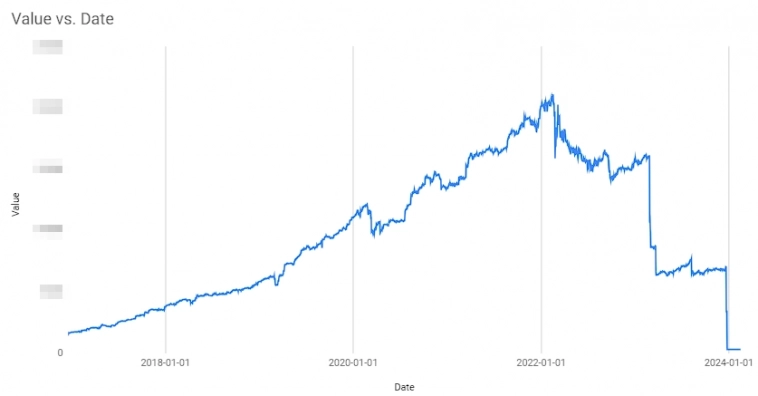

Подведение итогов за 8 лет инвестирования ч.1

- 18 февраля 2024, 14:50

- |

Свой первый брокерский счет я открыл 18 февраля 2016 года. На самом деле, до этого еще был счет в Альфадирект, но я его использовал только для покупки валюты. Почему-то для торговли ценными бумагами применять его не планировал, возможно, комиссии не устраивали. Так что сегодня исполняется ровно 8 лет с того момента. Поэтому хочу подвести некоторые итоги инвестирования. Картинка для привлечения внимания, график изменения стоимости портфеля:

К началу 2016 года процентные ставки в банках постепенно снижались, а вклады, открытые в конце 2014 года и начале 2015 года под 14-15% годовых, начинали заканчиваться. И новые вклады можно было открыть максимум под 10% годовых. Поэтому я постепенно начал искать альтернативы банковским вкладам. И в результате пришел на биржу. Предварительно даже прошел курс Н.И. Берзона на Курсере «Финансовые рынки и институты». Было интересно и полезно, как мне кажется.

Для себя я сразу выбрал стратегию «пассивного» инвестирования. Вот только следовать ей получалось не очень хорошо, постоянно влезал в какие-то «авантюры»: то покупал облигации банков Пересвет и Татфондбанк, то ПИФы, то «вечные» облигации ВТБ. В результате за 8 лет (2920 дня) я совершил около 1500 сделок. Не очень похоже на пассивное инвестирование:).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал