Индекс

Майк Новограц нашел способ для вычисления самых ликвидных криптовалют

- 10 мая 2018, 13:48

- |

Миллиардер-инвестор Майк Новограц и американская компания Bloomberg LP запускают индекс под названием Bloomberg Galaxy Crypto Index (BGCI), который призван отслеживать 10 самых ликвидных криптовалют, имеющих лучшие показатели на рынке. Так, совершенно точно речь идет о Биткоине, Ethereum, Bitcoin Cash, Ripple, EOS, Litecoin, Dash, Monero, Ethereum Classic и Zcash.

О сотрудничестве с Bloomberg Новограц сам рассказал на своей странице в Twitter - https://twitter.com/novogratz/status/994203016885604352. Как уточнил менеджер по глобальным продуктам Bloomberg Алан Кэмпбелл, запуск нового индекса отражает растущий интерес клиентов к криптовалютам.

Сам Новограц убежден в том, что каждый инвестор обязан иметь в своем портфеле не менее 1-2% в криптовалюте, и игнорирование криптовалютных инвестиций — это абсолютное легкомыслие. Миллиардер уверяет, что важен не сам доход от криптовалют, а именно технологический рост, который начнется в ближайшие 2-4 года. Запуск Bloomberg Galaxy Crypto Index миллиардер расценивает как новый этап в принятии институциональными инвесторами нового класса активов.

Добавим, что в начале года инвестор привлек существенную сумму $250 млн для запуска криптовалютного торгового банка. Не мог удержаться Новограц и от прогнозов на Биткоин. По его мнению, к концу текущего года первая криптовалюта достигнет отметки в $40 000.

- комментировать

- Комментарии ( 1 )

ГАЗПРОМ. Результаты по МСФО за 4 кв. 2017 г.: EBITDA выросла на 11% год к году, превысив ожидания

- 27 апреля 2018, 10:39

- |

EBITDA превысила консенсусный прогноз на 6%.

Вчера Газпром (GAZP RX – ПОКУПАТЬ) отчитался по МСФО за 4 кв. 2017 г. Выручка компании возросла на 8% год к году и на 34% квартал к кварталу до 1 932 млрд руб. (33,1 млрд долл.), что на 1,3% выше консенсусного прогноза согласно опросу Интерфакса. EBITDA увеличилась на 11% год к году и снизилась на 4,8% квартал к кварталу, составив 340 млрд руб. (5,81 млрд долл.), на 5,9% выше рыночного прогноза. Рентабельность по EBITDA выросла на 0,5 п.п. год к году и упала на 7,2 п.п квартал к кварталу до 17,6%. Чистая прибыль снизилась на 45% год к году и 34% квартал к кварталу до 133 млрд руб. (2,27млрд долл.), что на 2,9% превышает рыночный прогноз.

Планируется рост капзатрат на 32% в 2018 г.

Снижение прибыльности в 4 кв. 2017 г., несмотря на увеличение поставок газа в дальнее зарубежье и рост средней цены, мы объясняем главным образом созданием резервов, в том числе связанных с судебными разбирательствами. Оценка капзатрат в основных сегментах – газ, нефть и нефтепродукты, электроэнергетика – повышена компанией на 7% по сравнению с ранее опубликованной, до 1 982 млрд руб. (около 32 млрд долл. по курсу на вчерашнее закрытие рынка). Таким образом, капзатраты в 2018 г. могут увеличиться на 32% год к году в рублях. Ранее Газпром сообщал, что не следует ожидать снижения инвестиционной активности в 2018 г.

( Читать дальше )

Сегодня ЦБР примет решение по ставке

- 27 апреля 2018, 10:27

- |

ЕЦБ ожидаемо не стал менять монетарную политику.

Российский рынок акций завершил вчерашние волатильные торги ростом. Индекс РТС прибавил 0,8%, а индекс ММВБ подскочил на 1,4%. Сегодня совет директоров ЦБР рассмотрит вопрос о ключевой ставке. Мы полагаем, что ставка останется прежней, несмотря на исторически низкий уровень инфляции. В условиях неопределенности относительно дальнейших санкций в отношении России регулятор, вероятно, возьмет паузу. ЕЦБ вчера не стал менять учетные ставки, как и ожидалось. На пресс-конференции после заседания президент банка Марио Драги отметил, что ожидает продолжения экономического роста в еврозоне, хотя и с некоторым замедлением. Инфляция, по мнению Драги, в среднесрочной перспективе выйдет на целевой уровень ЕЦБ. Управляющий совет банка оставил в силе план продолжать выкуп активов на 30 млрд евро ежемесячно по крайней мере до сентября, а затем в течение достаточного срока удерживать ставки без изменений. ЕЦБ продолжит наблюдать за развитием ситуации с курсом евровалюты и ее воздействием на инфляцию. В целом комментарии ЕЦБ не содержали ничего нового, поэтому реакция рынков была сдержанной. Индекс Euro Stoxx 50 вырос примерно на 0,6%. Экономика США остается в хорошей форме. Число первичных обращений за пособиями по безработице за прошедшую неделю оказалось ниже прогнозов, а объем заказов на товары длительного пользования в марте, по предварительным данным, увеличился на 2,6%, на 1 п.п. больше, чем ожидалось. Статистика вызвала укрепление доллара, поскольку сильные макроданные добавляют уверенности в том, что политика ФРС будет ужесточаться. Сегодня выйдет оценка ВВП США за 1 кв. 2018 г. По мнению рынка, рост экономики за период составил 2%. Сегодня азиатские рынки торгуются преимущественно в зеленой зоне, исключением является лишь основной рынок Китая. Состоявшаяся историческая встреча руководителей КНДР и Южной Кореи дает надежду на разрядку напряженности в регионе. Фьючерс на индекс S&P500 дешевеет, нефтяные котировки умеренно снижаются. Российский рынок, вероятно, продолжит рост. Мы полагаем, что индекс РТС прибавит утром около 0,5%.

( Читать дальше )

Диванным аналитикам и инвесторам

- 05 апреля 2018, 20:13

- |

Страшно иногда читать аналитические статьи гуру, тыкающих пальцем в небо… Но, что делать. Это как в автосервисе, не у всех руки растут из правильного места, а денег хочется.

Вот моя сегодня сделка, одна:

Жду перехай уже в течение часа, но это не будет определяющим (существенным), хотя, если свечка будет хорошая, можно войти со стопом и тут же ее зарезать.

Сегодня изменился тикер индекса Московской биржи.

- 26 марта 2018, 11:35

- |

C 26 марта 2018 года изменился идентификатор (тикер) Индекса МосБиржи в информационных и торговых системах Московской биржи. Новый тикер IMOEX (действующий тикер MICEXINDEXCF).

www.moex.com/n18659

Параметры хорошей стратегии

- 22 марта 2018, 13:21

- |

Как выбрать управляющего или грамотное ДУ

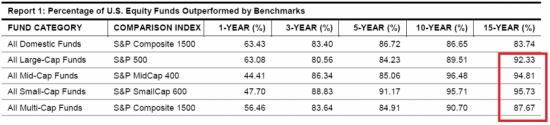

Компания S&P Dow Jones Indices ведет статистику успешности пассивного инвестирования относительно активного, которым занимаются профессионалы. На этой неделе она опубликовала новый отчет за 2017 год, из которого следует, что 95% профессионалов не могут «побить» рынок, т. е. средний хедж-фонд демонстрирует худшую доходность, чем традиционное индексное инвестирование.

Если сравнить динамику управления и доходность индекса, получается картина «не очень».

По данным компании, на отрезке в 1 год 44-63% управляющих активами демонстрируют отстающую динамику относительно индексов, а на 15-летнем горизонте 92-95% из них не могут опередить рынок.

Получается многие довольны будут просто инвестировав в индекс.

В общем это меня давно натолкнуло на мысль, что если инвестор и ищет куда вложить деньги, или какой продукт выбрать на рынке, он прежде всего сравнивает сколько ему даст простое вложение в индекс. Имея базовую доходность индекса инвестор рассуждает о преимуществах той или иной стратегии.

( Читать дальше )

SP 500 длинные циклы

- 20 марта 2018, 17:31

- |

По американскому S&P я придерживаюсь такого сценария. Прежде чем вдаваться в подробности хочу сказать, что обозначенные цели в 5000 условны.

Итак далее по порядку:

1)рост по индексу продолжится весь 2018

2) в конце 2018-начале 2019 жду коррекцию с окончанием в апреле-июле 2019

3) далее снова рост вплоть до 21 года, который потенциально может стать разворотным.

Всем спасибо.

SP 500 - пробой?

- 09 февраля 2018, 20:53

- |

коррекция

уровень 14.6 продавливается но посмотрим на закрытие сессии и соответственно недели.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал