Инвесторы

Беседы с Рептиловичем - ч.46: NIKOLA, IVECO и мошенничество как корпоративная стратегия

- 24 октября 2020, 18:24

- |

Осторожно, 18+ и низкий уровень политкорректности. Лицам с повышенной возбудимостью психики не читать.

= = = = =

К = Криптокритик

R = Red Reptilovich

= = = = =

Рекомендуемое чтение:

Трансформация лоха и успешного человека

Скам как основная стратегия в маркетинге, консалтинге и вообще в бизнесе

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Аналитика по иностранным бумагам Мосбиржи, или не хлопай лишний раз морозилкой.

- 20 октября 2020, 11:24

- |

Осторожно, лонгрид!

Разбиваю на главы для удобства чтения и чтобы не читать уже известную вам информацию.

1. МосБиржа — старт торгов иностранными бумагами.

2. Особенности торгов долларовыми бумагами в рублях.

3. Аналитика по иностранным бумагам.

4. Основные выводы.

1.МосБиржа — старт торгов иностранными бумагами.

— 24 августа Московская биржа запустила торги иностранными ценными бумагами.

— К торгам доступны 20 бумаг, входящих в S&P.

— Торги проходят в рублях, но дивиденды приходят в $.

— Расчеты проводятся в режиме Т+2.

— Ликвидность обеспечивается только Российскими брокерами. Подключения к иностранным биржам во время их работы нет.

— Есть возможность подписать форму W8, что бы снизить налог по дивидендам.

— Когда в России или стране эмитента проходит праздник, рынок Московской биржи не работает (часть инвесторов успело разочароваться такой постановкой вопроса 12 октября, так как биржа в этот день праздновала день Колубма. Хочу отметить, что даже сами Американцы его не праздновали, просто сказали что расчетов не будет).

( Читать дальше )

КАК ВЫБОРЫ В США МОГУТ ПОВЛИЯТЬ НА ФИНАНСОВЫЕ РЫНКИ?

- 16 октября 2020, 15:54

- |

До выборов президента США остается меньше месяца, предвыборная гонка набирает обороты, также как и вторая волна коронавируса. Пандемия не отступает и по-прежнему может быть угрозой для финансовых рынков. Согласитесь, в такой нестабильной среде торговать и/или инвестировать — задача не из лёгких. Никто не знает, что произойдёт с рынком в ближайший месяц-два, это покажет лишь время. В свою очередь я могу лишь спрогнозировать определённые сценарии развития ситуации по принципу «Если..., то...», и не более того.

ОБРАТИТЕ ВНИМАНИЕ! Содержание данной статьи является исключительно частным мнением автора — Шевченко Никиты — и может не совпадать с официальной позицией редакции FXtraders.

Давай попытаемся смоделировать варианты развития событий, а также немного затронем статистические данные и исследования.

( Читать дальше )

Суд отклонил иск инвесторов к Мосбирже об отрицательной цене нефти WTI

- 02 октября 2020, 18:05

- |

Арбитражный суд отклонил иск инвесторов, пострадавших от отрицательных цен на нефть к Московской бирже. Соистцами выступили 16 человек, сумма исковых требований превысила 40 млн руб.

«Арбитражный суд Москвы решил в удовлетворении искового требования отказать»,— сказал представитель суда (цитата по ТАСС). Решение можно оспорить в Девятом арбитражном апелляционном суде в течение месяца.

Напомним, 20 апреля на фоне падения мирового спроса на нефти котировки фьючерсов на нефть марки WTI впервые в истории упали до отрицательных значений. Мосбиржа принудительно остановила операции в положительной зоне. NYMEX по итогам продолжавшихся торгов определила цену исполнения контракта в -$37,63. Мосбиржа 21 апреля торги этим фьючерсом не проводила из-за неготовности систем к работе с отрицательными значениями. Цену исполнения она взяла по обычному регламенту с NYMEX.

www.kommersant.ru/doc/4518562

Валютные трейдеры или "...на вкус и цвет....."

- 30 сентября 2020, 21:54

- |

В нынешних реалиях, стало намного труднее понять, какая валюта будет укрепляться по отношению к другим. Кто-то ожидает прежде всего восстановления наиболее волатильных валют и прибегает даже к валютным экспериментам на чём-нибудь диковинном...

Присмотрелся повнимательнее на что такое разноцветно-валютное ставят...

— на рост китайского юаня к доллару США.

— на рост норвежской кроны к доллару США.

— на рост мексиканского песо к доллару США.

— на рост польского злотого к евро.

— на рост чешской кроны к евро.

А в остальном, всё как и прежде: инвесторы продолжают делать валютные заимствования из стран с низкими процентами, для покупки валюты в странах с более высокими ставками, предпочитая стратегию, которая уже давно и всем известна как торговля на разнице между процентными ставками.

За первую половину 2020 года, стартапы привлекли почти в 3 раза меньше денег, нежели за первую половину 2019 года...

- 23 сентября 2020, 22:44

- |

Очень странно, что участники рынка стартапов не называют основную и главную причину падения таких инвестиций и возросшей огромной осторожности инвесторов — из-за огромных проблем с постоянным схлопыванием самих стартапов, вне зависимости от пандемий, реалий рынков и конкурентов...

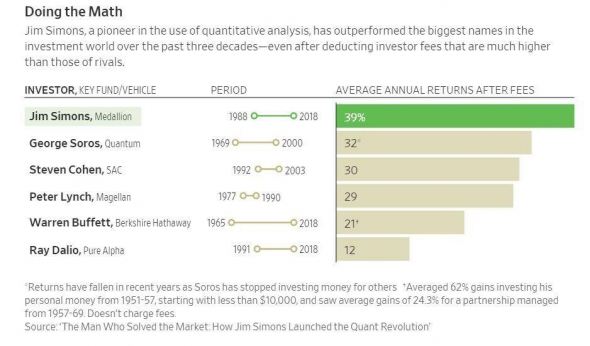

Самые крутые инвесторы за историю США

- 23 сентября 2020, 18:03

- |

Нашел табличку по доходностям самых крутых американских инвесторов.

Самый топ — Джим Саймонс (он так же является владельцем 1% Фридом Финанс, писал об этом тут.

К сожалению, его стратегию скопировать нельзя, тк фонды его закрыты для обычных инвесторов. Так же как и с другими, за исключением Баффета (за это его и любят) — достаточно купить акции Berkshire Hathaway — тикер BRK-B.

Что еще интересно — у Рея Далио (автор книжки Принципы — оч полезная мне была) средняя доходность 12% за период с 1991 года, когда индекс SP500 показал 10.5 % годовых, при макс просадке 51%.

Портфель 50/50 акции/длиннные трежерис показал 9.9 % доходность, при макс просадке 21%.

Вывод — если хочешь быть с доходностью практически как у самых лучших инвесторов за всю историю — достаточно купить несколько ETF и держать их.

P.S.

На смарт-лабе только часть постов, остальные — в телеграмм.

(некоторые смартлабчане не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

IDF Eurasia: Каждый третий вкладчик планирует забрать из банка депозит и вложиться в нечто иное...

- 22 сентября 2020, 16:02

- |

ВЫБИРАЕМ БЕЗОПАСНЫЕ ДИВИДЕНДНЫЕ КОМПАНИИ

- 22 сентября 2020, 11:34

- |

Признаться честно, никто не знает как поведёт себя финансовый рынок накануне и после президентских выборов в США. Никто не знает, насколько долго задержится ещё коронавирус. Никто не знает, когда мировая экономика вновь начнёт расти. Да, есть много аналитики на этот счёт, прогнозов, но по факту как оно будет ‒ покажет лишь время.

ОБРАТИТЕ ВНИМАНИЕ! Содержание данной статьи является исключительно частным мнением автора — Шевченко Никиты — и может не совпадать с официальной позицией редакции FXtraders.

Согласитесь, сейчас на рынке начинается период неопределённости. Низкие процентные ставки вынуждают инвесторов переходить на фондовый рынок, так как ставки по облигациям и другим ценным бумагам практически нерентабельны. В такой период как сейчас набирать портфель по доходной части (с расчётом на будущий рост цены актива) достаточно сложно, потому что в любой момент может начаться сильное падение рынка и возврат к «реальным» показателям экономики. Демократы очень хотят сдуть искусственный «пузырь ликвидности», надутый администрацией Трампа, поэтому в случае победы Байдена, основные индексы и большинство бумаг могут попросту посыпаться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал