Инвесторам

ООО «Кисточки Финанс» опубликовало сроки проведения ОСВО и ставку по облигациям

- 13 мая 2020, 11:31

- |

Компания намерена сохранить доход инвесторов и просит их проголосовать за отмену оферты.

ООО «Кисточки Финанс» сообщило о сохранении ставки 15% годовых на оставшийся срок обращения облигаций, вплоть до их погашения 02.06.2022. Решение о сохранении купонного дохода было опубликовано почти на месяц ранее установленного срока в связи с тем, что компания планирует отменить оферту, которая должна состояться в июне 2020 года. Подобное решение может быть принято только в рамках процедуры Общего собрания владельцев облигаций (ОСВО) и, накануне его старта, инвесторы должны располагать всей информацией для принятия взвешенного решения по данному вопросу.

Также сегодня стали известны сроки и порядок проведения ОСВО. В голосовании по вопросу отмены оферты смогут принять участие все держатели облигаций на конец операционного дня 19.05.2020. Свое мнение по вопросу «Об отказе от права требовать досрочного приобретения биржевых облигаций ООО „КИСТОЧКИ Финанс“, имеющих идентификационный номер 4B02-01-00419-R-001P, возникающего у владельцев в дату окончания 12 купонного периода» инвесторы могут направить одним из наиболее удобных способов:

- Подача бюллетеня через своего брокера. Бюллетень необходимо направить через личный кабинет брокера, заверив его электронной подписью.

- Доставка оригинала бюллетеня на указанный почтовый адрес эмитента — 192019, Набережная Обводного канала, 24 лит Д, БЦ Амилен, 3 этаж. Возможна доставка курьерской службой или лично.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

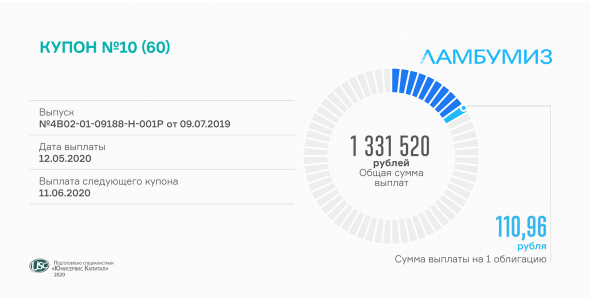

10-й купон выплатил сегодня «Ламбумиз»

- 12 мая 2020, 14:33

- |

Доход инвесторов начисляется по ставке 13,5% годовых и составляет 110,96 рубля в месяц на одну облигацию. Общая сумма, которую компания ежемесячно перечисляет в НРД в качестве купонных выплат превышает 1,3 млн рублей.

Размещение выпуска серии БО-П01 (ISIN код: RU000A100LE3) со сроком обращения 5 лет и номиналом бумаг 10 тысяч рублей состоялось в июле 2019 г. Всего в рамках выпуска компания привлекла инвестиции на сумму 120 млн рублей, которые были вложены в расширение ассортимента производимой продукции.

В апреле бонды «Ламбумиза» торговались 22 дня, набрав объем почти 11 млн рублей, что всего на 2,9 млн меньше, чем в марте. Облигации этого выпуска показали рост средневзвешенной цены на 1,1 пункта и торговались на уровне 100,37% от номинальной стоимости.

В условиях карантина компания продолжает работать в штатном режиме, поскольку ее продукция относится к категории товаров первой необходимости. Снижения общего объема заказов отмечено не было, существенных перебоев в поставках сырья для производства также не наблюдается.

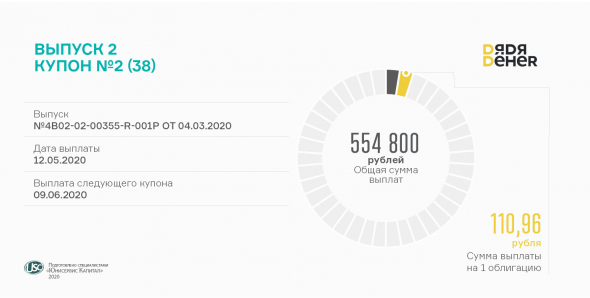

Состоялась выплата 2 купона по 2-му облигационному выпуску «Дядя Дёнер»

- 12 мая 2020, 13:28

- |

Дата выплаты купонного дохода на общую сумму 554 800 рублей пришлась на 10 мая, воскресенье, в связи с чем была перенесена на 12 мая.

Размещение выпуска серии БО-П02 (ISIN код: RU000A101HQ3) состоялось в середине марта. В обращение поступили 5 тыс. облигаций номиналом 10 тыс. рублей. Срок погашения облигационного займа — 3 года. Ежемесячный доход инвестора на одну бумагу составляет 110,96 рубля и начисляется ежемесячно по ставке 13,5% годовых.

На спокойных апрельских биржевых торгах оборот по выпуску за 22 активных дня составил более 14 млн рублей, что на 3 млн больше, чем в марте. Средневзвешенная цена в апреле опустилась на 0,03 п. п., приняв значение 98,53% от номинальной стоимости бондов.

Сеть павильонов быстрого питания «Дядя Дёнер» относится к категории бизнеса, на который текущий кризис оказал наиболее существенное влияние, однако компания продолжает работать в режиме доставки заказов и торговли на вынос. Собственное производство полуфабрикатов обеспечивает продукцией как торговые точки «Дядя Дёнер», так и сторонние организации общепита в Сибири.

«Первый ювелирный» установил ставку на третий год обращения облигаций

- 12 мая 2020, 06:29

- |

Компания продолжит выплачивать ежемесячный купон по ставке 15% годовых, установленной на 25-36 купонные периоды, с июня 2020 г. по май 2021 г.

Предыдущая оферта компании прошла год назад, в рамках нее была определена ставка 15% на второй год обращения выпуска. Сейчас «Первый ювелирный» принял решение сохранить размер купона. Таким образом, сумма выплат на одну облигацию номиналом 50 тыс. руб. останется равной 616,44 руб. в месяц. Всего ежемесячная выплата купонного дохода инвесторам превышает 1,4 млн руб. 19 мая «ПЮДМ» выплатит 24-й купон.

Вместе с объявлением ставки на ближайший год компания начинает сбор заявок на досрочное погашение облигаций. Период предъявления требований владельцами бондов — с 13 по 19 мая 2020 г. Дата выкупа облигаций эмитентом по номиналу — 22 мая.

Выпуск «ПЮДМ» находится в обращении 2 года. За это время объем вторичных торгов превысил 347,3 млн руб., что в среднем составляет 14,5 млн руб. в месяц. Облигации торгуются преимущественно выше номинальной стоимости более чем на 1 п. п. Оборот за апрель 2020 г. составил чуть более 9 млн руб., средневзвешенная цена — 99,11% от номинала.

Всего размещено 2328 облигаций «ПЮДМ» на сумму 116,4 млн руб. ISIN код: RU000A0ZZ8A2. Срок обращения выпуска — 5 лет, за которые предусмотрено 60 купонных периодов. Погашение состоится в мае 2023 г.

«Дядя Дёнер» прошел оферту по второму выпуску

- 08 мая 2020, 06:39

- |

В апреле компания принимала заявки на досрочное погашение облигаций. Однако инвесторы предпочли реализовать бумаги на вторичных торгах.

Оферта была объявлена после раскрытия годовой отчетности компании, согласно которой отношение прибыли от продаж к уплачиваемым процентам снизилось до уровня ниже 120%. В связи с этим был нарушен ковенант, предусмотренный условиями второго выпуска биржевых облигаций «Дядя Дёнер». Показатель по итогам 2019 года составил 114%. Однако это свидетельство изменения учетной политики, а не ухудшения финансового состояния компании, у которой увеличились коммерческие и сократились прочие расходы при росте рентабельности операционной деятельности.

Инвесторы, желающие выйти из облигаций «Дядя Дёнер», продали бумаги в стакане по близким к номиналу котировкам. Это позволило эмитенту сохранить весь выпуск в обращении: в случае погашения облигаций на данной оферте, их повторное размещение было бы невозможно. К слову,

( Читать дальше )

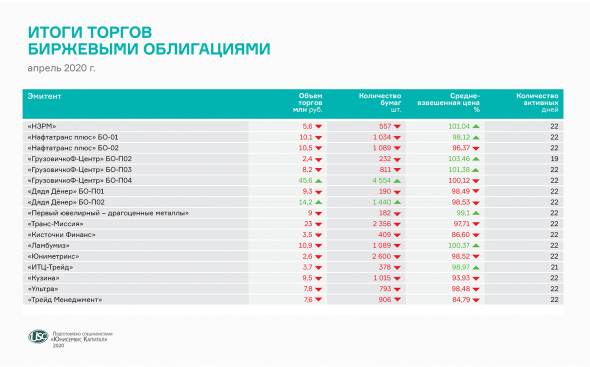

Апрельские торги ВДО оборотами не блещут, но и оптимизма не лишают

- 07 мая 2020, 13:25

- |

Большую часть апреля котировки ползли вниз, но медленно — инвесторы не торопились покупать, продавцы тоже уступчивости не демонстрировали, что сказалось на снижении оборотов почти по всем бондам наших партнеров, кроме нового выпуска «ГрузовичкоФ». Однако решение Центробанка снизить ставку и намеки на снятие ограничений в ближайшем будущем сделали свое дело, и цены на облигации начали уверенно расти. По результатам месяца средневзвешенные цены показали рост у 8 из 17 выпусков наших эмитентов ВДО.

«Кисточки Финанс» проведет общее собрание владельцев облигаций

- 07 мая 2020, 08:59

- |

Единственный вопрос, который планируется вынести на голосование держателей облигаций компании — отмена оферты в июне 2020 года.

Компания расценивает данную меру как вынужденную: работа сети студий KISTOCHKI В Санкт-Петербурге и Москве была приостановлена еще в марте, имеющиеся средства направляются на выплату заработной платы сотрудникам, арендные платежи, текущее обслуживание облигационного займа.

Рыночные инвесторы на негативные события отреагировали достаточно сильно: котировки по облигациям в середине марта упали до уровня 85% на достаточно больших для выпуска объемах и продолжают держаться на этом уровне. В данных условиях вероятность предъявления по оферте значительной части бумаг крайне высока, а досрочное погашение выпуска, общая сумма которого составляет около 40 млн рублей, проблематично для эмитента.

( Читать дальше )

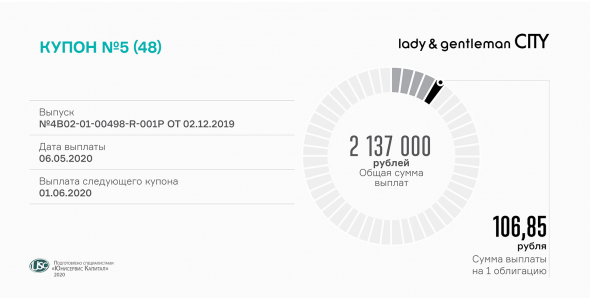

Выплачен пятый купон по облигациям «Леди&Джентльмен Сити»

- 06 мая 2020, 15:05

- |

Компания «Трейд Менеджмент», управляющая магазинами брендовой одежды в городах-миллионерах, выплатила инвесторам свыше 2,1 млн рублей.

Несмотря на то, что 5-й купонный период завершился 2 мая, выплата за него состоялась сегодня, в первый рабочий день текущего месяца. Размер ежемесячного купона — 13% годовых.

Облигации розничной торговой сети lady & gentleman CITY торговались в течение всех 22 торговых дней апреля. Оборот сформировался на уровне 7,6 млн рублей, средневзвешенная цена составила 84,79% от номинала по итогам месяца.

Напомним, «Трейд Менеджмент» разместил выпуск облигаций (RU000A1014V7) в конце 2019 г. Объем займа — 200 млн рублей. Номинал облигации равен 10 тыс. рублей. Ставка не может быть более 14% годовых и ежемесячно определяется по формуле: 6,5% + ставка ЦБ РФ на 7-й рабочий день до даты начала очередного купона. Шестой купон компания выплатит 1 июня по ставке 12,5% годовых. Срок обращения выпуска — 4 года, до ноября 2023 года. Каждые 3 месяца, начиная с августа будущего года, компания будет досрочно погашать по 10% от номинала.

Добавим, что Минпромторг России включил ООО «Трейд Менеджмент» в перечень системообразующих компаний, которые могут рассчитывать на поддержку государства в условиях ослабления рубля из-за пандемии коронавируса.

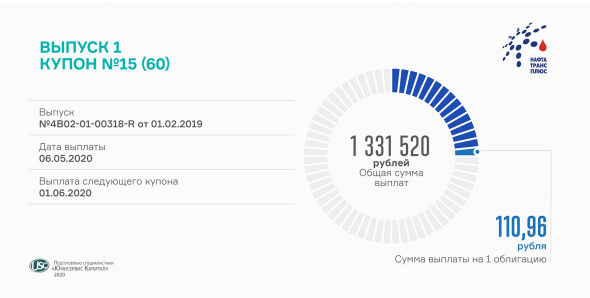

«Нафтатранс плюс» выплатит 15-й купон по первому выпуску облигаций

- 06 мая 2020, 14:15

- |

Выплата по биржевым облигациям топливной компании была перенесена с 1 на 6 мая в связи с праздничными днями.

Сегодня частный нефтетрейдер перечислит в НРД свыше 1,3 млн рублей купонного дохода владельцам ценных бумаг серии БО-01 (RU000A100303). Расчет производится по ставке 13,5% годовых, установленной на 2 года обращения выпуска, до января 2021 г.

Облигации «Нафтатранс плюс» торговались все 22 торговых дня в апреле. Оборот первого выпуска составил 10,1 млн рублей, средневзвешенная цена — 98,12% от номинала.

Напомним, в феврале 2019 г. топливная компания привлекла облигационный заем на сумму 120 млн рублей, разместив 12 тыс. облигаций по номиналу 10 тыс. рублей. Купон выплачивается ежемесячно. Выпуск будет погашен в начале 2024 г. Организатором размещения выступил «Юнисервис Капитал», андеррайтером — «Банк Акцепт», поручителем — «АЗС-Люкс», управляющая заправками в Новосибирске.

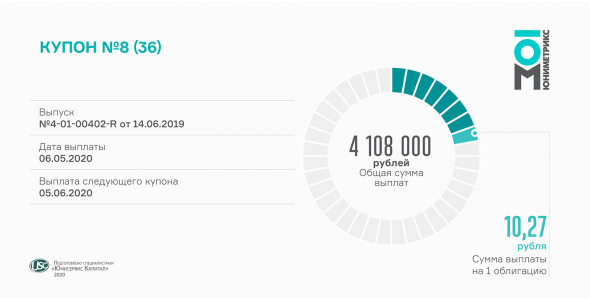

«Юниметрикс» выплатил сегодня восьмой купон

- 06 мая 2020, 12:17

- |

Держателям облигаций сибирского нефтетрейдера (RU000A100T81) 6 мая выплачено более 4,1 млн рублей.

Доход выплачивается раз в месяц по ставке 12,5% годовых, установленной на все 3 года обращения выпуска. Выплаты на одну ценную бумагу составляют чуть более 10 рублей.

По итогам апреля 2020 г. оборот бумаг на вторичных торгах составил 2,55 млн рублей. Средневзвешенная цена за месяц выросла на 3,62 п. п. и составила 98,52% от номинала.

Напомним, выпуск облигаций «Юниметрикса», зарегистрированный Центральным банком России, был размещен на площадке Московской биржи в сентябре прошлого года. За 3 торговых дня компания реализовала 400 тыс. облигаций номиналом 1 тыс. рублей каждая. Заем привлечен с целью пополнения оборотных средств. Погашение выпуска назначено на август 2022 г.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал