SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Инвестиционная идея

Privat Market. Uber.

- 08 ноября 2016, 10:23

- |

Потенциал роста стартапов pre-IPO значительно превышает ожидаемую

прибыль на открытом рынке. Используя эксклюзивные возможности недоступные большинству игроков на открытом рынке, инвесторы получают доступ к акциям старапов на стадии активного роста.

Uber Alles: как агрегатор такси стал технологической компанией.

Что же на самом деле производит чемпион экономики совместного потребления?

- комментировать

- 39

- Комментарии ( 0 )

Собираем консервативный портфель.Abbvie.

- 08 ноября 2016, 09:09

- |

Акции Abbvie – инвестиции в будущее мировой фармы и высокие дивиденды

С 2013 года акции Abbvie выросли почти вдвое. Сколько еще заработают акционеры компании на борьбе с трудноизлечимыми заболеваниями?

Дивиденды: 3,42%

Рост за 3 года: 73,42%

Цена на сегодня: $63

Целевая цена: $71

ДЛЯ ИНВЕСТОРА:

1. Abbvie – наследница фармацевтического гиганта Abbott Laboratories, перенявшая у материнской компании все перспективные наработки и препараты от трудноизлечимых заболеваний, чьи продажи в перспективе могут расти на 10-15% в год.

2. Несмотря на высокие вложения в R&D, Abbvie демонстрирует высокие темпы роста прибыли и одну из самых высоких дивидендных доходностей в отрасли – около 4%.

3. Потенциал роста 12% на горизонте до года.

Abbvie – бывшее исследовательское подразделение медицинского гиганта Abbott Laboratories, выделившееся из материнской компании в 2013 году. После разделения Abbott Laboratories сконцентрировала усилия на производстве медицинской техники, а Abbvie, сразу же попавшая в список Fortune-200, продолжила заниматься разработками в сфере фармацевтики.

( Читать дальше )

С 2013 года акции Abbvie выросли почти вдвое. Сколько еще заработают акционеры компании на борьбе с трудноизлечимыми заболеваниями?

Дивиденды: 3,42%

Рост за 3 года: 73,42%

Цена на сегодня: $63

Целевая цена: $71

ДЛЯ ИНВЕСТОРА:

1. Abbvie – наследница фармацевтического гиганта Abbott Laboratories, перенявшая у материнской компании все перспективные наработки и препараты от трудноизлечимых заболеваний, чьи продажи в перспективе могут расти на 10-15% в год.

2. Несмотря на высокие вложения в R&D, Abbvie демонстрирует высокие темпы роста прибыли и одну из самых высоких дивидендных доходностей в отрасли – около 4%.

3. Потенциал роста 12% на горизонте до года.

Abbvie – бывшее исследовательское подразделение медицинского гиганта Abbott Laboratories, выделившееся из материнской компании в 2013 году. После разделения Abbott Laboratories сконцентрировала усилия на производстве медицинской техники, а Abbvie, сразу же попавшая в список Fortune-200, продолжила заниматься разработками в сфере фармацевтики.

( Читать дальше )

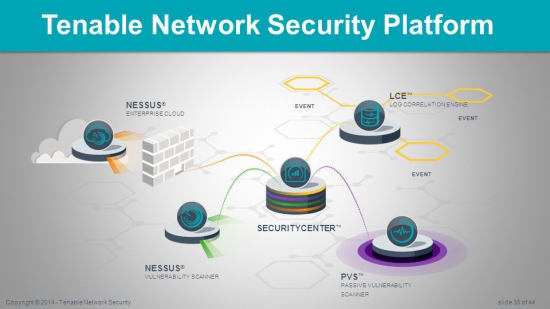

Private Market.Tenable Network Security.

- 08 ноября 2016, 09:03

- |

Потенциал роста стартапов pre-IPO значительно превышает ожидаемую

прибыль на открытом рынке. Используя эксклюзивные возможности недоступные большинству игроков на открытом рынке, инвесторы получают доступ к акциям старапов на стадии активного роста.

Tenable Network Security

Основатели: Рон Гула, Джек Хаффард, Рено Дерайсон.

Получено инвестиций: $280 миллионов.

Приблизительный доход за 2016 год: $125 миллионов.

Ключевые инвесторы: Accel, Insight Venture Partners

( Читать дальше )

прибыль на открытом рынке. Используя эксклюзивные возможности недоступные большинству игроков на открытом рынке, инвесторы получают доступ к акциям старапов на стадии активного роста.

Tenable Network Security

Основатели: Рон Гула, Джек Хаффард, Рено Дерайсон.

Получено инвестиций: $280 миллионов.

Приблизительный доход за 2016 год: $125 миллионов.

Ключевые инвесторы: Accel, Insight Venture Partners

( Читать дальше )

Private Market. Yapstone.

- 07 ноября 2016, 15:04

- |

Потенциал роста стартапов pre-IPO значительно превышает ожидаемую

прибыль на открытом рынке. Используя эксклюзивные возможности недоступные большинству игроков на открытом рынке, инвесторы получают доступ к акциям старапов на стадии активного роста.

Yapstone

Основатели: Том Вилланте, Мэтт Голис.

Получено инвестиций: $50 миллионов.

Приблизительный доход за 2016 год: $235 миллионов.

Ключевые инвесторы: Accel, Meritech Capital Partners

( Читать дальше )

прибыль на открытом рынке. Используя эксклюзивные возможности недоступные большинству игроков на открытом рынке, инвесторы получают доступ к акциям старапов на стадии активного роста.

Yapstone

Основатели: Том Вилланте, Мэтт Голис.

Получено инвестиций: $50 миллионов.

Приблизительный доход за 2016 год: $235 миллионов.

Ключевые инвесторы: Accel, Meritech Capital Partners

( Читать дальше )

Собираем консервативный портфель.Акции Delta Airlines.

- 07 ноября 2016, 15:00

- |

Акции Delta Airlines — взлет на дешевой нефти

За 2015 год нефть подешевела на 35%, прибыль Delta выросла в 6 раз.

Дивиденды: 1.1%

Рост за 3 года:327%

Цена на сегодня: $43

Целевая цена:$66

ПОВОД ДЛЯ ОПТИМИЗМА:

Акции Delta Airlines, на наш взгляд, привлекательны для инвесторов, прежде всего, своими дивидендами. Минувший год уже успели окрестить «золотым» для авиаперевозчиков. Вырос сам рынок авиаперевозок — на 6,5%, по оценкам Международной ассоциации воздушного транспорта. Падение нефтяных котировок позволило авиакомпаниям сократить расходы. Delta Airlines здесь добилась особых успехов. При общем сокращении издержек на 14% расходы на топливо сократились сразу на 44%. В итоге, при росте выручки всего на 1%, чистая прибыль за год рванула более чем в шесть раз — с 659 млн долларов до 4,5 млрд. Наконец, Delta Airlines отличается самыми привлекательными дивидендами в отрасли и в текущем году имеет возможность не только увеличить их, но и провести обратный выкуп акций на сумму до 5 млрд долларов.

( Читать дальше )

За 2015 год нефть подешевела на 35%, прибыль Delta выросла в 6 раз.

Дивиденды: 1.1%

Рост за 3 года:327%

Цена на сегодня: $43

Целевая цена:$66

ПОВОД ДЛЯ ОПТИМИЗМА:

Акции Delta Airlines, на наш взгляд, привлекательны для инвесторов, прежде всего, своими дивидендами. Минувший год уже успели окрестить «золотым» для авиаперевозчиков. Вырос сам рынок авиаперевозок — на 6,5%, по оценкам Международной ассоциации воздушного транспорта. Падение нефтяных котировок позволило авиакомпаниям сократить расходы. Delta Airlines здесь добилась особых успехов. При общем сокращении издержек на 14% расходы на топливо сократились сразу на 44%. В итоге, при росте выручки всего на 1%, чистая прибыль за год рванула более чем в шесть раз — с 659 млн долларов до 4,5 млрд. Наконец, Delta Airlines отличается самыми привлекательными дивидендами в отрасли и в текущем году имеет возможность не только увеличить их, но и провести обратный выкуп акций на сумму до 5 млрд долларов.

( Читать дальше )

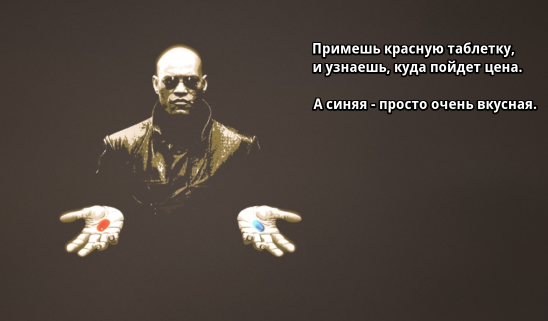

Совсем скоро август - период, когда традиционно рубль ослабевает против американского доллара!

- 20 июля 2016, 08:00

- |

Совсем скоро август - период, когда традиционно рубль ослабевает против американского доллара!

Скоро август, месяц, в который традиционно доллар сильнее рубля.

И снова мы ждем новой идеи, какого либо драйвера для создания движений на данном рынке.

Что же будет в этот раз?

Опираясь на объемы, тенденцию, можно предположить что будет на рынке, но «КУДА» пойдет цена предсказать сложнее всего!

Опираясь на предыдущий опыт можно сделать заключение, что проще всего не заниматься никакими предсказаниями, а иметь готовый план действий на все возможные случаи.

smart-lab.ru/blog/313345.php

Напоминаю о своем торговом шаблоне: smart-lab.ru/blog/188078.php который мы используем как один из инструментов для графического анализа, и который снова будет полезным в очередной раз: smart-lab.ru/blog/305024.php

Данный шаблон полезен тем, что всегда помогает зайти в само ценовое движение, и самое главное не сделать таких ошибок как открытие позиции против рынка!

Ждем торгового сигнала!

Всем удачных торгов!

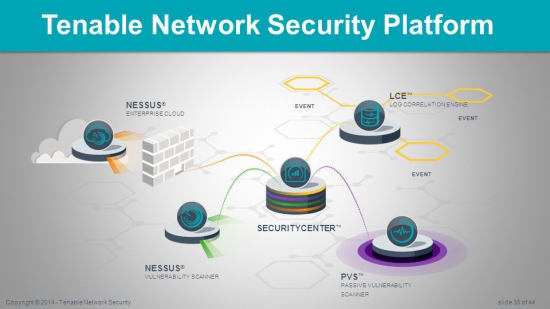

Надо просто сделать выбор

- 05 мая 2016, 15:02

- |

Итоги апреля.

В апреле брокеры предоставили клиентам 18 инвестиционных идей. Немного, но и немало. Есть из чего выбрать.

Надо отметить, что из этих 18 идей, 13 штук, или 72% - в плюсе.

Мы видим тенденцию того, что брокеры больше внимания уделяют качеству, обоснованию инвестиционных идей. И это радует.

Лидером по доходности инвестидей в апреле стал Saxobank. Датский брокер опубликовал аналитический обзор на 2 квартал (где, кстати, весьма жестко и интересно прошелся по политической ситуации в Европе), в котором указал своих фаворитов среди западных акций на ближайшее время: Amazon, Volkswagen, PayPal, GDX (ETF золотодобытчиков). Те, кто последовал этим рекомендациям, уже имеют хороший профит.

( Читать дальше )

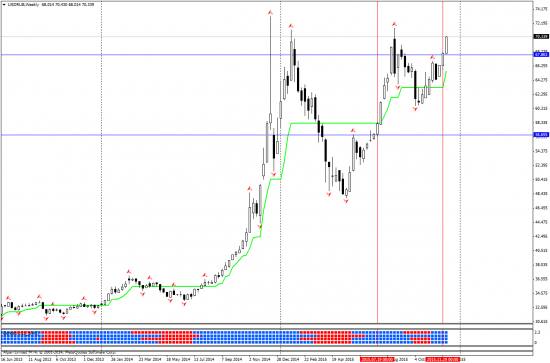

Начало нового цикла! USD/RUB (W/D/H)

- 28 февраля 2016, 13:23

- |

Приветствую всех участников!

Динамика USD/RUB в начале марта может изменить свое среднесрочное направление. Многолетние наблюдения за данным торговым инструментом дают возможность подтвердить повторяющееся явление, которое регулярно происходит вначале марта.

Также в это время меняют свою динамику и фондовые индексы. Американский рынок становится более привлекателен для инвесторов, сразу можно будет сделать вывод о том, какие акции в феврале-марте окажутся сильнее рынка, такие и стоит приобретать в свои инвестиционные портфели.

Традиционно в марте появляется спрос на металлы, нефть и другие ресурсы. Во второй половине февраля заканчиваются длинные каникулы в Китае (второй по силе экономике мира после США), тем самым ознаменуется начало нового экономического цикла в целом для мировой экономики.

Доллар традиционно слаб в марте против многих валют мира, в том числе и против рубля. Как правило это явление более отчетливо видно не сразу с самого начала марта, а после 5 марта.

( Читать дальше )

Динамика USD/RUB в начале марта может изменить свое среднесрочное направление. Многолетние наблюдения за данным торговым инструментом дают возможность подтвердить повторяющееся явление, которое регулярно происходит вначале марта.

Также в это время меняют свою динамику и фондовые индексы. Американский рынок становится более привлекателен для инвесторов, сразу можно будет сделать вывод о том, какие акции в феврале-марте окажутся сильнее рынка, такие и стоит приобретать в свои инвестиционные портфели.

Традиционно в марте появляется спрос на металлы, нефть и другие ресурсы. Во второй половине февраля заканчиваются длинные каникулы в Китае (второй по силе экономике мира после США), тем самым ознаменуется начало нового экономического цикла в целом для мировой экономики.

Доллар традиционно слаб в марте против многих валют мира, в том числе и против рубля. Как правило это явление более отчетливо видно не сразу с самого начала марта, а после 5 марта.

( Читать дальше )

USDRUB Weekly/30m

- 21 января 2016, 18:08

- |

Приветствую всех участников!

USDRUB

Таймфрейм Weekly

Используя в работе шаблон: smart-lab.ru/blog/188078.php приходишь к следующим выводам: покупка, открытая (7.12.2015-11.12.2015), также возможно открытая ранее или позднее данного периода времени пока еще может быть открыта, явных сигналов на данном таймфрейме для закрытия позиции нет!

Ранее была дана рекомендация: «Держать покупку пока цена будет выше 67.863(по данному графику), при закрытии ниже данного уровня переход в противоположную сделку».

Таймфрейм 30m

Используя в работе шаблон: smart-lab.ru/blog/188078.php приходишь к следующим выводам: ключевая отметка (уровень активации сделки) — 84,195.

Рекомендация следующая: Таймфрейм 30m

В случае закрепления цены выше данной ключевой отметки 84,195 — покупка и ожидание продолжения ралли.

В случае закрытия ценой на данном таймфрейме ниже 83,753 (уровень реверс) после момента активации на отметке 84,195 — продажа. (для продавцов сигнал для открытия позиций на понижение по данному торговому инструменту на данном таймфрейме, с возможным повторением сигнала согласно фрактальной системе).

( Читать дальше )

USDRUB, Weekly

- 13 декабря 2015, 13:13

- |

Приветствую всех участников!

USDRUB

Используя в работе шаблон: smart-lab.ru/blog/188078.php приходишь к следующим выводам: покупка на текущей неделе с (7.12.2015-11.12.2015). Держать покупку пока цена будет выше 67.863(по данному графику), при закрытии ниже данного уровня переход в противоположную сделку.

Всем удачных инвестиций!

USDRUB

Используя в работе шаблон: smart-lab.ru/blog/188078.php приходишь к следующим выводам: покупка на текущей неделе с (7.12.2015-11.12.2015). Держать покупку пока цена будет выше 67.863(по данному графику), при закрытии ниже данного уровня переход в противоположную сделку.

Всем удачных инвестиций!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал