Инвестирование

Консультант, который был умный

- 25 ноября 2019, 11:43

- |

Интервью со мной. vk.com/@finanssovetru-intervu-s-aleksandrom-silaevym

Если там оговорки и непонятки – это нормально. По сути, там диктофонная расшифровка разговора, а в разговоре все обычно ясно по интонации и размахиванию руками (а если не ясно – можно тут же переспросить).

Текст, наверное, отредактируют и он где-то выйдет помимо частного блога. Но в принципе, можно и так.

Самое забавное, что оба собеседника, вероятно, готовились к чему-то худшему. Мне предстояло встретиться с «финансовым консультантом», а Андрею Виноградову с «трейдером». В моем понимании средний «финансовый консультант» – это такое жадноватое (и не сильно компетентное) существо, пихающее деньги клиента под нулевую (в лучшем случае) реальную доходность, и за это отбирающее их часть. В понимании Андрея средний «трейдер», я боюсь, это что-то среднее между психопатом, шарлатаном и жуликом. И оба не так уж далеки от истины. Если в среднем-то.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Россияне предпочитают инвестировать

- 16 ноября 2019, 19:17

- |

Интерес к депозитным вкладам в рублях среди россиян начал снижаться в связи с существенным падением ставок. Зато граждане начали проявлять интерес к инвестиционным способам накопления. Об этом говорится в исследовании «Сбербанк Управление Активами».

Выяснилось, что копить деньги 94% россиян предпочитают в рублях. При этом 11% параллельно откладывают в копилку доллары, 9% — евро, а 3% предпочитают другие валюты. Накопления в иностранных деньгах россияне рассматривают прежде всего как защиту своих сбережений, несмотря на их низкую доходность.

В данный момент специалисты фиксируют тренд на изменение в формировании структуры рублевых сбережений. Граждане отказываются от депозитов из-за снижения ставки и ищут альтернативу с большей доходностью.

не о таких ли временах говорится в известной фразе о чистильщике обуви?

инвестирование в дивидендные акции

- 13 ноября 2019, 10:09

- |

инвестирование в дивидендные акции

в последнее время только и слышу что инвестируйте в дивы и станете охульенщиком… заинтересовался темой… потратил сегодня 20 мин времени... делюсь результатом...

просто взял и проанализировал статистику по американским етф на высокие дивиденды сравнивая их с индексом широкого рынка vanguard 500 index investor

для этого пошел finviz.com/search.ashx?p=high%20dividend

и получил список етф на высокий дивиденд… чего там только нет… и высокие дивы с плечом… и высокие дивы развивашек… и высокие дивы + низкая волатильность...

затем пошел анализировать портфели

www.portfoliovisualizer.com/backtest-portfolio#analysisResults

выставил там индекс для сравнения… реинвестирование дивендов и ребалансировку раз в квартал...

и что в итоге...

из 25ти етф индекс широкого рынка победили 2 етф… причем они оба были со 2ым плечом… причем даже они не победили индекс широкого рынка очень сильно и в разы… где то на 25% и это на втором плече… все остальные етф на высокие дивы либо сильно отставали либо просто отставали от индекса широкого рынка...

( Читать дальше )

Вебинар "Истеричный рост на фондовом рынке, как реагировать?" от Сергея Олейника

- 11 ноября 2019, 21:02

- |

Инвестору на вооружение!

- 11 ноября 2019, 11:44

- |

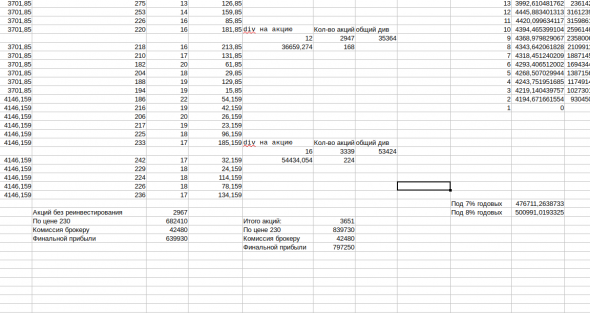

Инвестирование в долгую на примере сбербанка

- 03 ноября 2019, 18:42

- |

Сделать прикидочный расчёт меня сподвиг пост господина Смита (https://smart-lab.ru/blog/571923.php ).

Но я буду делать немного иные вводные и криво-косо в экселе:

Итак, проснулась совесть в некоем гуру на 1е января 2010го года и понял он — время инвестировать в свою пенсию. Инвестировать он решил 1/10ю от средней зарплаты по РФ очищенной от НДФЛ, на тот момент это была сумма 1822р и до сегодняшнего дня в 4146р.

Дивиденды он захотел реинвестировать (так и быть в полном размере, потому что мне лень было вычитать из них ндфл).

Копейки которых ему не хватало на покупку целой акции он тратил в день выдачи дивидендов.

По итогу он получил бы приблизительно такой результат:

Комиссия брокеру это 177р на депозитарное обслуживание + 177 комиссия за покупку ценных бумаг (такова она у Финама), соответственно списывалась бы каждый месяц.

( Читать дальше )

Анализируй это

- 30 октября 2019, 17:19

- |

У меня есть небольшой портфель, который медленно наполняется бумагами, остальная часть средств размещена в облигациях, также есть ИИС, с которого в этом году я получил свой первый в своей жизни налоговый вычет, и есть небольшой опыт в спекуляциях. Сразу скажу, портфель собран по рекомендациям, кого — не скажу, и не считаю нужным это делать. Пост не об этом. Пост о другом.

Имея то тут, то там различный опыт в инвестициях, конечно же я веду отчетность для себя. Есть раздел по спекуляциям, где я записываю вход/выход, объемы сделки, результат с учетом комиссий, и расписываю основные моменты — правильно или неправильно была отработана стратегия, а если неправильно, то где были допущены ошибки. Есть небольшой раздел, где я подсчитываю, сколько раз я бы закрылся с прибылью, если бы не переставлял SL на уровень безубытка. Есть табличка, где я расписываю свой портфель — сколько и чего у меня есть, где покупать, и так далее. Ну и таблица, куда я руками переношу ежемесячные отчеты брокера, где я считаю комиссии, объем средств на конец месяца, и процент прибыли/убытка. Эти все мои внутренние отчеты в целом, помогают мне спокойно относится к тому, что я делаю. Они помогают мне видеть откуда и куда я иду. С одной стороны, понятно, что и по текущему балансу можно понять, в прибыли ты или нет. Но делая отчеты, причем делая их руками, это как то усредняет мой ум, приводя его в состояние спокойствия, в состояние контроля над собой. Зная свою натуру, а она очень азартна по своей сути, я очень доволен тем, что не просрал все в течение первых двух лет.

( Читать дальше )

Как найти недооцененные акции

- 28 октября 2019, 16:26

- |

Недооцененные акции (Undervalued Stocks) – это разновидность ценных бумаг, имеющих стоимость ниже цены ликвидации либо рыночной цены (Market Value), которую они должны иметь с точки зрения финансовых экспертов. Акции предприятия могут иметь заниженную стоимость на фоне малого спроса на его продукцию ввиду отсутствия широкой известности компании на рынке, нестабильной доходной истории, а также по ряду иных причин.

Об этом подробнее в видео:

( Читать дальше )

Регулярный update американской стратегии от 27 октября 2019 года

- 27 октября 2019, 21:57

- |

- Alphabet (Google): +1.6%

- Visa: +1.2% По компании вышла довольно слабая отчетность (рост выручки ускорился с 9% до 13%, но рост EBITDA замедлился с 34% до 9%), в связи с чем компания покинула выборку

- Cisco Systems: +0.4%

- Netflix: 0.6%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал