ИНвестиции

Ждём почти нейтральное открытие и спокойный день.

- 12 мая 2015, 08:56

- |

Перед открытием торгов в России сложился почти нейтральный внешний фон. Каких-либо важных новостей и событий в понедельник не было, однако почти все развитые площадки первый торговый день закрыли на отрицательной территории. Фондовый индексы Франции и Лондона упали в пределах 0.3%, а вот французский индекс CAC40 снизился на 1.23%. В Америке потери тоже были скромные. Ключевые индексы DJI и SP500 просели на 0.5%, а индекс высоких технологий NASDAQ завершил торговую сессию снижением на 0.2%.

По-прежнему стоит пристально следить за всеми долговыми рынками развитых стран. Более недели там продолжаются распродажи, а просто так подобные движения не начинаются. Фондовые рынки почти всегда начинают реагировать на такие движения с опозданием на несколько недель, поэтому инвесторам и спекулянтам тоже надо быть начеку.

На фоне отсутствия хороших новостей с переговоров Греции с её кредиторами, вновь на мировой арене начал отвоёвывать свои позиции американский доллар. Укрепление доллара привело к незначительной коррекции по всем сырьевым активам, при этом котировки нефти могут и дальше испытывать давление продавцов. Цены на “чёрное золото” подошли к тем отметкам, на которых вновь многие сланцевые компании могут начать размораживать свои скважины, что заново приведёт к росту добычи нефти. Именно этот фактор, в ближайшие недели не даст ценам на нефть подняться сильно выше.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 15 )

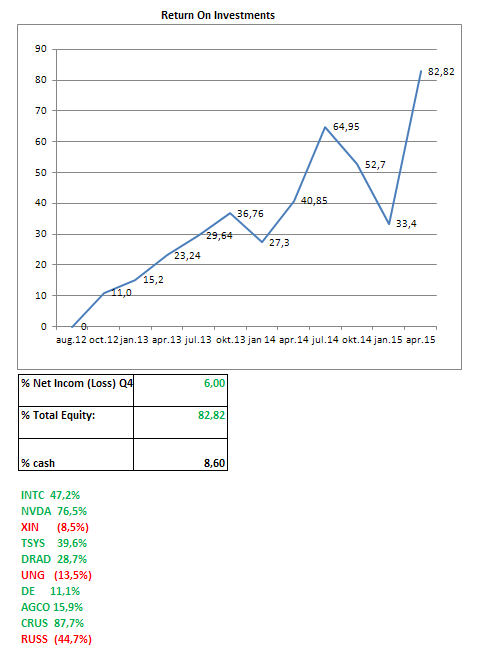

Марафон 10-100 #1

- 11 мая 2015, 16:46

- |

Если выбрать опцию «Гарант», то вы отдаете половину дохода системе, но в случае невозврата кредита, система его выплатит из гарантийного фонда.

Таким образом можно расчитывать на чистую прибыль 20-25% в месяц.

Goldman Sachs выражает респект Alibaba

- 10 мая 2015, 22:55

- |

Аналитики американского инвестбанка Goldman Sachs (GS) поменяли рекомендацию по акциям Alibaba (NYSE: baba) c держать на покупать и целевой ценой 98 долларов за акцию. Предыдущая целевая цена составляла 97 долларов. Результаты компании за 4 квартал развеяли страхи о проблемах монетизации и замедлении роста траффика.

Эксперты инвестбанка были впечатлены последними результатми и повысили прогнозы по чистой прибыли на 5-7% в 2016-2017 годах. Кроме того аналиитики отметили уверенность в дальнейшем росте бизнеса и сохранения контроля за издержками. Рост мобиьного траффика повысит уровень монетизации и повысит уровень прибыльности компании.

Акции Alibaba выросли на 7% и закрылись на уровне 86 долларов за акцию.

Источник

Toyota: новый рекорд по чистой прибыли

- 10 мая 2015, 22:53

- |

Компания Toyota Motor Corp (7203.T) прогнозирует новый рекордный год с точки зрения чистой прибыли. Основной катализатор роста — продажи в США, которые компенсировали слабость азиатского рынка. Кроме того Toyota успешно реструктурирует свой бизнес, особенно это касается сокращения издержек — ожидается увеличение EBITDA маржи до 15%.

По результатм прошлого года, чистая прибыль выросла на 19% до 2,17 триллионов йен (18,1 млрд долларов). Менеджмент компании ожидает роста данного показателя на 3,5% в этом году до 2,25 триллионов йен. Хотя большинство аналитиков предполагают уровень 2.44 триллионов. Данные прогнозы базируются на предположении, что доллар будет стоить 115-120 йен — сообщает stock-talk.

По прогнозам менеджмента будущий рост будет приходиться на США, самый крупный рынок для автопроизводителя. Также автоконцерн думает о новых заводах в Мексике и Китае.

источник

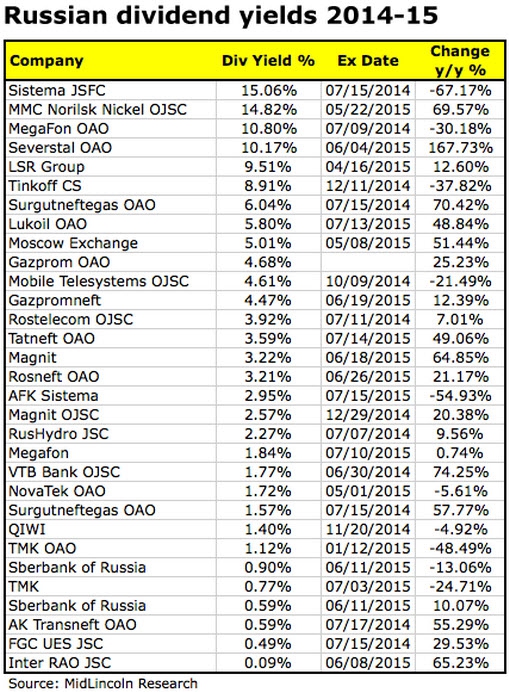

Дивидендная доходность российских компаний в 2015

- 08 мая 2015, 10:30

- |

Как заработать в кризис?

- 08 мая 2015, 01:55

- |

Попалось интересное видео. лето 2012. Раньше не видел. Но это видео актуально и сегодня — словно 3 года и не прошли.

Да и спор инвесторов и спекулянтов вечен. Это концептуальный спор.

Я только часть видео посмотрел, зацепило — буду досматривать. Интересно посмотреть видео, которое было снято несколько лет назад — о чем говорили люди тогда и что произошло потом.

Рекомендую! Поможет задуматься и посмотреть со стороны — что Вы делаете на рынке и какие у Вас цели? Правильный ли Вы путь выбрали?

Успешных инвестиций!

Марафон 10-100

- 07 мая 2015, 14:54

- |

Буду инвестировать в ХАЙПы с более-менее приемлемым риском, ПАММ и советники на форекс. Планирую получать около 30% прибыли в месяц.

Что думаете по этому поводу? Есть ли у вас предложения, куда можно выгодно вложить 10.000 рублей с нормальной доходностью?

На всех мировых площадках наблюдаются первые намёки на хорошую коррекцию.

- 06 мая 2015, 22:40

- |

Практически всегда, ситуация на долговых рынках, определяет будущую динамику на фондовых рынках. Всё самое интересное, сначала, начинается именно там.

После недельной распродажи на долговых рынках Европы и США, коррекция началась и на фондовых рынках. Пока не совсем понятно, это просто фиксация прибыли, или кто-то что-то знает или опасается, но оптимизма инвесторам это явно не добавляет. Рисков в глобальной экономике сейчас очень много, поэтому даже гадать не стоит, что послужит поводом для хорошей коррекции. В подвешенном состоянии находится Греция, ФРС США даёт противоречивые намёки относительно возможного повышения ставки, в Китае тоже свои проблемы и пузыри.

Буквально месяц назад, я был уверен на 100%, что в этом году ФРС точно не поднимет ставку, даже поспорил с тремя аналитиками, но буквально несколько дней назад я начал сомневаться в том, что я прав, а то, что происходит на долговых рынках, ещё больше подтверждают факт, что я не прав. На рынке всегда есть те, кто знает больше чем мы (инсайдеры). Уж поверьте, что самые крупные акулы в мире, всегда всё знают заранее и если ФЕД уже с чем-то определился, то об этом точно кто-то знает.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал