ИНФЛЯЦИЯ

Как исторически ведёт себя рынок акций РФ весной? Ждать ли рост?

- 24 января 2024, 12:36

- |

Заканчивается январь и впереди у нас остаётся последний месяц зимы. Мне стало интересно, как исторически вел себя рынок российских акций в этот период (февраль март) и я провел небольшое исследование. Делюсь им с вами!

Изменение котировок индекса Мосбиржи за 10 лет в конце зимы, начале весны:Судя по графику можно заметить, что в большинстве случаев российский рынок с февраля по март снижался. Но далее, в апреле-мае, как можно заметить, рост возобновляется.

Из данной информации можно сделать вывод, что ждать роста рынка стоит в конце апреля. Именно в этот период начнут рекомендовать дивиденды большинство российских компаний, а информация по выплатам является позитивом для рынка.

Еще несколько причин, почему рынок в конце весны может начать расти:

- Инфляция

Уже в декабре инфляция замедлилась и показала небольшое снижение:

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Инфляция в России. Когда ЦБ России снизит ставку

- 24 января 2024, 09:08

- |

Годовая инфляция в декабре немного снизилась — до 7,4 с 7,5% в ноябре.

Рост цен к предыдущему месяцу с поправкой на сезонность также замедлился.

Уменьшилась как устойчивая составляющая роста цен, так и вклад разовых факторов.

Несмотря на замедление, устойчивое инфляционное давление оставалось высоким.

По прогнозу Банка России,

с учетом проводимой денежно-кредитной политики,

годовая инфляция снизится до 4,0–4,5% в 2024 году и

будет находиться вблизи 4% в дальнейшем.

В оригинале — на сайте ЦБ России

cbr.ru/press/event/?id=18364&pict=73261/

Заседания ЦБ России в 2024г.

16 февраля

22 марта

26 апреля

7 июня

26 июля

13 сентября

25 октября

20 декабря

Судя по риторике ЦБ РФ, думаю,

если не будет форс мажора,

с 22 марта ЦБ России начнёт плавно снижать ставку.

С уважением,

Олег.

Статистика, графики, новости - 24.01.2024 - про кота Твикса. Мы думали, проскочим, но нет.

- 24 января 2024, 04:37

- |

— Милей ходит по тонкому льду

— Подробности про нашу с вами инфляцию

— Кто делает в мозг среднему американцу?

— Трейдерская мудрота

Доброе утро, всем привет!

В Аргентине новый либертарианский президент решил походить по ахеренно тонкому льду.

( Читать дальше )

Как только у участников рынка появятся аргументы в пользу покупки облигаций, они будут покупать длинные ОФЗ - Альфа-Банк

- 23 января 2024, 17:14

- |

( Читать дальше )

Хаос в Красном море начинает сказываться на прибылях компаний — Bloomberg

- 23 января 2024, 15:41

- |

В связи с кризисом на Красном море резко возросшие издержки и проблемы в цепочке поставок начинают сказываться на прибылях компаний.

Несколько фирм уже предупреждают о последствиях. Производитель электромобилей Tesla Inc. планирует двухнедельную остановку производства на немецком заводе из-за задержек с отгрузкой, в то время как шведская Volvocar AB объявила о трехдневной остановке на своем заводе в Бельгии. Британские ритейлеры Tesco Plc, Marks & Spencer Group Plc и Next Plc отметили риск повышения цен для потребителей.

Все это потому, что по меньшей мере 2300 судов совершают длительные обходные маневры, чтобы избежать нападений боевиков—хуситов в Красном море — водном пути, через который обычно проходит более 12% мировой морской торговли.

Центральные банки предупреждают о резком росте инфляции, который может помешать снижению процентных ставок. Для многих компаний, особенно в Европе, это увеличивает время транзита, увеличивает счета за перевозку и увеличивает расходы на страхование. И это заставляет аналитиков пересмотреть оценки прибыли компаний на предстоящий год.

( Читать дальше )

Облигации не про долгосрочное инвестирования.

- 23 января 2024, 14:02

- |

Возьмём два инструмента: акции и облигации. Холиваров хватает, что как инструмент лучше. Автор из тех, кто не признаёт за облигациями инструмент долгосрочного инвестирования. А отводит роль инструмента на время припарковать кэш, чтобы этот самый кэш сильно не опалил инфляционный огонь.

Такая позиция явно не для большинства, ведь по данным МосБиржи за 2023 физики вложили в ценные бумаги более 1,1 трлн рублей из которых в акции было вложено только 178 млрд руб, в облигации в 4 раза больше 715 млрд руб (из которых почти 3/4 в корпоративные облигации где выше риск дефолта). Остальные 215 млрд руб были вложены в фонды

Облигации кажутся более безопасным инструментом. Так как нет такого сильного колебания цены как у акций, да и номинал почти всегда возвращают, а пока держишь идут купоны.

Но возьмём какой-нибудь мало вероятный риск. К примеру, новый виток инфляции. Только не лайт версия которая у нас была в прошлом году, а «Турецкий вариант» или «Аргентинский вариант», т.е. такие варианты, где инфляция «Хорошо за 50%».

( Читать дальше )

🚢Инфляция разгонится по всему миру из-за атак хуситов на корабли в суэцком канале? Какие будут последствия для рынка РФ?

- 23 января 2024, 13:01

- |

📚Для начала немного инфы для справки:

🌊Суэцкий канал- морской путь, который по сути является связующими звеном в морской логистике между Азией и США/Европой. Через него проходит ~15% мировой торговли!

поставки из Азии идут через Красное море в Средиземное, а затем через Атлантику в США, Латинскую Америку, Британию. Это позволяет экономить судам до 2 недель, снижать себестоимость мировой логистики и делать цены на товары по всему миру доступнее.

❗️Сейчас же происходит следующее:

Хуситы наносят удары по судам, проходящим через Красное море. Это вынуждает корабли сворачивать маршруты и идти в обход Африки. В результате фрахт (цена за поставки по морю) возрастает в разы из-за сроков поставки, а в конечном счете растут цены на конечную продукцию, что вызывает инфляцию.

🧮Вот вам немного цифр для размышлений:

1️⃣Кол-во контейнерных перевозок, пересекающих Суэц, упало более чем в 2 раза за последний месяц, и уже достигло уровня эпохи Ковида.

( Читать дальше )

ЦБ Японии понизил прогноз роста ВВП с 2% до 1,8% и сохранил прогноз по инфляции - ПРАЙМ

- 23 января 2024, 08:34

- |

Банк Японии (центробанк) пересмотрел свои прогнозы для текущего и следующего финансовых лет. По итогам текущего финансового года (с 1 апреля 2023 по 31 марта 2024), прогноз роста ВВП снижен с 2% (октябрьский прогноз) до 1,8%. Прогноз инфляции сохранился на уровне 2%.

На следующий финансовый год Банк Японии теперь прогнозирует рост ВВП в размере 1,2%, вместо предыдущих 1%. Однако в 2025 финансовом году рост ожидается на уровне 1%.

Прогноз инфляции на следующий финансовый год снижен с 2,8% (октябрьский прогноз) до 2,4%. На 2025 год прогноз повышен до 1,8% с предыдущих 1,7%.

Эти изменения свидетельствуют о настроении Банка Японии относительно экономической ситуации в стране и его ожиданиях по росту и инфляции.

Цели ДКП* будут достигнуты. Инфляционный импульс сбавляет обороты, но продукты продолжают дорожать.

- 22 января 2024, 20:43

- |

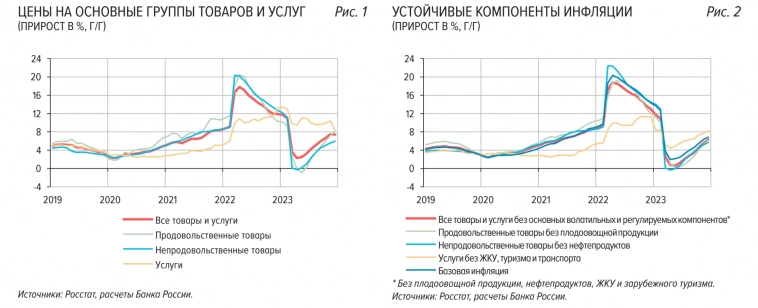

Свежий аналитический отчёт ЦБ хорошо показывает что инфляционный импульс выдыхается, но выдыхается не равномерно.

Так в Декабре цены выросли на 0,73% (в Ноябре – на 1,11%) Годовая инфляция немного снизилась до 7,42% (Ноябре было – 7,48%). На рисунке 1 хорошо видно, что замедление роста цен в первую очередь вызвано динамикой цен на услуги. Теряют скорость роста цен и непродовольственные товары, а вот продовольственные товары продолжают уверенный забег.

Ближайшие месяцы на помощь в борьбе с инфляцией придёт и окрепший рубль $USDRUB, приведу небольшой отрывок с платного проекта: «В сказку попали? Про извилистый путь курса рубля»:

«Окрепший с 100+ руб до менее 90 руб за доллар рубль — это сильный удар под дых для инфляционного давления. Локальный минимум был в ноябре, учитывая временной лаг в несколько месяцев эффект от этого начинает проявляться только сейчас и будет более ярко выражен в Феврале/Марте.»

( Читать дальше )

Годовая инфляция в декабре 2023г немного снизилась - до 7,4 с 7,5% в ноябре — Банк России

- 22 января 2024, 20:32

- |

Годовая инфляция в декабре немного снизилась — до 7,4 с 7,5% в ноябре. Рост цен к предыдущему месяцу с поправкой на сезонность также замедлился. Уменьшилась как устойчивая составляющая роста цен, так и вклад разовых факторов. Несмотря на замедление, устойчивое инфляционное давление оставалось высоким.

По прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция снизится до 4,0–4,5% в 2024 году и будет находиться вблизи 4% в дальнейшем.

Более подробно читайте в информационно-аналитическом комментарии Банка России «Динамика потребительских цен».

cbr.ru/press/event/?id=18364

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал