ИНФЛЯЦИЯ

Инсайдерская торговля на статистике))

- 06 апреля 2018, 15:06

- |

Не устаёт поражать Росстат своим свободным отношением к публикуемой статистике. Висит анонс, что сегодня данные по инфляции за март будут опубликованы после 16:00. Секунда в секунду важную статистику там публиковать не научились, поэтому предварительно рассылают цифры в основные информагентства под эмбарго, и те, конечно, выдадут эти цифры точно в срок.

Для участников долгового рынка данные по инфляции приобретают повышенную значимость. Так стоимость инфляционных ОФЗ напрямую зависит от данных Росстата (номинал этих бумаг индексируется в точности по цифрам Росстата). Поэтому резкое отклонение публикуемой инфляции от ожиданий может вызывать значимые движения на рынках. Те, кто узнаёт цифры раньше других, может получать незаконную прибыль. Известны случаи, когда в Штатах люди платили сотни тысяч долларов, чтобы получить незаконный доступ к публикуемой статистике. У нас же Росстат демонстрирует наплевательское отношение к вопросам чёткой публикации данных и ограничению доступа к ним до официальной публикации.

Это я к тому, что данные Росстата по инфляции за март уже можно найти на его сайте. Они ещё официально не опубликованы; не знаю, получили их уже информагентства или нет, но если Вы покопаетесь на сайте Росстата, то вот здесь www.gks.ru/dbscripts/cbsd/DBInet.cgi?pl=1902001 обнаружите эти цифры (там надо внизу нажать «показать таблицу»). Сами таблички вот: t.me/russianmacro/1530

Я, конечно, понимаю, что в Росстате не осознают важности своей статистики для финансовых рынков в силу своей страшной удалённости от этих самых рынков. Но в Минэке, которому сейчас подчинён Росстат, должны же понимать?

PS. мартовские цифры (0.29% мм, 2.35% гг) в рамках ожиданий. Влияние на рынки – нейтральное.

- комментировать

- ★2

- Комментарии ( 2 )

Опасные игры с большими ставками впереди. Покупая апрель, продавай май.

- 05 апреля 2018, 20:44

- |

SP 500 падение или вечный рост?

- 05 апреля 2018, 16:47

- |

Автор одного ресурса, (не буду его называть) в своих исследованиях отмечает, что к 2030 году инфляция в США может составить 8-12 %. Если предположить, что в американской экономике не так все хорошо на сегодняшний день, хотя лично я в этом не уверен, но пусть будет так. В этом случае любой консервативный инвестор выгоде будет предпочитать сохранение т.е старые добрые трежерис. Но, что если время думать шаблонами безвозвратно ушло?

На мой взгляд и я не могу это доказать, но готов сослаться на один факт. Так вот при росте инфляции, опять таки если это произойдет инвестор предпочтет оставаться в акциях и сырье.Не верите? Вот например мамба, когда падал рубль, вместо падения выросла. Спасет ли бегство в трежерис от долларовой инфляции в 10%? Я не знаю как. A если скупить нефть, медь , акции? Теоретически можно остаться при своих. Хотя конечно придется платить за хранение. Не претендую на истину, но интересно мнение других.

Минфин предложит инвесторам сыграть на ускорении инфляции в России

- 04 апреля 2018, 19:32

- |

Министерство финансов РФ впервые за два года выходит с предложением инфляционных облигаций федерального займа на фоне ожиданий, что рост цен оттолкнется от исторических минимумов.

Ведомство открывает второй квартал предложением новых 10-летних линкеров, доходность которых привязана к рост цен, на 20 миллиардов рублей. При этом ставка купона за неделю до аукциона была снижена до 2,5 процента с 3 процентов с учетом ориентира доходности, что аналитики связали с ожиданиями высокого спроса.

Интерес к линкерам подстегивается надеждами на то, что инфляция достигла дна, говорил на прошлой неделе Константин Вышковский, возглавляющий департамент госдолга Минфина. И хотя годовой рост цен в феврале остался на рекордно низком уровне в 2,2 процента, опрошенные Блумберг экономисты ждут, что он ускорится уже в третьем квартале, а эксперты АКРА прогнозируют инфляцию за год на уровне 4,1 процента.

Инвесторы могут рассчитывать на «интересную премию», а уверенные макропоказатели России поддержат спрос на новые выпуски, отмечает аналитик Danske Bank A/S Владимир Миклашевский, который прогнозирует, что доходность на аукционе ОФЗ-ИН 52002 может составить не менее 3 процентов.

«Спрос будем неплохим, однако не космическим, как на предыдущих аукционах, так как геополитическая обстановка и снижение аппетита к риску на фоне зародившейся торговой войны между Китаем и США ограничат приток международных инвесторов в активы развивающихся рынков в ближайшее время», — написал Миклашевский по электронной почте после объявления параметров размещения.

«Нам по-прежнему нравятся линкеры, так как они обеспечивают более высокий доход с поправкой на инфляцию по сравнению с облигациями в долларах», — написал по электронной почте Мишель Вискирски, аналитик по развивающимся рынкам Carmignac Gestion SA, которая является держателем первого выпуска линкеров, ОФЗ-ИН 52001

Инфляция в РФ должна начать ускоряться после того, как прекратится дезинфляционное влияние со стороны цен на продовольствие и производственная активность будет расти вслед за потреблением

Банк России прогнозирует, что инфляция к концу года составит 3-4 процента

Аналитики, опрошенные Блумберг, ожидают ускорения роста цен в 2019-2020 годах до 4 процентов с 3,2 процента в этом году

По состоянию на 11:37 мск доходность ОФЗ-ИН 52001 подросла на 1 базисный пункт до 2,74 процента годовых

Источник — Bloomberg

Центральный Банк опубликовал данные по инфляция на Урале

- 29 марта 2018, 08:58

- |

Как сообщает пресс-служба Уральского главного управления Банка России, инфляция в Свердловской области на начало марта 2018 года в годовом выражении составила 1,9 процента. В республика Башкортостан и Пермском крае 1,6 процента, в Оренбургской области 1,7 процента. Инфляция в Курганской (2,3 процента), Челябинской (2,4 процента) и Тюменской (2,6 процента) областях превысила среднероссийский уровень.

В целом, по данным специалистов Уральского главного управления Центробанка, по России инфляция в январе-феврале сохранялась на уровне 2,2 процента. Ранее, «Областная газета» озвучила причины, по которым инфляция в нашем регионе меньше, чем по стране в целом.

www.oblgazeta.ru/news/35475/

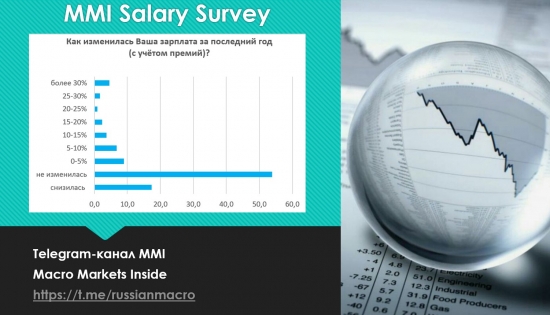

Последняя точка в дискуссии о "росте" зарплат

- 27 марта 2018, 18:35

- |

Пару дней назад я писал, что рост зарплат в начале года (13.7% г/г в январе) – это статистика, которой нельзя верить https://t.me/russianmacro/1410. Этот «рост» во многом является следствием манипуляций с зарплатами бюджетников и следствием некоторого «обеления» зарплат в результате повышения МРОТ. Этот «рост» не приведёт к увеличению внутреннего спроса и росту инфляционных рисков с этой стороны.

Опрос, проведённый в канале MMI https://t.me/russianmacro/1412, частично подтверждает тезис об эфемерности роста зарплат.

В опросе приняли участие 1093 человека.

• о росте зарплаты на 10 и более процентов сообщили лишь 13% респондентов

• у 17% респондентов зарплата снизилась

• у 54% респондентов зарплата не изменилась

С презентацией по опросу Вы можете ознакомиться здесь: https://t.me/russianmacro/1431

Почему инфляция в Свердловской области меньше общероссийской?

- 27 марта 2018, 14:17

- |

Все дело в конкуренции.

www.oblgazeta.ru/economics/37552/

Даже при снижении ставки ЦБ до 6.5% ОФЗ останутся дорогими

- 26 марта 2018, 21:47

- |

Комментарии к приведённым графикам

Если совсем коротко, то кредитно-денежная политика Банка России, выглядит жёсткой на фоне большинства сравнимых emerging markets. Банк России с высокой вероятностью продолжит снижать ставку, может быть даже ускорится (например, если нефть закрепится выше $70). Но даже если ставка оперативно будет снижена до 6.5%, рынок ОФЗ всё-равно останется достаточно дорогим в сравнении с рассматриваемыми EM. Потенциал его роста ограничен, и главный фактор, который его поддерживает – это колоссальный профицит ликвидности в банковской системе, составляющий, по-прежнему, порядка 3.5 трлн. рублей. Такая ситуация может ещё какое-то время сохраняться. Но когда начнётся полноценная коррекция на глобальных рынках (этот момент, я думаю, уже не так далёк), рынок ОФЗ устремится вниз вместе со всеми. На нынешних уровнях рассматривать длинные ОФЗ как устойчивый актив, точно не стоит.

Более подробные комментарии и аналитика в канале MMI: @russianmacro

Реальная ставка 2.5%, на которую ориентируется Банк России, соответствует среднему значению спрэда между ключевой ставкой и инфляционным таргетом для emerging markets.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал