ИНДЕКС ММВБ

Российский рынок . Индекс ММВБ. Мой среднесрочный взгляд. Обзор на 1.12.2016 г.

- 01 декабря 2016, 07:43

- |

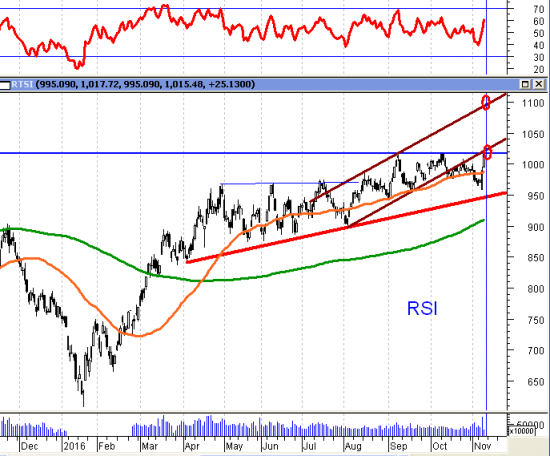

График индекса ММВБ (ТФ-день)

( Читать дальше )

- комментировать

- 9 | ★2

- Комментарии ( 0 )

Время «зайчиков-побегайчиков»

- 29 ноября 2016, 08:42

- |

В последние дни индекс РТС постоянно меняет направление движения. На нефтяном рынке инвесторы продолжают гадать, сократят ли добычу страны ОПЕК по результатам встречи в среду.

Есть еще одна проблема для беспокойства — 4 декабря состоится конституционный референдум в Италии. На нем будет решено, вносить ли в конституцию страны поправки, ограничивающие полномочия верхней палаты парламента и облегчающие таким образом принятие законов. Премьер-министр Маттео Ренци заявил, что уйдет в отставку в случае отрицательного решения. Тогда по результатам выборов к власти может прийти «Движение пяти звёзд», представители которого говорили о желании провести референдум по членству страны в еврозоне. У итальянских банков огромные проблемы, связанные с «плохими кредитами». Деловая газета FT, со ссылкой на чиновников и высокопоставленных банкиров, на днях сообщила, что в случае поражения премьер-министра Маттео Ренци на конституционном референдуме могут рухнуть до восьми итальянских банков. В случае прихода к власти «Движения пяти звёзд» рекапитализировать проблемные банки будет затруднительно. Падение доверия к Италии и ее банкам приведет к падению доверия к другим европейским банкам. Как это бывает, мы недавно видели на примере Deutsche Bank AG.

( Читать дальше )

«Медведи» могут воспользоваться технической слабостью акций Сбербанка об.

- 24 ноября 2016, 13:00

- |

В данный момент индексы ММВБ находятся на положительной территории (мы ожидали открытия рынка с небольшим снижением). Правда, изменения цен на нефть в последнее время незначительны. Инвесторы пребывают в сомнениях на счет того, что ОПЕК договорится о достаточно существенном сокращении добычи, которое могло бы поспособствовать сокращению перенасыщенности мирового рынка. Представители Ирака (второй страны ОПЕК по нефтедобыче) заявили в среду, что главное для страны – поднять цену на нефть, и что страна хочет сократить добычу, чтобы поспособствовать стабилизации мирового нефтяного рынка, сообщает Reuters.

Что касается американского рынка то публикация «минуток ФРС » оказала на котировки акций позитивное влияние. Чиновники ФРС США на прошлом заседании сошлись во мнении, что будет целесообразно повысить ставки «относительно скоро» на фоне улучшения ситуации на рынке труда и некоторого роста инфляции, как видно из протоколов. Многие чиновники даже выражали беспокойство, что чрезмерная медлительность в вопросе повышения ставок может навредить экономике США. Подобного не было на заседании несколько месяцев назад. Финансовый рынок учитывает вероятность роста ставок ФРС в декабре на четверть пункта до 0,5-0,75% в 93,5%. После последнего заседания ФРС (1-2 ноября) экономика продолжила улучшаться. Вышли сильные данные по росту числа рабочих мест за октябрь, уровень безработицы снова упал ниже 5%, а зарплаты росли самыми высокими темпами за семь лет. Также повысились объемы розничных продаж.

( Читать дальше )

Петр Бобрик. Обзор международных рынков. 15.11.2016

- 15 ноября 2016, 17:38

- |

Индекс ММВБ. Фрактальщик против Скотланд-Яр...тьфу ты ВВД

- 12 ноября 2016, 16:24

- |

А теперь пришла пора подвести некоторый предварительный итог. Индекс ММВБ месяц спустя (я округлил цель добавив 4 пункта) -

Как видно из живописи индекс ММВБ хоть и не упал, но особо то и не вырос (3 % это не куча). Можно смело констатировать, что пока боевая ничья. Но страсти накаляются. Некоторые особо шумливые аналитики-гроссмейстеры из медвежьего кружка по-прежнему решительно рубят воздух ладонью и продолжают медведить мамбу ещё более свирепо. Что ж, похвально-похвально. Фрактальщик же со своей стороны — лишь иронично улыбается, глядя на медвежьи завывания из клана ВВД.

Подождём ещё месяц.

Объемов торгов по индексу ММВБ

- 10 ноября 2016, 20:25

- |

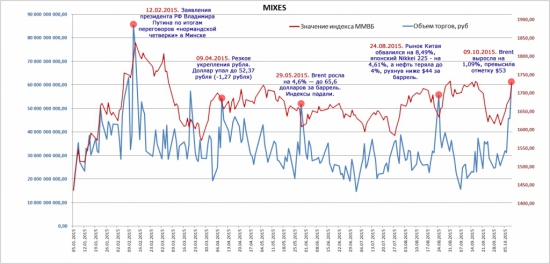

Последний раз такое было 12.02.2015 года, почти два года назад, когда В.Путин заявил об итогах переговоров «Нормандской четверки» в Минске

( Читать дальше )

Что происходит на рынке сегодня? Причина падения рубля

- 10 ноября 2016, 18:04

- |

Раньше инвесторы продавали баксы, покупали рубли, на них покупали российские облигации. Это называется кэрри-трейд, когда ставки в рублях выше, чем в баксах и инвесторы пытаются заработать эту разницу.

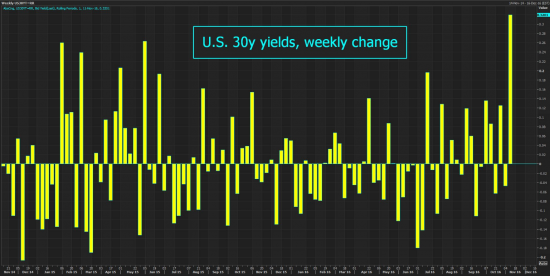

Недельное изменение доходности казначейских облигаций США +32п — максимальное за 7 лет!

Кэрри-трейд работает, когда волатильность всех активов низкая. Если риски растут (а после победы Трампа они выросли), то инвесторы закрывают такие позиции, потому что колебания валютных курсов могут нивелировать весь процентный доход, в частности по ОФЗ. Поэтому они продавали сегодня активы на развивающихся рынках и конвертировались в бакс. Рубль сегодня не одинок — южноафриканский ранд падает на 4%.

Кэрри-трейд доминирует на «спокойном» рынке, и поэтому, пока он работал, рубль не сильно зависел от цен на нефть. И сейчас нефть особого влияния на рубль не имеет.

Курс доллара к рублю сегодня +1% — новый максимум с 20 сентября. Объемы на споте зашкаливают.

Парни в чате офигевают от ставшего непривычным движения… Говорят, что «физики» скинули вчера лонги по «сишке», что может говорить о продолжении роста бакса. Кто-то недоуемвает и задается вопросом: неужели ЦБ стал покупать бакс?

Кроме того удивительным выглядит такое расхождение рубля с ММВБ:

При этом индекс ММВБ +3.5% — новый рекордный максимум

Цена на нефть у минимума за последние 3 месяца

Билликид говорил сегодня о большой распродаже ОФЗ и еврооблигаций.

Господа, что происходит на рынке?

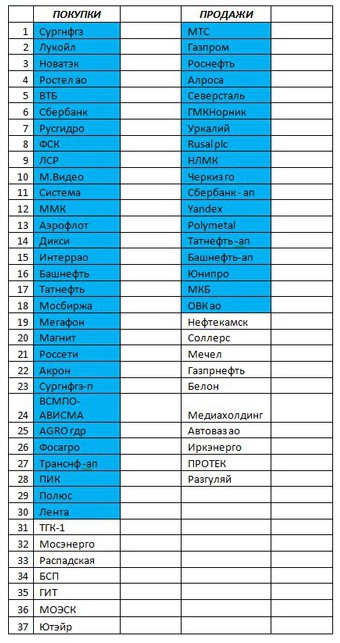

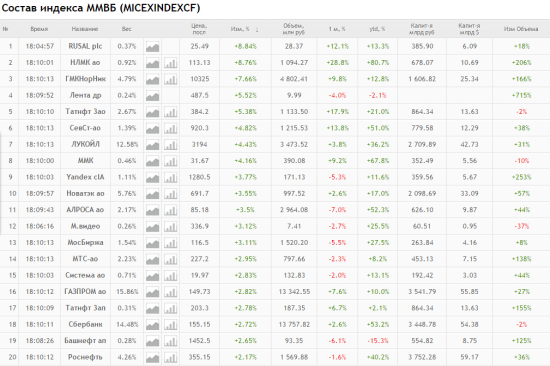

лидеры в индексе ММВБ:

Не мы так наши дети точно увидят коррекцию

- 10 ноября 2016, 13:30

- |

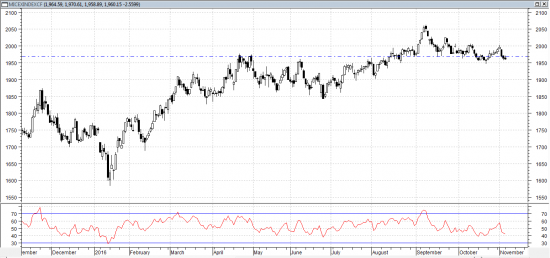

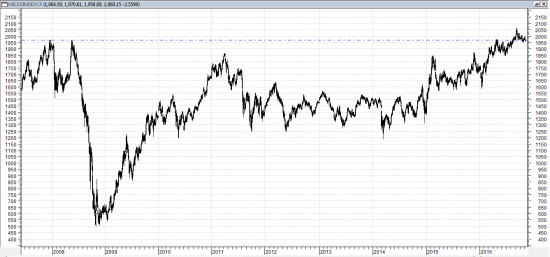

В данный момент «быки» в индексе РТС борются с максимум сентября и октября (район 1018). Этот уровень совпадает с нижней границей ранее пробитого повышательного тренда то он довольно сильный с технической точки зрения. При этом новостной фон остается положительным. Выборы в США выиграл наш тайный агент Трамп – теперь мы получим бесплатный доступ к новейшим американским технологиям и секретам. Шутка. Если серьезно, то на протяжении нескольких лет дела рынков стран БРИКС (Бразилия, Россия, Индия и Китай) и других развивающихся стран шли не очень хорошо. Но в этом году всё по-другому. Китайский рынок, к примеру, вырос на 34%, индийский фондовый рынок вырос примерно на 20%. Трейдеры обычно остро реагируют на замедление экономического роста развивающихся стран. Но в этом году экономика Китая перестала замедляться — рост ВВП Китая составил 6,7% в третьем квартале с.г. и это гораздо выше, чем у США, где за последние несколько лет рост составил около 2%-2,5%.

( Читать дальше )

Ну и где ваши планки?

- 09 ноября 2016, 11:06

- |

Фьюч РТС должен был взять уровень — 96. Он его и взял, пусть на новостях о выборах. Это правильно, это по прогнозу. И выкупили быстро — и это по прогнозу. А теперь сами знаете куда.

Вот и 2 главных индикатора (Вася и Ваня) — снова принялись хоронить индекс ММВБ. Тоже по прогнозу. И как им самим всё это не надоест?

Перспективы индекса ММВБ

- 07 ноября 2016, 17:22

- |

Сегодня индекс ММВБ торгуется на уровне предыдущего закрытия. Рынки находятся в ожидании президентских выборов в США, поэтому инвесторы занимают выжидательную позицию. В целом индекс ММВБ консолидируется около максимального докризисного уровня 2008 года – 1970 пунктов. Поддержку индексу ММВБ также оказывает нефть, которая перестала падать и стабилизируется около 46 долл. Фундаментальных поводов для падения индекса ММВБ пока не наблюдается, поскольку российская экономика начинает оживать. Вместе с тем, при определенном раскладе итоги президентских выборов в США могут затянуться и создать высокую волатильность на мировых рынках. В ближайшие дни можно ожидать движение индекса ММВБ около 1970 пунктов. До конца года индекс ММВБ сохраняет перспективы для дальнейшего роста.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал