ИИ

Искусственный интеллект и дейтрейдинг: обзор самой горячей недели с выносами более 500%! (хайп, хайп! скорее читайте!) $AI $GFAI $CXAI $IDAI $SAI $BBAI и другие…

- 15 апреля 2023, 17:42

- |

На прошедшей неделе рынок миникапов и HTB–рынка разогрелся до самого высокого уровня за последний год или два и вот почему!

Дело началось еще в конце 2022 года с компании С3 $AI, график которой с декабря формировал классический мультидневной свинг-паттерн «Чашка с ручкой» и очень многие известные финблогеры пампили эту компанию, закачав достаточные собственные объемы еще до начала движения. Сильной информационной поддержкой был ажиотаж и повышенный интерес к теме ИИ благодаря хайпу вокруг ChatGPT и других новых массовых ИИ-продуктов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Акции компаний сектора Искусственного интеллекта в 1кв2023: +53% и некоторые другие результаты по портфелям

- 07 апреля 2023, 07:13

- |

Источник: DKG Global

Сбалансированный портфель: результаты за 1кв2023

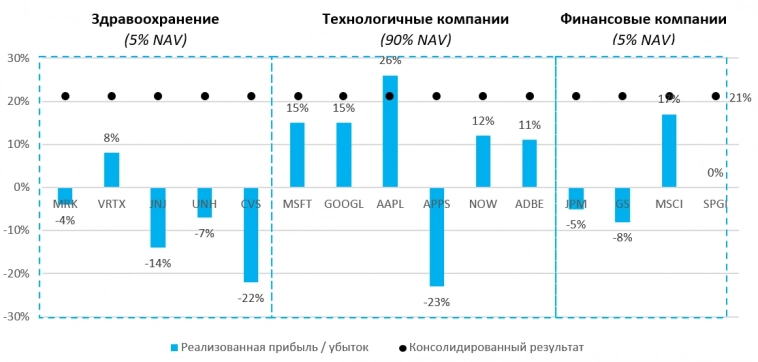

Наш сбалансированный инвестиционный портфель, впервые представленный в конце 2022 финансового года в нашем прогнозе (Источник), продемонстрировал рост на 21% с начала года, существенно опережая S&P 500 (+ 4% с начала года) и Nasdaq100 (+13% с начала года).

В основных подсегментах, включенных в портфель, наилучшие результаты продемонстрировали технологические компании, чему способствовала продолжающаяся цифровая трансформация, более высокие, чем ожидалось, результаты прибыли, рост в области ИИ. Большая доля инвестированного капитала сосредоточена в AAPL, MSFT и GOOGL, что в сумме дает около 76% NAV.

Среди технологических компаний AAPL продемонстрировала наиболее позитивную динамику. APPS (Digital Turbine), несмотря на его существенную недооценку (upside ~100%), продемонстрировала самые негативные результаты в рамках портфеля, в основном из-за слабости рынка онлайн-рекламы.

( Читать дальше )

Квартальный отчет Alphabet (Google): большой фокус на AI и сокращение расходов

- 20 марта 2023, 20:43

- |

2 февраля после закрытия торгов Alphabet (GOOGL) отчиталась за 4 квартал 2022 г. (4Q22). Выручка прибавила 1% и достигла $76,05 млрд. Без учёта валютных курсов выручка выросла на 7%. Чистая прибыль в расчёте на 1 акцию с учётом возможного размытия (diluted EPS) $1,05 против $1,53 в 4Q21. Согласно Refinitiv, аналитики в среднем прогнозировали выручку $76,53 млрд и EPS $1,18.

Выручка за вычетом расходов на покупку трафика (TAC) прибавила 2% и составила $62,1 млрд, что также ниже ожиданий Wall Street. На конец квартала у Alphabet $113,7 млрд в денежных средствах и эквивалентах и к/с фин.вложениях. Чистый долг отрицательный. О результатах за 3Q22 по ссылке.

Сегменты. Выручка от контекстной рекламы в поиске (Google Search and other) снизилась на 1,6% и составила $42,6 млрд. К этому сегменту также относятся доходы от Google Play, Maps, Gmail и др. приложений.

Выручка YouTube сократилась на 7,8% до $7,96 млрд. Аналитики ожидали $8,25 млрд. Выручка облачного подразделения Google Cloud взлетела на 32% до $7,32 млрд. Консенсус-прогноз аналитиков $7,42 млрд. Сегмент “Google Network”, в основном включающий доходы от сервисов AdMob, AdSense и Google Ad Manager, снизился на 8,9% до $8,8 млрд.

( Читать дальше )

Рынок онлайн рекламы, TikTok: бан в США, инвестиционные идеи на рынке онлайн рекламы и при чем тут Искусственный интеллект (Часть 1)

- 20 марта 2023, 09:07

- |

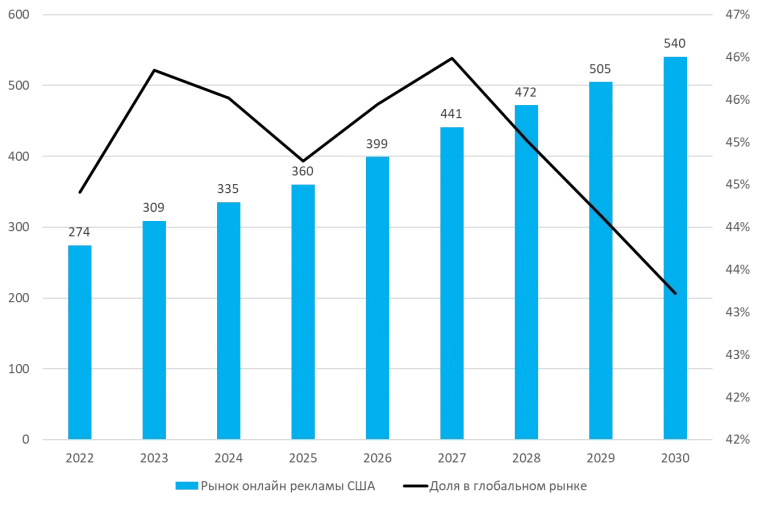

Источник: DKG Global

Потенциальный (и ни как не соответствующий принципам свободного рынка) запрет на TikTok в США в случае, если китайские акционеры платформы не выйдут в принудительном порядке из его акционерного капитала, может стать (и уже частично стало) одним из ключевых факторов для роста капитализаций американским компаний сектора коммуникаций (прежде всего GOOGL, SNAP и ряда других). Что представляет американский бизнес TikTok, какую долю рынка другие провайдеры могут получить, в случае его бана на территории США, как это решение нынешней администрации белого дома отразится на глобальном рынке телекоммуникаций, а также как решение отразилось на изменении расчетных внутренних стоимостей компаний этого сектора: все это мы рассмотрим в этом цикле статей.

Юридическое обоснование

Хотя какие-либо запреты и ограничения на основании формального участия в акционерной структуры какой-либо компании в условиях свободного рынка не приемлемы (как нас долгое время учили.

( Читать дальше )

Open AI запустила новую модель чатбота - ChatGPT-4. Из обновлений - работа с изображениями, обучаемость, скорость работы.

- 15 марта 2023, 07:55

- |

Исследовательская компания OpenAI запустила новую модель искусственного интеллекта GPT-4. Первыми пользователями станут сотрудники инвестиционой компании Morgan Stanley.

«Мы потратили шесть месяцев на то, чтобы сделать GPT-4 более безопасным и согласованным», — сказано на сайте OpenAI. «GPT-4 на 82% меньше вероятности ответить на запросы о запрещенном контенте и на 40% более вероятно давать фактические ответы, чем GPT

Источник: https://openai.com/product/gpt-4

Не только ChatGPT: Отчетность C3.ai и роль NVDA (Часть 2)

- 10 марта 2023, 17:05

- |

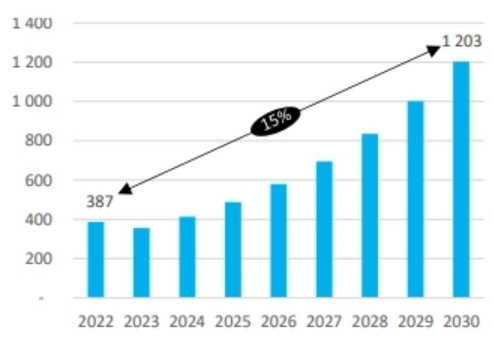

Источник: DKG Global

Продолжая наш цикл публикаций об ИИ рассмотрим последнюю отчётность ранее разбиравшейся нами компании C3.ai и ответим на вопрос, почему именно NVDA — ключевой бенефициар новой волны интереса к ИИ.

Отчетность C3.ai (AI)

С момента публикации нашего ежегодного Outlook (Источник) в конце января и нашей предыдущей публикации из цикла посвященного ИИ (См. здесь) бумаги AI на позитивной отчетности смогли не только достичь нашего среднесрочного таргета в $15.00, но и существенно переписать его, достигнув отметки в $28.5 и вернуться к уровню $22.7. Несмотря на значительную нисходящую коррекцию от максимумов, на текущих уровнях бумага выглядит перекупленной. Мы также пересмотрели наш таргет с учетом вышедшей отчетности, повысив оценочную внутреннюю стоимость бумаги до $17.98.

Напомним, C3 AI — компания, разрабатывающая корпоративное программное обеспечение для искусственного интеллекта. C3 AI предоставляет семейство полностью инте

( Читать дальше )

Выступление Пауэла разбираем вместе с ИИ

- 07 марта 2023, 21:27

- |

Подписывайтесь на канал и зарабатывайте миллиарды вместе с нами.

AI, Финансовые услуги, REIT и еще кое-что: что покупали Хедж-фонды в 4 квартале 2022 (Анализ форм 13F) (Часть 1)

- 01 марта 2023, 23:29

- |

Источник: DKG Global

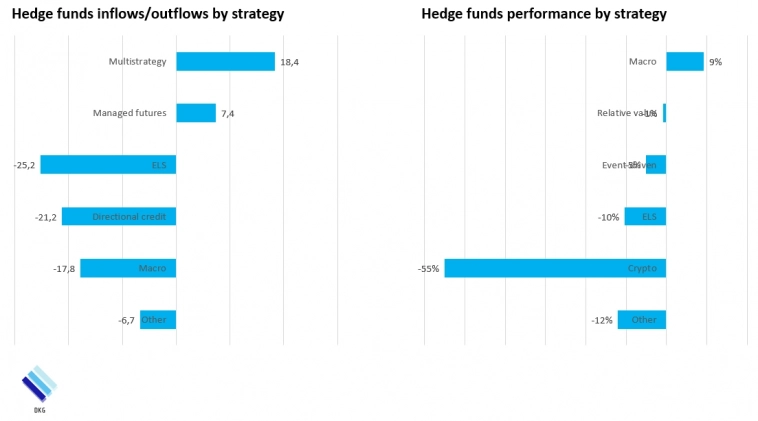

Хотя секторально композиция ключевых холдингов фондов квартал к кварталу по итогам четвертого квартала не изменилась, de-risk преимущественно продолжился, фонды активно выкупали просадку в ряде крупных технологических компаний и инвестировали в акции дивидендных компаний. Основные выводы следующие:

- В целом отток средств из активно-управляемых фондов продолжился, но в 4 кв замедлился по сравнению с 3 кв. В числе фондов, которые продемонстрировали приток средств были multistrategy фонды и managed futures фонды;

- Продолжился вывод средств из Tech (в широком смысле): Berkshire снизила долю Tech до 41,87% с 46,09% кварталом ранее, Tiger Global — до 41,38% с 52,93%, Third Point — до 8,36% с 9,93%, Tremblant — с 21,79% квартал назад до 20,21% и т.д.;

- С другой стороны, некоторые акции крупных технологических компаний (в основном технологических гигантов) были одними из самых популярных для покупки в течение 4 квартала 2022 года, в числе таковых: AMZN, MSFT, BABA, CRM, INTU, AAPL;

- После масштабных распродаж во 2-3 кварталах фонды наращивали доли в телеком гигантах: GOOGL, META;

- Среди других популярных «покупок» были также компании сектора здравоохранения, в том числе: TMO, UNH (которые мы также выделяем в качестве долгосрочных Buy targets);

- Большинство активистов (+ Value Funds) были очень осторожны или вообще не совершали никаких сделок в описанный период: Icahn добавил 0 новых позиций, Pershing добавил 0 новых позиций, Berkshire добавил 0 новых позиций, ValueAct только инициировал позицию в CRM.

( Читать дальше )

20 лет инвестиций в рынок США vs 20 лет инвестиций в рынок РФ

- 28 февраля 2023, 13:22

- |

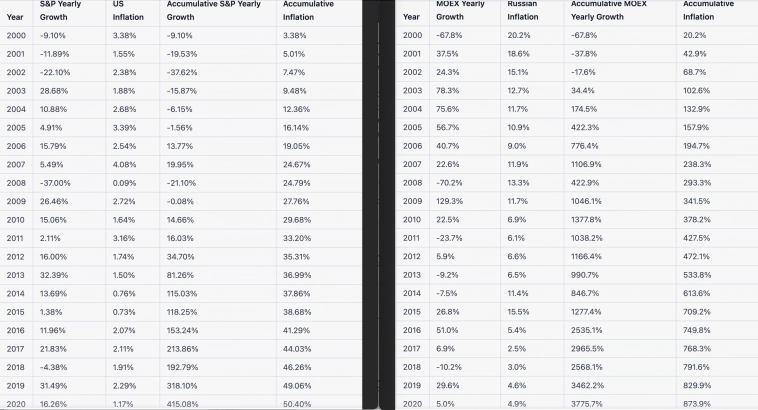

Собсна, вот вам две таблички. Справа индекс ММВБ и инфляция в рублях, слева S&P с инфляцией в долларах. Но рассказать я хотел не об этом.

Если раньше это нужно было часами собирать руками, то эти 2 таблички я получил за 2 минуты ровно. Тут возможны ошибки и мелкие несоответствия официальным данным, я не проверял руками, потому что не было цели, смысл в грубой прикидке, но можете сами все проверить.

Смысл в том, что такого рода работу теперь выполняет ChatGPT. Это ИИ, он же — новая поисковая система (встроен в Бинг), если кто не слышал. Всяких торговых роботов-фигоботов тоже может вам написать. И еще много чего умеет.

Система требует иностранной симки для регистрации, если вы из России. Есть сервисы для обхода. Стоит 10 рублей один раз.

Пользуйтесь, изучайте. Можете подписаться на мой блог на Дзене, я периодически там затрагиваю эту тему и показываю примеры использования технологии.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал