ЗОлото

Смог сохранить депозит и преумножить.

- 28 ноября 2025, 14:21

- |

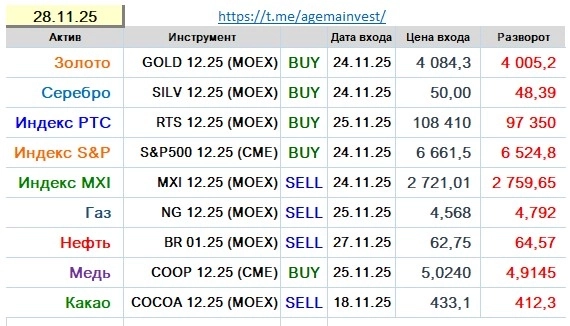

А вот сделки, которые были совершены за вчерашний вечер и сегодняшнее утро.

было 3000 pips, стало 1148 pips.

( Читать дальше )

- комментировать

- 352

- Комментарии ( 12 )

Золото как «олдскульный биток»: зачем трейдеру смотреть в сторону металлов

- 28 ноября 2025, 12:07

- |

Если смотреть на золото глазами криптана, это такой цифровой актив старой школы: ликвидность есть, волатильность периодически просыпается, а поведение рынка читается лучше, чем у любой мем-монеты. По сути, ты работаешь не со слитком, а с ценой — всё через контракт, без сейфов, банок, логистики и прочего музейного антуража.

Чем металл интереснее? Он двигается не по прихоти тикток-хайпа, а по крупным макроигрокам: центробанки, инфляционные отчёты, риск-офф — вся эта старая добрая экономика, которую крипторынок любит игнорировать, пока не прилетит. И вот здесь золото даёт прикольный контраст: оно может быть «убежищем», а может шарахнуть импульсом на новости так, что стопы щёлкают как в фьючах на биток.

Но важный нюанс — когда ты торгуешь металлом через брокера, это чистая игра с ценой. Риски такие же финансовые, как на маржиналке в крипте. Широкий спред, кривой исполн — и ты не трейдер, а зритель. Плюс если заходить с плечами на авось, золото легко вышибает так же жёстко, как BTC в момент ликвидаций.

( Читать дальше )

📈Золото в пятницу торговалось по цене около $4190 за унцию, поднявшись почти на 5 % за неделю, на фоне возросших ожиданий очередного снижения процентной ставки в США — Bloomberg

- 28 ноября 2025, 11:29

- |

Увеличение объёмов закупок центральными банками, а также значительный приток средств в биржевые фонды, не принадлежащие центральным банкам, способствовали росту цены на золото до рекордных 4380 долларов за унцию в прошлом месяце. Инвесторы вкладывают средства в альтернативные активы на фоне оттока средств из государственных облигаций и валют.

В этом месяце цена на драгоценный металл закрепилась выше отметки в 4000 долларов за унцию после отката от своего пика. Согласно расчётам Bloomberg, за последние четыре недели приток средств в ETF, обеспеченные золотом, не изменился.

( Читать дальше )

📅 Торговый план: ЗОЛОТО (XAUUSD) - 28 ноября 2025

- 28 ноября 2025, 10:50

- |

🚀 ФИНАЛЬНЫЙ РЫВОК: ЗОЛОТО ШТУРМУЕТ 4200

▫️ Утренний пробой 4180 и достижение 4193 → ускорение бычьего тренда.

▫️ Текущая цена 4186 → консолидация перед тестом 4200.

▫️ Ключевой вывод: Тренд восходящий, но возможна фиксация прибыли. Приоритет — покупки на минимальных откатах.

📊 УРОВНИ ДНЯ

🔺 Поддержка

4170-4180 → Ключевая зона

4150-4160 → Страховка

🔻 Сопротивление

4190-4200 → Психологический уровень

4210-4220 → Следующая цель быков

⚡ ТОРГОВЫЕ СЦЕНАРИИ

🎯 СЦЕНАРИЙ 1 (65%): ПОКУПКИ (LONG)

▪️Условие: Удержание 4170

▪️Вход: 4172-4182

▪️Тейки: 4200 (50% позиции) → 4210(50% позиции)

▪️Стоп: 4165

🎯 СЦЕНАРИЙ 2 (35%): КОРРЕКЦИЯ (SHORT)

▪️Условие: Застревание под 4195

▪️Вход: 4188-4198

▪️Тейки: 4170 (100% позиции)

▪️Стоп: 4205

П.С.: Пятница + фиксация прибыли = максимальная осторожность. Не держим позиции на выходные!

📈 ГЛУБИННЫЙ АНАЛИЗ

1️⃣ Итоги недели:

▫️Рост от 4110 до 4193 → +83 пункта за неделю

▫️Пробитие ключевых уровней 4150 и 4180

▫️Сформирован четкий восходящий тренд

2️⃣ Техническая картина:

( Читать дальше )

Золото опять на коне: четвёртый месяц роста подряд

- 28 ноября 2025, 10:34

- |

Сегодня золото снова ползёт вверх и вообще идёт к тому, чтобы закрыть уже четвёртый месяц подряд в плюсе. По данным материала Gold set for fourth monthly gain as markets wager on US rate cut на Reuters, спот вырос примерно на 0,6% за день и почти +4% за ноябрь.

Главная причина — рынок почти уверовал, что ФРС в декабре реально порежет ставку. Вероятность снижения оценивают уже около 85% против ~50% всего неделю назад, судя по CME FedWatch. Пару дней назад несколько представителей Федрезерва (в том числе Мэри Дэйли и Кристофер Уоллер) сделали более мягкие заявления, и это только подкинуло топлива в этот огонь ожиданий.

Для золота такая история — подарок. Металл доходность не даёт, поэтому при высоких ставках он выглядит скучно. Но как только рынок начинает закладывать цикл снижения, золото сразу превращается в «страховку на случай, если всё пойдёт не по плану». Плюс доллар ослаб, и для иностранных покупателей золото стало чуть более привлекательным.

( Читать дальше )

Металлы ходят по ночам. Золото вырвалось из треугольного плена!

- 28 ноября 2025, 08:27

- |

Вчера наблюдалась стагнация по металлам, и по традиции цены зашевелились ночью.

На споте золото вырвалось из треугольной формации, а серебро почти добралось до своих предшествующих осенних максимумов.

И тот и другой металлы отросли за ночь примерно на 0,7-0,8%. На открытии срочного рынка увидим гэпы вверх.

Мой прогноз по фьючам таков: серебро достигнет 54,50 и начнет откатываться вниз, а золото отрастет к 4250 без проседаний.

Представлены 4хчасовые графики золота и серебра (спот с ночным движением и фьючерсы на закрытии вчерашней сессии)

( Читать дальше )

Итоги недели 27.11.2025. План Трампа по Украине и события вокруг него. Курс доллара и нефть

- 27 ноября 2025, 17:30

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

https://youtu.be/4hSXjyduESo И просьба ставить лайки. Вам же денег не стоит, а светлым лучам рюхизма поможет пробиться сквозь тучи

Волатильность по золоту просто кошмар - я слил свой депозит наконец

- 27 ноября 2025, 16:16

- |

Только посмотрите на эту пилу — враг любого трейдера.

Deutsche Bank повысил прогноз цены на золото на 2026 год до $4450 за унцию

- 27 ноября 2025, 10:06

- |

Deutsche Bank повысил прогноз цены на золото на 2026 год до $4450 за унцию. Растущий спрос со стороны центральных банков и инвестиционных фондов (ETF) продолжает опережать предложение, оставляя меньшую долю для ювелирного рынка.

Банк ожидает, что в следующем году цена золота будет колебаться в диапазоне $3950–4950. При этом потоки ETF обеспечат поддержку цены на уровне не ниже $3900 за унцию.

Дефицит предложения на рынках серебра, платины и палладия повысит их чувствительность к росту цен на золото. Прогноз на 2027 год сохраняется на уровне $5150.

Среди рисков — возможное ужесточение политики ФРС США и сокращение покупок со стороны управляющих резервами.

Источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал