SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ЗОЛОТО

БК КИТ Финанс: Пятница, премаркет: Ждем розничные продажи в США

- 14 октября 2011, 09:55

- |

Сегодня, 14 октября, на открытии торгов в Москве мы ждем нейтральной динамики. Затем ждем активизации покупателей.

Вчера американские рынки открылись под давлением продавцов, основные индексы внутри дня теряли до 1,5%. Вниз тянули массированные распродажи финансового сектора в Европе, вызванные новыми опасениями относительно возможных последствий предстоящей реструктуризации греческого долга.

Отчетность за третий квартал показал JP Morgan, один из крупнейших финансовых институтов США. Благодаря проведенному недавно бай-беку, а также из за положительной переоценки долга и высвобождения резервов, прибыль на акцию хоть и снизилась, но меньше, чем того ждали аналитики. При другом фоне на такой отчетности акции могли бы и подрасти, но вчера игроки жаждали крови – в итоге капитализация банка просела почти на 5 процентов.

Здесь хочется отметить, что текущее положение JPM является, скорее, благополучным по сравнению с другими банками большой четверки. Особые опасения, если судить по обновляющему максимумы рынку CDS, вызывает ликвидность Bank of America, Citigroup и Morgan Stanley. Отчетность этих банков должна быть опубликована на предстоящих неделях. И она будет слабой, если, конечно, бухгалтерам и аудиторам в очередной раз не удастся сотворить небольшое чудо – с каждым кварталом это становится все сложнее и сложнее. То есть по-настоящему плохие новости еще впереди.

( Читать дальше )

Вчера американские рынки открылись под давлением продавцов, основные индексы внутри дня теряли до 1,5%. Вниз тянули массированные распродажи финансового сектора в Европе, вызванные новыми опасениями относительно возможных последствий предстоящей реструктуризации греческого долга.

Отчетность за третий квартал показал JP Morgan, один из крупнейших финансовых институтов США. Благодаря проведенному недавно бай-беку, а также из за положительной переоценки долга и высвобождения резервов, прибыль на акцию хоть и снизилась, но меньше, чем того ждали аналитики. При другом фоне на такой отчетности акции могли бы и подрасти, но вчера игроки жаждали крови – в итоге капитализация банка просела почти на 5 процентов.

Здесь хочется отметить, что текущее положение JPM является, скорее, благополучным по сравнению с другими банками большой четверки. Особые опасения, если судить по обновляющему максимумы рынку CDS, вызывает ликвидность Bank of America, Citigroup и Morgan Stanley. Отчетность этих банков должна быть опубликована на предстоящих неделях. И она будет слабой, если, конечно, бухгалтерам и аудиторам в очередной раз не удастся сотворить небольшое чудо – с каждым кварталом это становится все сложнее и сложнее. То есть по-настоящему плохие новости еще впереди.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

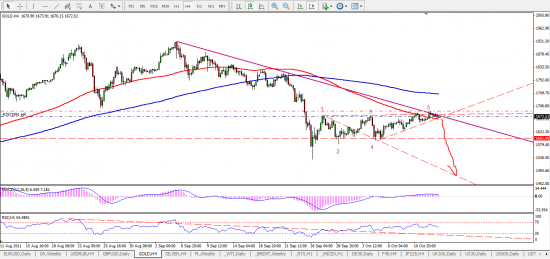

Золото

- 13 октября 2011, 10:41

- |

Золото

БК КИТ Финанс: Четверг, премаркет: Хорошие новости кончаются?

- 13 октября 2011, 09:54

- |

Сегодня, 13 октября, на открытии торгов в Москве мы ждем нейтральной динамики.

Вчера американские рынки показывали позитивную динамику, в первой половине дня рост основных индексов достигал 2%. Но затем половина оптимизма была растеряна, что говорит о некоторой нерешительности игроков.

Основной наиболее обсуждаемой идеей для роста является завершение очередного этапа кризиса государственных финансов в Европе. Похоже, принимающие решения лица близки к тому, чтобы обанкротить Грецию и рекапитализовать банки для смягчения последствий. Наверное, это хорошо, но…

Мы уже писали, что течение европейского кризиса очень напоминает маниакально-депрессивный психоз, описываемый в справочниках по психиатрии. Очевидно, сейчас мы находимся в маниакальной фазе, но следом обязательно придет депрессивная – и журналисты снова будут с азартом обсуждать конец зоны евро.

Это будет идти до тех пор, пока еврочиновники не отважатся на серьезную реформу финансовой системы союза – что это, конечно, не так весело и публично, как бесконечные экстренные слеты спасательных команд и многолюдные совещания, проходящие то в одном, то в другом прекрасном городе Старого Света. Консолидация финансовой политики – ответственное дело, а людей, готовых брать ответственность, в Европе, похоже, нет. Только делить. То есть шоу будет продолжаться.

( Читать дальше )

Вчера американские рынки показывали позитивную динамику, в первой половине дня рост основных индексов достигал 2%. Но затем половина оптимизма была растеряна, что говорит о некоторой нерешительности игроков.

Основной наиболее обсуждаемой идеей для роста является завершение очередного этапа кризиса государственных финансов в Европе. Похоже, принимающие решения лица близки к тому, чтобы обанкротить Грецию и рекапитализовать банки для смягчения последствий. Наверное, это хорошо, но…

Мы уже писали, что течение европейского кризиса очень напоминает маниакально-депрессивный психоз, описываемый в справочниках по психиатрии. Очевидно, сейчас мы находимся в маниакальной фазе, но следом обязательно придет депрессивная – и журналисты снова будут с азартом обсуждать конец зоны евро.

Это будет идти до тех пор, пока еврочиновники не отважатся на серьезную реформу финансовой системы союза – что это, конечно, не так весело и публично, как бесконечные экстренные слеты спасательных команд и многолюдные совещания, проходящие то в одном, то в другом прекрасном городе Старого Света. Консолидация финансовой политики – ответственное дело, а людей, готовых брать ответственность, в Европе, похоже, нет. Только делить. То есть шоу будет продолжаться.

( Читать дальше )

Долгосрочная сделка по золоту.

- 12 октября 2011, 15:43

- |

Здравствуй, друзья!:)

Давно не писал и давно особо активно не торговал.

Совершил сегодня долгосрочную сделку по золоту.

Вход: примерно 1688.

ТП: идеал в районе 1980(но, скорее всего, буду раньше закрываться; по ситуации).

Стоп:1590(на 1600 поддержка).

Простите мне отсутствие графика.Просто нет времени.А кому- то, может быть, будет интересно!:)))

Почему? Отвечу расплывчато.Золото скорректировалась от вершин достаточно существенно.Долгосрочно в золоте рост.Рынок акций если пойдет вниз, возможен уход в защитные активы(драг.металлы и т.д.).В случае роста, думаю, что золото будет идти вместе со всеми!

Вошел небольшой суммой для меня, поэтому будет комфортно держать эту позиции даже несколько месяцев.Вплоть до начала 2012 года.

Давно не писал и давно особо активно не торговал.

Совершил сегодня долгосрочную сделку по золоту.

Вход: примерно 1688.

ТП: идеал в районе 1980(но, скорее всего, буду раньше закрываться; по ситуации).

Стоп:1590(на 1600 поддержка).

Простите мне отсутствие графика.Просто нет времени.А кому- то, может быть, будет интересно!:)))

Почему? Отвечу расплывчато.Золото скорректировалась от вершин достаточно существенно.Долгосрочно в золоте рост.Рынок акций если пойдет вниз, возможен уход в защитные активы(драг.металлы и т.д.).В случае роста, думаю, что золото будет идти вместе со всеми!

Вошел небольшой суммой для меня, поэтому будет комфортно держать эту позиции даже несколько месяцев.Вплоть до начала 2012 года.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал