SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ЕЦб

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Мысли по текущей ситуации.

- 06 августа 2014, 16:35

- |

Всё настолько плохо, но пока ещё есть куда падать.

Новость о заморозке пенсионных накоплений обрушила в среду российский долговой рынок. Цены российских облигаций обновили минимумы, а доходность дошла до максимумов 2008 года. Долговой рынок в России уже не первый месяц остаётся практически парализован, при этом с него продолжается отток капитала. Подобная ситуация негативно сказывается и на динамике курса российского рубля и на динамике российского фондового рынка и на экономике вцелом. Когда российским компаниям закрывают внешние рынки заимствования капитала, а внутреннего рынка практически нет, многие долгосрочные проекты приходится приостанавливать, а стабильность всей финансовой системы попадает в полную зависимость от ЦБРФ.

Российский рубль в паре с долларом вновь подбирается к мартовским минимумам, а бивалютная корзина входит в зону, где ЦБРФ должен вновь проводить интервенции для сдерживания курса рубля. Если ЦБ РФ не предпримет более жёстких шагов и не удержит отметку 36.5 по рублю в паре с долларом, то атака спекулянтов может возобладать с новой силой. В текущей экономической ситуации именно стабилизация курса рубля – самая важная задача для российского регулятора и если он с ней не справится под натиском спекулянтов, то последствия будут весьма и весьма плачевные. В марте текущего года, практически на текущих уровнях ЦБ РФ объявил о безлимитных интервенциях и возможно он вновь пойдёт на подобный шаг. Через ответные санкции Россия по всем фронтам производит замещение продуктового импорта, что только разгонит инфляцию в ближайшее время, а если ещё и курс российской валюты продолжит терять позиции такими же темпами, то по итогам года инфляция в России может превысить и 8% и даже 9%.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 41 )

Драги готов вновь применить финансовую базуку

- 05 августа 2014, 14:57

- |

Баланс ЕЦБ сократился на 1 трлн евро с 2012 года на фоне расширения балансов ФРС, Банка Японии, Банка Англии. Это повышает риски развития дефляционных процессов в регионе и фокусирует внимание участников на заседании ЕЦБ 7 августа.

По последним данным за июль, темпы роста инфляция в еврозоне сократились до минимальных за последние 5 лет и в годовом выражении составили 0,4%. Более 10 месяцев подряд инфляция в зоне евро держится на уровне ниже 1% годовых. Экономисты рекомендуют ЕЦБ, по примеру других ведущих центробанков, влить новых денег в финансовую систему для стимулирования экономической активности. Напомню, что месяцем ранее глава ЕЦБ Марио Драги заявил, что с сентября планирует предоставлять банкам еврозоны сверхдолгосрочные кредиты (TLTRO) совокупным объемом до 1 трлн евро.

Технические индикаторы дают сигналы к дальнейшим продажам евро против доллара, в частности на дневном графике EURUSD можно выделит «golden cross» (пересечение двух средних скользящих с 200-дневным и 50-дневным периодом).

( Читать дальше )

По последним данным за июль, темпы роста инфляция в еврозоне сократились до минимальных за последние 5 лет и в годовом выражении составили 0,4%. Более 10 месяцев подряд инфляция в зоне евро держится на уровне ниже 1% годовых. Экономисты рекомендуют ЕЦБ, по примеру других ведущих центробанков, влить новых денег в финансовую систему для стимулирования экономической активности. Напомню, что месяцем ранее глава ЕЦБ Марио Драги заявил, что с сентября планирует предоставлять банкам еврозоны сверхдолгосрочные кредиты (TLTRO) совокупным объемом до 1 трлн евро.

Технические индикаторы дают сигналы к дальнейшим продажам евро против доллара, в частности на дневном графике EURUSD можно выделит «golden cross» (пересечение двух средних скользящих с 200-дневным и 50-дневным периодом).

( Читать дальше )

Мирошниченко Михаил: Инфляция - корень проблем, но не она одна

- 30 июля 2014, 04:49

- |

Интересная подборка мнений появилась на tradersroom.ru. Я сам нередко грешу статистикой от чиновников, собираю высказывания и на их основе пытаюсь сделать выводы о политике центробанка в целом, ведь ни для кого не секрет, что большое складывается из малого, и каждое частное мнение имеет вес, тем более, если это мнение не просто «эксперта», а облечённого властью гражданина. Допустим, можно сделать весьма точные прогнозы настроения членов FOMC, или если поднапрячься, то и ЕЦБ, хотя это сделать гораздо сложнее хотя бы потому, что в Комитете по открытым рынкам Феда всего несколько решающих членов, а в Совете европейского центробанка — десятки.

Интересная подборка мнений появилась на tradersroom.ru. Я сам нередко грешу статистикой от чиновников, собираю высказывания и на их основе пытаюсь сделать выводы о политике центробанка в целом, ведь ни для кого не секрет, что большое складывается из малого, и каждое частное мнение имеет вес, тем более, если это мнение не просто «эксперта», а облечённого властью гражданина. Допустим, можно сделать весьма точные прогнозы настроения членов FOMC, или если поднапрячься, то и ЕЦБ, хотя это сделать гораздо сложнее хотя бы потому, что в Комитете по открытым рынкам Феда всего несколько решающих членов, а в Совете европейского центробанка — десятки.( Читать дальше )

Небольшой обзор европейского денежного рынка

- 27 июля 2014, 22:17

- |

Несколько говорящих сами за себя графиков.

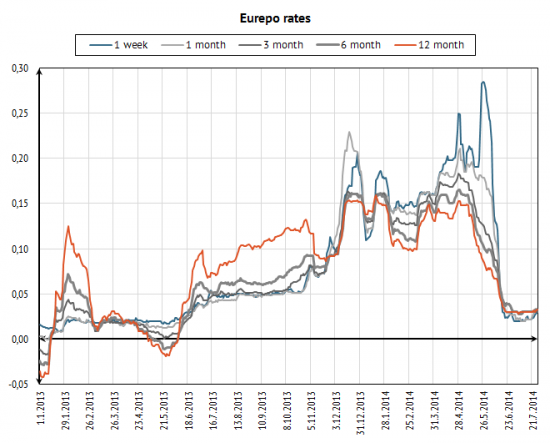

ЕЦБ не только говорит, но и действует. Ставки на европейском межбанковском рынке за последние 2 месяца резко снизились. Особенно наглядно деятельность ЕЦБ видна по рынку РЕПО:

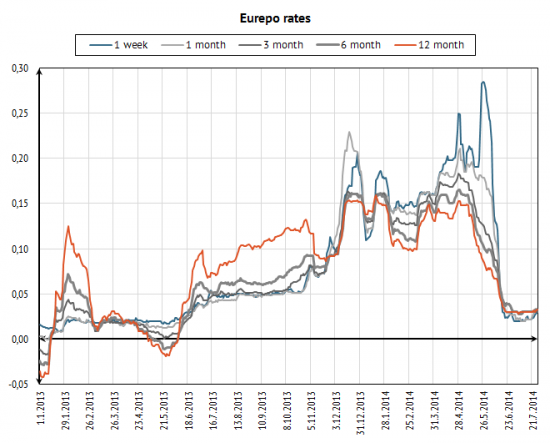

Межбанк тоже чувствует активность ЕЦБ:

( Читать дальше )

ЕЦБ не только говорит, но и действует. Ставки на европейском межбанковском рынке за последние 2 месяца резко снизились. Особенно наглядно деятельность ЕЦБ видна по рынку РЕПО:

Межбанк тоже чувствует активность ЕЦБ:

( Читать дальше )

PIIGS вернулись.

- 16 июля 2014, 16:23

- |

По результатам прошлого месяца фондовый рынок Португалии обрушился на 17 %, в первую очередь из-за проблем банка Espirito Santo. Espirito Santo был крупнейшим банком Португалии, сейчас его акции ничего не стоят. Проблемы Португалии напомнили инвесторам, что банковские проблемы Европы не были решены. Еврозона все еще страдает от тех же проблем, которые вызвали финансовый кризис. А именно, восемнадцать стран с разнообразными экономиками и расходящимися приоритетами все пытаются разделить одну валюту.

Финансовые рынки Европы остаются нервными, потому что ее банковская система все еще хрупка. Банки Европы все еще не восстановили свои балансы, таким образом, они не готовы кредитовать малый и средний бизнес.

ЕС опубликует результаты своих последних стресс-тестов в октябре. С одной стороны это может восстановить доверие к бакновской системе, с другой результаты тестов (если они проводились объективно и честно) могут вызвать новую волну кризиса.

( Читать дальше )

Финансовые рынки Европы остаются нервными, потому что ее банковская система все еще хрупка. Банки Европы все еще не восстановили свои балансы, таким образом, они не готовы кредитовать малый и средний бизнес.

ЕС опубликует результаты своих последних стресс-тестов в октябре. С одной стороны это может восстановить доверие к бакновской системе, с другой результаты тестов (если они проводились объективно и честно) могут вызвать новую волну кризиса.

( Читать дальше )

Все выше, и выше, и выше стремим мы полет наших птиц

- 16 июля 2014, 09:31

- |

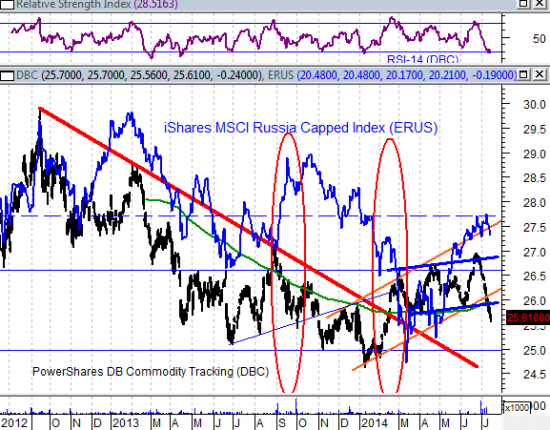

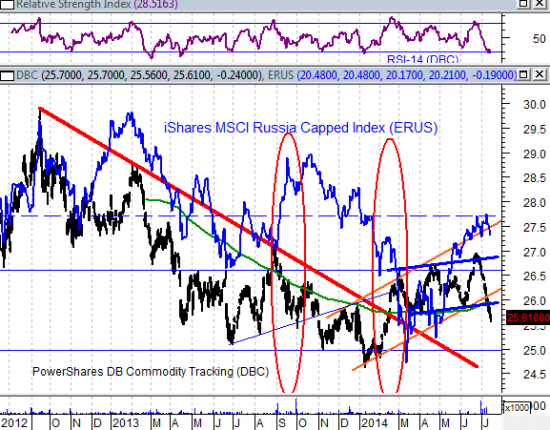

В последнее время наш фондовый рынок дергается как автомобильная роботизированная коробка DSG в пробке. Электронная начинка DSG пытается предсказать следующую передачу, которую потребуется включить, наши трейдеры также пытаются предсказать направление движения рынка после окончания дивидендного периода. С 23 июня происходит цикл снижения цен на сырьевые товары. Чем ниже падают цены, тем меньше шансов, что рынку удастся избежать полноценной коррекции (до сих пор она проходила в боковом виде). За три недели сырьевой индекс PowerShares DB Commodity «усох» на 5%. Ради интереса совместим два графика: сырьевого индекса PowerShares DB Commodity и график индекса Russia Capped Index от MSCI. Мы видим, что бывают периоды, когда цены на сырье снижается, а отечественный фондовый рынок растет. К примеру, сентябрь прошлого года или февраль текущего, но эти периода длятся недолго.

В большинстве случаев среднесрочные понижательные и повышательные тренды на этих графиках совпадают. На прошлой неделе сырьевой индекс пробил вниз повышательный тренд, начало которому было положено в январе, а фондовый индекс MSCI Russia Capped не смог закрепиться выше июньских максимумов.

( Читать дальше )

В большинстве случаев среднесрочные понижательные и повышательные тренды на этих графиках совпадают. На прошлой неделе сырьевой индекс пробил вниз повышательный тренд, начало которому было положено в январе, а фондовый индекс MSCI Russia Capped не смог закрепиться выше июньских максимумов.

( Читать дальше )

Премаркет. Летнее затишье и боковая динамика пока сохраняются.

- 16 июля 2014, 09:27

- |

Старт сезона отчётности в США не разочаровал инвесторов. Отчёты крупнейших финансовых американских организаций оказались лучше ожиданий и в очередной раз поддержали фондовые индексы в США. Если финансовый сектор в США был во вторник в лидерах роста, то остальные сектора не показали такого же оптимизма. Котировки нефти марки WTI опустились накануне ниже отметки 100$ за баррель, а котировки марки Brent снизились до отметки 105.5$ за баррель. Сегодня мы наблюдаем небольшое восстановление цен на нефть на фоне сильных данных по экономике Китая. За последние недели военная премия практически сошла на нет и нефть потеряла в цене уже 10$. Вчера вновь стало известно, что Израиль возобновил авиаудары в секторе Газа после согласования с египетской стороной договоренности о прекращении огня, и именно эта новость остановила снижение нефтяных котировок.

Несмотря на хорошие отчёты компаний, американские индексы всё же закрылись с небольшим снижением, а поводом к фиксации послужило выступление председателя ФРС США Йеллен. Она дала понять, что если восстановление на рынке труда продолжит опережать прогнозы, то ставки будут повышены раньше ожиданий. Вместе с фондовыми индексами на подобные слова отреагировали снижением и драгоценные металлы, которые ещё некоторое время могут оставаться под давлением. Индекс доллара также отреагировал и укрепился практически ко всем валютам. Ключевая валютная пара опустилась до отметки 1.355, но для более сильного падения евро пока поводов нет. Сегодня выступление главы ФРС продолжится в 18.00 Мск, однако вряд ли мы услышим что-то новое.

( Читать дальше )

Несмотря на хорошие отчёты компаний, американские индексы всё же закрылись с небольшим снижением, а поводом к фиксации послужило выступление председателя ФРС США Йеллен. Она дала понять, что если восстановление на рынке труда продолжит опережать прогнозы, то ставки будут повышены раньше ожиданий. Вместе с фондовыми индексами на подобные слова отреагировали снижением и драгоценные металлы, которые ещё некоторое время могут оставаться под давлением. Индекс доллара также отреагировал и укрепился практически ко всем валютам. Ключевая валютная пара опустилась до отметки 1.355, но для более сильного падения евро пока поводов нет. Сегодня выступление главы ФРС продолжится в 18.00 Мск, однако вряд ли мы услышим что-то новое.

( Читать дальше )

Драги: QE входит в компетенцию ЕЦБ

- 15 июля 2014, 19:00

- |

Масштабные покупки облигаций суверенных и частных эмитентов в полной мере соответствуют мандату Европейского центрального банка, заявил глава ЕЦБ Марио Драги.

Тем самым Драги подчеркивает возможность проведения дополнительных стимулирующих мер, включая количественное смягчение, если они потребуется для борьбы с низкой инфляцией.

Драги отметил, что рекордно низкие процентные ставки не привели к формированию пузырей на рынках активов региона.

Глава ЕЦБ высказал опасения в отношении перегрева рынков жилья в ряде стран еврозоны. По словам Драги, действия властей должны стать основной защитой от таких рисков.

Укрепление евро может негативно повлиять на восстановление экономики еврозоны. В первую очередь рост курса евро отрицательно скажется на отраслях, ориентированных на экспорт. Тем не менее Драги не озвучил каких-либо мер, которые помогли бы справиться с ростом валюты.

Ранее Международный валютный фонд обратится к Европейскому центральному банку с рекомендацией активизировать усилия по предотвращению дефляции с помощью мер, включающих покупку государственных облигаций.

Однако Драги и другие руководители ЕЦБ считают, что нужно дождаться эффекта июньских мер. По предварительным данным, инфляция в еврозоне в июне осталась на майском уровне в 0,5% годовых.

www.vestifinance.ru/articles/44940

Тем самым Драги подчеркивает возможность проведения дополнительных стимулирующих мер, включая количественное смягчение, если они потребуется для борьбы с низкой инфляцией.

Драги отметил, что рекордно низкие процентные ставки не привели к формированию пузырей на рынках активов региона.

Глава ЕЦБ высказал опасения в отношении перегрева рынков жилья в ряде стран еврозоны. По словам Драги, действия властей должны стать основной защитой от таких рисков.

Укрепление евро может негативно повлиять на восстановление экономики еврозоны. В первую очередь рост курса евро отрицательно скажется на отраслях, ориентированных на экспорт. Тем не менее Драги не озвучил каких-либо мер, которые помогли бы справиться с ростом валюты.

Ранее Международный валютный фонд обратится к Европейскому центральному банку с рекомендацией активизировать усилия по предотвращению дефляции с помощью мер, включающих покупку государственных облигаций.

Однако Драги и другие руководители ЕЦБ считают, что нужно дождаться эффекта июньских мер. По предварительным данным, инфляция в еврозоне в июне осталась на майском уровне в 0,5% годовых.

www.vestifinance.ru/articles/44940

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал