SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Копипаст

Копипаст | ЕЦБ должен запустить QE, все остальное бессмысленно

- 06 августа 2014, 19:15

- |

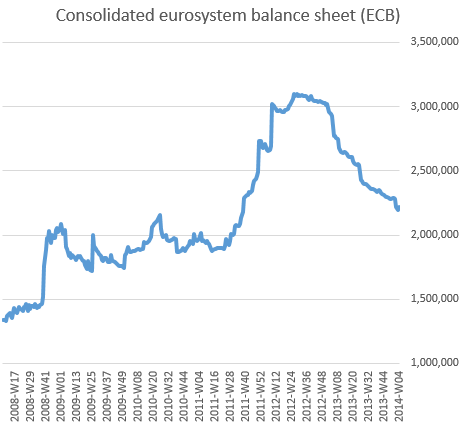

На предыдущем заседании Европейский центральный банк смягчил свою денежную политику. Курс евро снизился, но дефляционное давление в Европе не исчезло. Причина проста: действия регулятора не привели к повышению ликвидности. Да, курс единой валюты просел, но это, скорее эмоциональная реакция, чем следствие того, что евро стало больше.

Фактически баланс ЕЦБ не вырос, банки не увеличили объема заимствований у регулятора, даже напротив, общие заимствования европейских банков у ЕЦБ снизились. Межбанковский рынок кредитования не стал более живым и гибким. Все осталось почти так, как если бы Центробанк вообще ничего не предпринимал.

Реакция финансового мира Европы на действия ЕЦБ удивляет, но если разобраться, то все довольно логично. Хорошие банки и до заседания регулятора имели достаточно свободной ликвидности, и для них разница в ставке ЕЦБ: 0%, 0,15% или 0,25% – не существенна. Если деньги есть, то они есть, причем у многих так называемых хороших банков ликвидности более чем достаточно. Для них большая проблема не где взять денег в кредит, а куда бы пристроить то, что есть в наличии. ЕЦБ понизил ставку по депозитам до отрицательного значения в надежде на то, что хорошие банки выведут оттуда средства и направят их в экономику. Банки деньги сняли, но в экономику не направили: они так и остались лежать мертвым грузом, лишь поменяли счет.

Плохие банки, у которых есть проблемы и которые нуждаются в деньгах, также не сильно ощутили на себе смягчение политики. Они не брали денег в долг у ЕЦБ не потому, что 0,25% для них было дорого, а из-за того, что они просто не могли взять, поскольку качество их активов было недостаточным. Когда банкам тяжело и они тонут, они готовы брать деньги и по 0,25%, не дожидаясь времени, когда ставка будет ниже. Поэтому все, что плохие банки могли занять у ЕЦБ, они уже давно заняли и исчерпали свои лимиты. Ставка удешевила для них заимствования, но не увеличила лимитов. С другой стороны, хорошие банки от действий ЕЦБ не повысили своего доверия к плохим банкам, потому что балансы плохих банков не стали вызывать большего доверия.

ЕЦБ, если хочет оживить финансовый мир в Европе, должен придумать способ, который не сделает и так доступную ликвидность еще доступнее, а попытается превратить плохие активы в хорошие, отчего плохие балансы станут хорошими, что и приведет банки к большему взаимодоверию. А лучший способ достичь подобного результата – это запустить полноценную европейскую программу количественного смягчения. Дело даже не в том, что QE будет выкупать активы и тем наводнять рынок ликвидностью, а в том, что те активы, которые будут выкупаться или страховаться ЕЦБ, автоматически станут хорошими – и проблемные банки сразу же смогут вздохнуть легче. Хорошие банки, увидев, что ранее плохие активы более не являются таковыми, начнут охотнее кредитовать плохие банки на межбанковском рынке, и от этого система хоть немного, но все же придет в движение.

Аналог этому мы можем увидеть в американской QE в части скупки ипотечных бумаг со стороны ФРС. Благодаря самому факту, что Федрезерв стал выкупать проблемные активы, они перестали быть проблемными, что почти автоматически привело в порядок балансы огромного количества американских финансовых институтов, связанных с ипотечным рынком. И если ЕЦБ действительно стремится оживить свою финансовую систему, он должен сделать что-то подобное, что-то, что не просто бы меняло прикладные условия для банков, а изменило бы оценку проблемных активов в лучшую сторону.

Источник — «Mill Trade»

5

2 комментария

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог...

21 февраля 2026, 10:04