SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Долговой рынок

Коротко о главном на 07.10.2019

- 07 октября 2019, 09:07

- |

Размещения и сделки эмитентов ВДО:

( Читать дальше )

- «Ультра» проводит сбор предварительных заявок сегодня с 11:00 по МСК;

- «Легенда» завершила размещение допвыпуска на 545,245 млн рублей и сообщило о предоставлении займа на 750 млн для дочерней компании;

- «Атомстройкомплекс-Строительство» завершил размещение дебютного выпуска;

- «ЮАИЗ» сообщил о заключении договора поручительства;

- «Инград» сообщил о привлечении займа в 5 млрд рублей и выдаче займа в размере 1,2 млрд рублей;

- МФК «Мани Мен» заключил несколько договоров с ПАО «Транскапиталбанк»

Подробнее о ключевых событиях на Boomin.ru

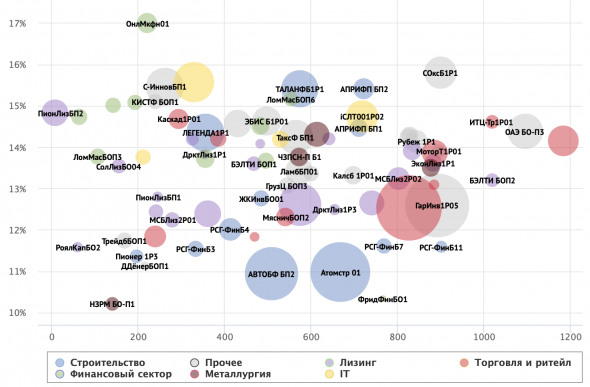

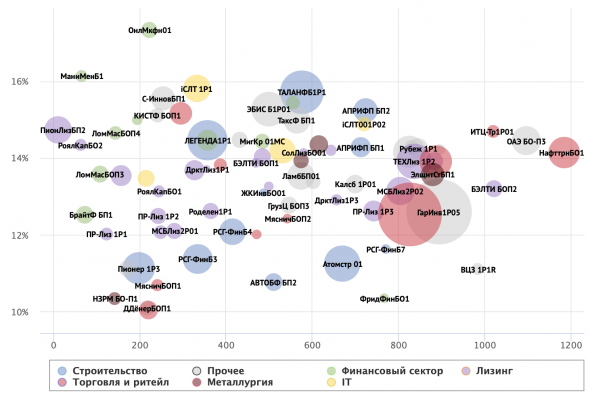

Подвели результаты торгов прошедшего месяца (традиционная инфографика за сентябрь доступна по ссылке), а ВДОграф продолжает следить за ежедневными итогами. В пятницу объем торгов по 77 выпускам составил практически 198 млн рублей, средневзвешенная доходность — 13,15% (47% всего объема пришлось на одну бумагу).

( Читать дальше )

- комментировать

- 234

- Комментарии ( 0 )

Коротко о главном на 04.10.2019

- 04 октября 2019, 09:14

- |

Готовность новых выпусков ВДО:

ВДОграф подвел итоги прошедшего дня в интерактивном графике, а мы традиционно добавили лидеров снижения и роста цена и рейтинги бумаг по доходности, объему торгов. Заметно снизился общий объем торгов — с 170 до 105 млн рублей по 77 выпускам. Средневзвешенная доходность составила 13,25%.

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- «Легенда» начинает размещение дополнительного выпуска серии 001Р-01;

- «Ультра» зарегистрировала выпуск биржевых облигаций на 70 млн рублей, ставка купона — 15% годовых;

- «ДиректЛизинг» утвердило парламенты выпуска облигаций серии 001Р-04 объемом 100 млн рублей;

- «Эбис» завершило размещение дебютного выпуска биржевых облигаций;

- Совет директоров «ЮАИЗ» одобрил несколько сделок по поручительству

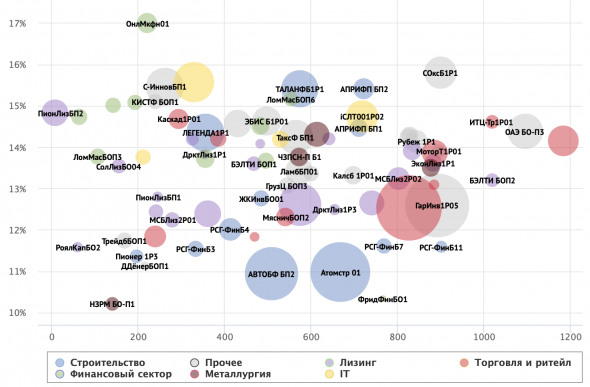

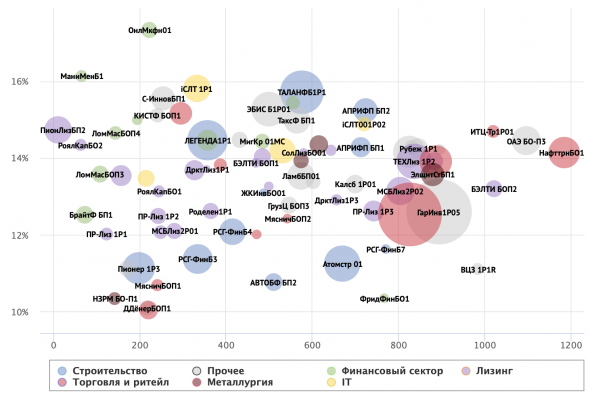

ВДОграф подвел итоги прошедшего дня в интерактивном графике, а мы традиционно добавили лидеров снижения и роста цена и рейтинги бумаг по доходности, объему торгов. Заметно снизился общий объем торгов — с 170 до 105 млн рублей по 77 выпускам. Средневзвешенная доходность составила 13,25%.

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Коротко о главном на 03.10.2019

- 03 октября 2019, 07:56

- |

Новые допвыпуски и старые дефолты в главных событиях дня:

ВДОграф пополнился еще двумя выпусками — «СуперОкс» и «Роделен», которые вчера начали размещение и уже торговались на вторичном рынке. Суммарный объем торгов по 78 выпускам составил 170,1 млн рублей, средневзвешенная доходность — 13,51%.

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- «Легенда» установила ориентир доразмещения — 100,5% от номинала, техническое размещение запланировано на 4 октября;

- «Соломенский лесозавод» допустило технических дефолт по 10-му купону;

- «Сибирский гостинец» заключил соглашение о новации с ПВО;

- «Трейдберри» заключило договор займа на 45 календарных дней, привлеченная сумма — 5 млн рублей;

- «Атомстройкомплекс-Строительство» сообщил сразу о нескольких сделках выдачи и получения займов

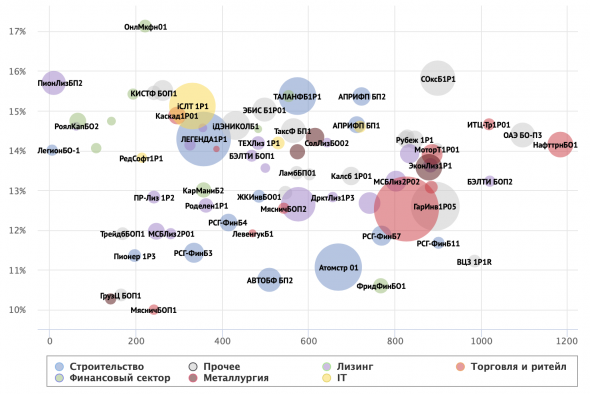

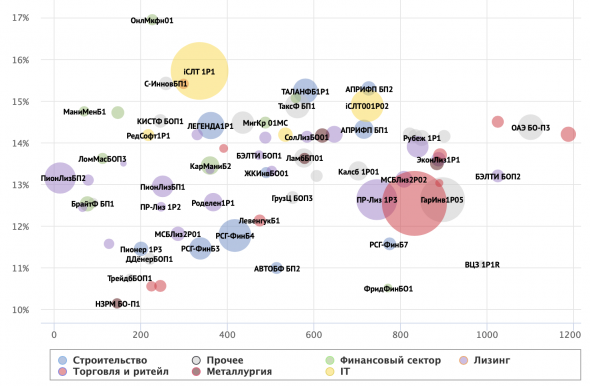

ВДОграф пополнился еще двумя выпусками — «СуперОкс» и «Роделен», которые вчера начали размещение и уже торговались на вторичном рынке. Суммарный объем торгов по 78 выпускам составил 170,1 млн рублей, средневзвешенная доходность — 13,51%.

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Коротко о главном на 02.10.2019

- 02 октября 2019, 10:34

- |

Крупные и существенные сделки эмитентов сформировали основные события рынка:

ВДОграф за 01.10.2019 пополнился двумя новыми бумагами — «ЭБИС» и «Атомстройкомплекс-Строительство». Суммарный объем торгов в первый день октября составил 117,8 млн рублей по 80 выпускам, средневзвешенная доходность — 13,46%.

( Читать дальше )

- Облигации «СуперОкс» и «Роделен» начинают торги на бирже сегодня;

- «Лесные технологии» сообщили о привлечении кредита в МСП банке на 60 млн рублей;

- «Атомстройкомплекс-Строительство» одобрил займ для дочерней компании на 226,31 млн рублей;

- «Ритейл Бел Финанс» подвел итоги размещения допвыпуска и уже предоставит займ «ЕВРОТОРГУ» на 5,12 млрд рублей;

- «Дальневосточное морское пароходство» завершило выкуп облигаций серии БО-01 и БО-02

ВДОграф за 01.10.2019 пополнился двумя новыми бумагами — «ЭБИС» и «Атомстройкомплекс-Строительство». Суммарный объем торгов в первый день октября составил 117,8 млн рублей по 80 выпускам, средневзвешенная доходность — 13,46%.

( Читать дальше )

Коротко о главном на 01.10.2019

- 01 октября 2019, 10:45

- |

Продолжают размещаться и готовиться новые выпуски ВДО:

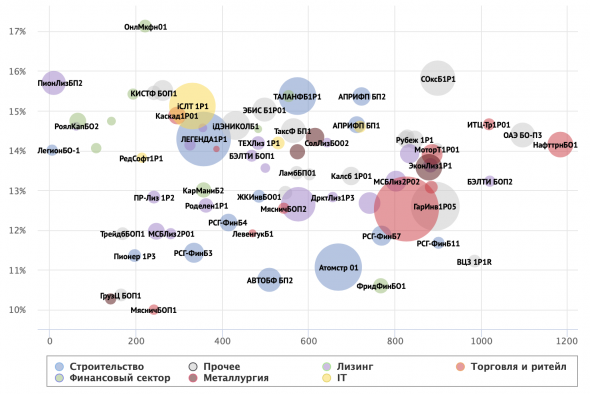

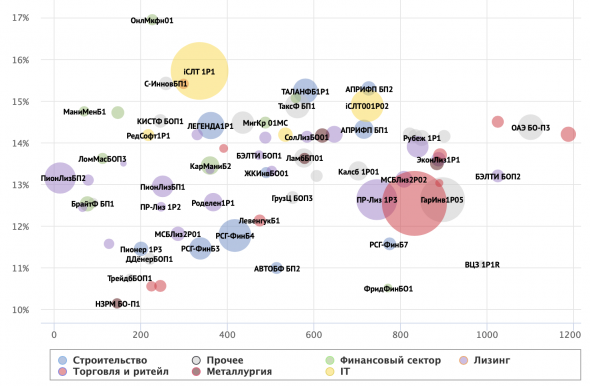

Последний сентябрьский ВДОграф уже подвел итоги торгов — суммарный объем торгов по 78 выпускам составил 119,4 млн руб., средневзвешенная доходность 13,48%

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- Сегодня начинают размещение дебютные выпуски «Атомстройкомплекс-Строительство» и «Эбис»;

- «Роделен» установил ставку купона по второму выпуску на уровне 12% годовых;

- «СуперОкс» тоже установил ставку — 15% на весь период обращения;

- «Ритейл Бел Финанс» за один день полностью разместили допвыпуск на 5 млрд рублей;

- «РОСНАНО» разместил дополнительные акции по закрытой подписке в пользу РФ;

- «Соллерс-Финанс» распределили прибыль за первое полугодие 2019

Последний сентябрьский ВДОграф уже подвел итоги торгов — суммарный объем торгов по 78 выпускам составил 119,4 млн руб., средневзвешенная доходность 13,48%

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Коротко о главном на 30.09.2019

- 30 сентября 2019, 10:12

- |

Переход в октябрь обозначился по-настоящему биржевым:

Пока и мы, и рынок, готовимся к новым выпускам, ВДОграф подводит итоги прошедших пятничных торгов. Новых размещений 27 сентября не было. ТОП-5 по объему торгов заняли больше 50% в дневном объеме. Суммарный объем по 76 выпускам составил 150,8 млн руб, средневзвешенная доходность 13,57%.

( Читать дальше )

- «Ритейл Бел Финанс» сегодня проведет размещение допвыпуска на 5 млрд рублей;

- «СуперОкс» зарегистрировал облигации на 200 млн рублей;

- «Эбис» начнут размещение первого биржевого выпуска 1 октября;

- 2 октября «Роделен» разместит выпуск серии 001Р-02, а «Держава-Платформа» проведет размещение допвыпуска;

- «ПР-Лизинг» сообщило о выкупе 46% выпуска серии 001Р-01 в рамках оферты;

- ПАО «ОР» поручилось за «Обувь России» перед владельцами облигаций

Пока и мы, и рынок, готовимся к новым выпускам, ВДОграф подводит итоги прошедших пятничных торгов. Новых размещений 27 сентября не было. ТОП-5 по объему торгов заняли больше 50% в дневном объеме. Суммарный объем по 76 выпускам составил 150,8 млн руб, средневзвешенная доходность 13,57%.

( Читать дальше )

Коротко о главном на 27.09.2019

- 27 сентября 2019, 10:46

- |

Новые эмиссии в рядах ВДО и несколько интересных сделок эмитентов:

( Читать дальше )

- «Эбис» зарегистрировал дебютный выпуск облигаций на 150 млн рублей, бумаги включены в Сектор роста;

- «Ультра» утвердила условия первого выпуска: объем эмиссии — 70 млн рублей, номинал — 10 тыс., ставка — 15%;

- ЛК «Роделен» зарегистрировала второй выпуск облигаций на 300 млн рублей, размещение запланировано на следующую неделю;

- «Ай-теко» разместил весь объем дебютного выпуска в 800 млн рублей за один день торгов и 10 сделок;

- «Офир» завершил размещение коммерческих облигаций, удовлетворено 99 заявок частных инвесторов;

- МФК «Кармани» сообщила о внесении безвозмездного вклада в имущество в размере 40 млн рублей;

- ГК «Самолет» получила кредит 3,8 млрд рублей с погашением через месяц;

- «АВТОБАН-Финанс» оформил заключил два договора процентного займа, привлек 5 млрд рублей;

- «АПРИ „Флаг Плэнинг“ заключило договор поручительства со Сбербанком;

- Общее собрание участников „ИНВЕСТТОРГСТРОЙ“ приняло решение расширить дополнительные виды экономической деятельности

( Читать дальше )

Коротко о главном на 26.09.2019

- 26 сентября 2019, 09:25

- |

Размещения и обновленные ставки эмитентов ВДО в повестке дня:

ВДОграф и рейтинги бумаг по итогам дня по ссылке.

В центре внимания завершивший размещение выпуска «Моторных технологий», первый выпуск «СофтЛайн Трейд» и лидер доходности «Онлайн Микрофинанс». Средневзвешенная доходность по итогам дня — 13,93%. Суммарный объем торгов по 75 выпускам составил 145,4 млн руб.

( Читать дальше )

- «Моторные технологии» полностью разместили первый выпуск облигаций, на семь крупнейших заявок пришлось 79,5% выпуска;

- «Офир» завершил размещение годового коммерческого выпуска;

- Выпуск на 1,5 млрд рублей «Обувь России» сегодня начинает торги на бирже;

- «Инвестторгстрой» обновил ставку пятого купона выпуска БО-01 в соотвествии с ключевой ставкой,

- «Брайт Финанс» также обновил ставку по выпуску БО-П01 на третий купонный период — 12% годовых

ВДОграф и рейтинги бумаг по итогам дня по ссылке.

В центре внимания завершивший размещение выпуска «Моторных технологий», первый выпуск «СофтЛайн Трейд» и лидер доходности «Онлайн Микрофинанс». Средневзвешенная доходность по итогам дня — 13,93%. Суммарный объем торгов по 75 выпускам составил 145,4 млн руб.

( Читать дальше )

Рынок рублевого долга

- 25 сентября 2019, 16:10

- |

Несмотря на снижение глобального аппетита к риску рублевые облигации демонстрируют оптимизм, первичные размещения проходят очень активно и с хорошим спросом, а ОФЗ консолидируются на достигнутых уровнях. Индекс RGBI (ценовой индекс государственных облигаций) по-прежнему находится вблизи исторических максимумов и готов к пробою наверх. Такой оптимизм инвесторов поддерживается ожиданиями дальнейшего снижения ключевой ставки, возможно еще одного снижения в этом году и прогнозами по снижению инфляции, так Минэкономразвития допускает дефляцию в сентябре, что приведет к замедлению годовой инфляции в РФ до уровня 3,9% уже к концу месяца. Такие тенденции на рынке рублевого долга способствуют сужению спредов между корпоративными облигациями 1-го эшелона и ОФЗ. Рекомендация покупать наиболее доходные длинные облигации 1-го эшелона по- прежнему актуальна.Сегодня возможен незначительный рост доходностей в ОФЗ — Минфин впервые с июня этого года объявил о проведении безлимитных аукционов, будут предложены 6-летние ОФЗ 26229 и 3-летние ОФЗ 24020 (с плавающей ставкой).

Подробнее

Подробнее

Коротко о главном на 25.09.2019

- 25 сентября 2019, 08:32

- |

Новые имена рынка, старые дефолты, готовящиеся размещения и еще несколько важных событий сформировали повестку дня:

( Читать дальше )

- Московская биржа зарегистрировала выпуск облигаций «Ай-теко», размещение запланировано на 26 сентября;

- «Обувь России» установила ставку купона на весь срок обращения, размещение выпуска пройдет 26 сентября;

- «Держава-Платформа» тоже 26 сентября проведет сбор заявок на допвыпуск облигаций серии БО-01Р-01;

- «Завод КриалЭнергоСтрой» (Завод КЭС) зарегистрировал программу облигаций до 2 млрд рублей;

- Дебютный выпуск облигаций «Моторных технологий» сегодня размещается на бирже;

- «СамараТрансНефть-Терминал» допустили очередной дефолт по выплате купона;

- ПАО «Инград» сообщил о заключенном договоре поручительства;

- «ЧТПЗ» выдало процентный займ на сумму более 24,76 млрд рублей подконтрольной организации;

- Арбитражный суд Кемеровской области принял заявление о признании банкротом ПАО «Южный Кузбасс»

Подробнее о ключевых событиях на boomin.ru

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал