Долговой рынок

Кто и сколько зарабатывает на пластике? Специальное расследование boomin.

- 27 декабря 2019, 10:56

- |

При подготовке материала мы воспользовались помощью наших коллег из компании ООО «БК», которая является одним из крупнейших производителей изделий из пластика для пищевой и строительной отраслей в Сибири.

Соусница, которая приходит к вам на стол вместе с заказом суши-сета, прошла до этого огромный путь: началось все с динозавров. Кроме шуток, нефть образовалась из остатков растительных и животных организмов в ходе многоступенчатого, длящегося миллионы лет процесса, в том числе заставшего динозавров.

Из жидких дистилляторов нефти (выход до 30%) или низших насыщенных углеводородов (выход до 50%) производят этилен, который выступает основным первичным сырьем при производстве пластмасс.

( Читать дальше )

- комментировать

- 301 | ★1

- Комментарии ( 1 )

Состояние ликвидности в США

- 21 декабря 2019, 10:55

- |

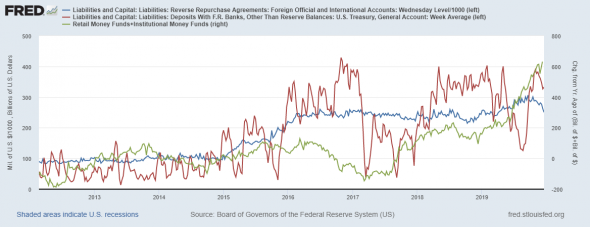

Фондовый рынок США продолжает свой рост и сегодня снова переписан исторический максимум. Тем временем ситуация с ликвидностью начинает улучшаться, на прошлой неделе мы констатировали, что проблема с ликвидностью есть и если не вмешаться, то будет беда. ФРС анонсировало вливание в объеме 500 млрд долларов до начала января. Это масштабно, с учетом того, что поглощение ликвидности со стороны Казначейства, нерезидентов и вложений в денежные фонды сокращается.

Первая картинка иллюстрирует ситуацию с поглощением ликвидности

Синяя линия — это РЕПО для нерезидентов. Мы видим, что наблюдается отток спроса на доллар со стороны нерезидентов, видимо вливание в 500 млрд долларов расценивается как избыточное. что может оказать давление на доллар.

Красная линия — счет Казначейства. Ситуация пока неоднозначная, но счет также просел, что указывает на расходы Госдепа, а значит деньги переходят на денежный рынок.

( Читать дальше )

Ноябрьские высокодоходные

- 12 декабря 2019, 08:31

- |

( Читать дальше )

Коротко о главном на 26.11.2019

- 26 ноября 2019, 08:50

- |

- «Трейд Менеджмент» утвердило параметры выпуска облигаций серии БО-П01 объемом 200 млн рублей, номинал — 10 тыс. рублей, срок обращения — 4 года;

- «МФК „Кармани“ с 27 ноября по 2 декабря проведет сбор заявок на размещение облигаций серии БО-001-3 объемом 250 млн рублей;

- »Обувьрус" сообщило о внесении изменений в решение о выпуске — осуществлена замена эмитента в связи с реорганизацией;

- АКРА присвоило «ГК „Пионер“ кредитный ретйинг на уровне BBB+(RU) со стабильным прогнозом

Подробнее о ключевых событиях дня на Boomin.ru

25 ноября стартовало размещение ИС Петролеум-БО-П01, купонная ставка — 14% годовых. Объем вторичных торгов в первый день составил 16,4 млн руб, цена закрытия 100,1% при доходности 14,89%. Итоги торгов по 84 выпсукам уже подвел ВДОграф

( Читать дальше )

Коротко о главном на 25.11.2019

- 25 ноября 2019, 08:17

- |

- «Кармани» зарегистрировал трехлетний выпуск коммерческих облигаций серии БО-001-3 объемом 250 млн рублей;

- Московская биржа зарегистрировала программу облигаций ООО «Трейд менеджмент» объемом до 2 млрд рублей;

- «Левенгук» 27 ноября начнет размещение коммерческих облигаций сроком обращения 1 год, ставка — 17% годовых;

- «Быстроденьги» 26 ноября проведет сбор заявок на дебютный выпуск объемом 400 млн рублей;

- АО им. Т.Г.Шевченко полностью разместило выпуск объемом 500 млн рублей, размещение началось 24 октября

22 ноября стартовало размещение десятого выпуска коммерческий облигаций «Ломбард Мастер» по ставке купона 16% годовых. Облигации размещаются сроком на два года в объеме 50 млн рублей. ВДОграф подсчитал суммарный объем торгов по 86 выпускам и средневзвешенная доходность по итогам прошедшей пятницы

( Читать дальше )

Коротко о главном на 22.11.2019

- 22 ноября 2019, 06:40

- |

- МФК «Быстроденьги» проводит сбор заявок на дебютный выпуск объемом 400 млн рублей;

- «СофтЛайн Трейд» сообщил о заключении кредитного соглашения со Сбербанком, сумма взаимосвязанных сделок с банком составляет 21,5% от стоимости активов эмитента;

- «Атомстройкомплекс-Строительство» выступил поручителем по обязательствам дочернего застройщика на сумму более 650 млн рублей

Итоги вчерашнего дня в интерактивном графике доходностей и объемов торгов подвел ВДОграф. Суммарный объем торгов по 82 выпускам составил 134,5 млн рублей, средневзвешенная доходность — 13,39%.

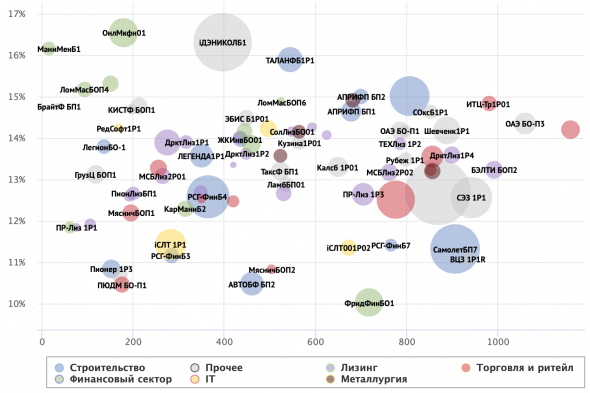

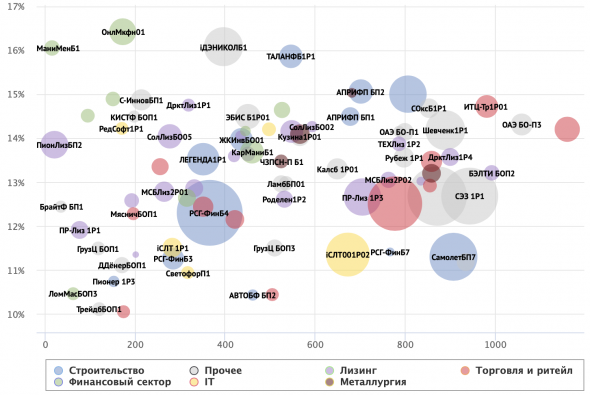

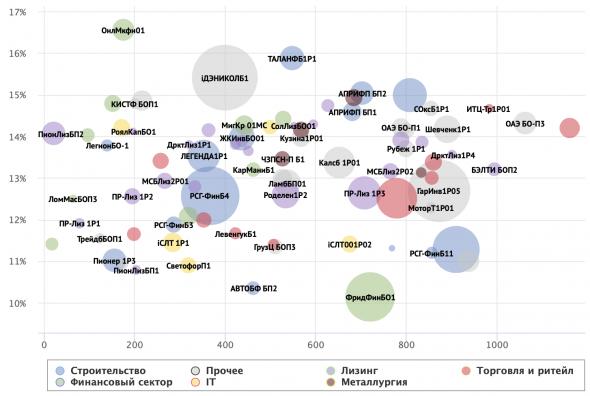

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Коротко о главном на 21.11.2019

- 21 ноября 2019, 08:07

- |

- «ИС Петролеум» планирует 25 ноября начать размещение дебютного выпуска объемом 300 млн рублей, ставка ежеквартального купона — 14% годовых;

- «Ломбард Мастер» завершил сбор заявок на выпуск коммерческих облигаций, техническое размещение запланировано но 22 ноября;

- Московская биржа включила в сектор компаний повышенного инвестиционного риска семь бумаг;

- Облигации серии 01 «ФинИнвест» были исключены из котировального списка Московской биржи;

- «СЭЗ имени Серго Орджоникидзе» принял решение увеличить уставный капитал пуетм увеличения номинальной стоимости акций

20 ноября новых размещений не было. Второй выпуск ТД «Мясничий» и первый выпуск «ЭкономЛизинг» попали в лидеры роста цены по итогам дня ВДОграфа

( Читать дальше )

Коротко о главном на 20.11.2019

- 20 ноября 2019, 06:41

- |

- «ИС Петролеум», входящий в «Голдман Групп» зарегистрировал выпуск облигаций объемом 300 млн рублей;

- «Ломбард Мастер» зарегистрировал выпуск коммерческих облигаций серии КО-П01 объемом 50 млн;

- «СЭЗ имени Серго Орджоникидзе» за первый день торгов разметил весь объем выпуска;

- Облигации «Самаратранснефть-Терминал-терминал» включены в сектор компаний повышенного инвестиционного риска

Дебютный выпуск СЭЗ Орджоникидзе-001Р-01 за первый день не только разместился в первый день, но и вошел в ТОП-5 по объему торгов за день. Итоги и рейтинги — в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Коротко о главном на 19.11.2019

- 19 ноября 2019, 07:39

- |

- «Силовые машины» приняло решение погасить выпуски серии БО-05 и БО-06 общим объемом 10 млрд рублей;

- «СЭЗ имени Серго Орджоникидзе» сегодня начинает размещение выпуска объемом 300 млн рублей;

- Тюменская инвестиционная-строительная компания группы «ЭНКО» зарегистрировала программу облигация объемом до 2 млрд рублей;

- МФК «Быстроденьги» сообщило об установлении порядка частичного погашения по дебютному выпуску;

- «ПР-Лизинг» приняло решение не раскрыввать условия одобряемых крупных сделок до момента их совершения

Традиционная интерактивная карта объема и доходности высокодоходных облигаций с итогами в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Коротко о главном на 18.11.2019

- 18 ноября 2019, 07:12

- |

- МФК «Кармани» утвердило параметры выпуска серии БО-001-03, объем снижен с 400 млн рублей до 250 млн;

- Московская биржа включила в Сектор роста выпуски «СЭЗ им. Серго Орджоникидзе» и «Обуви России»;

- Банк «Центр-Инвест» завершил размещение «зеленых» бондов;

- МФК «Быстроденьги» сообщило о появлении дочерней кипрской компании;

- «Сибирский гостинец» увеличит уставный капитал через допэмиссию акций;

- «Держава-платформа» привлекла займ в размере 22,33% от активов компании

Выпуски «СофЛайн Трейд» серии 001Р-02 и «РСГ-Финанс» серии БО-04 все еще торгуются ниже номинала и попадают в ТОП-5 по росту цены ВДОграфа

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал