Дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Силуанов: Газпром заплатит 50% дивидендов по МСФО за этот год

- 30 сентября 2016, 14:39

- |

дивидендов по МСФО за этот год" title="Силуанов: Газпром заплатит 50% дивидендов по МСФО за этот год" />

дивидендов по МСФО за этот год" title="Силуанов: Газпром заплатит 50% дивидендов по МСФО за этот год" />Россети на этой новости взлетели, кстати. Уже проецируют на все компании.

- комментировать

- ★1

- Комментарии ( 5 )

ВСМПО-АВИСМА - ВОСА одобрило дивиденды за 1 п/г в размере 816 руб/ао

- 26 сентября 2016, 18:12

- |

Закрытие реестра под дивиденды — 3 октября

(Решение)

Минфин внес в правительство предложение о бессрочной норме для дивидендов в 50%

- 26 сентября 2016, 17:55

- |

Сейчас это распоряжение находится на рассмотрении в правительстве.

(Прайм)

Все госкомпании должны платить дивиденды 50% прибыли, считает Силуанов

- 23 сентября 2016, 18:05

- |

Все госкомпании должны платить дивиденды 50% прибыли, для финансирования инвестиционных проектов им нужно привлекать кредитные средства, заявил министр финансов Антон Силуанов на Московском финансовом форуме.

«Мы больше должны получить доходов от наших активов, в первую очередь от госкомпаний, от компаний с госучастием. Мы считаем, что в нынешних условиях вполне оправдано, что все компании должны заплатить государству дивиденды, размер дивидендов должен быть 50%», — сказал он.

Комментируя тот факт, что от такого объема дивидендов могут пострадать инвестиционные программы компаний, министр отметил: «Значит надо повышать эффективность этих программ, нужно делать программы такие, чтобы можно было привлекать кредитные ресурсы, вкладывать их в проекты, которые окупались бы при ставках, которые сегодня есть. Ставки при балансировке бюджета будут сокращаться».

Источник www.e-disclosure.ru/vse-novosti/novost/3017

Г-н Мантуров тихо курит в сторонке со своим предложением.

NRF. Инвестиция с 12% дивидендной доходностью в $

- 23 сентября 2016, 16:38

- |

1 DAY

1 DAYДивы компания платит стабильно – не переставала она это делать и во время кризиса. Фин резы у компании могут показаться спорными, но тем не менее выручка растет, убыток начал сокращаться.

( Читать дальше )

Госкомпании - Минфин рассчитывает на промежуточные дивиденды от них. В том числе, и от ВТБ

- 23 сентября 2016, 15:02

- |

Что касается промежуточных дивидендов, то да, было принято соответствующее законодательство, которое разрешает это делать, знаю, что сейчас подготовлены необходимые директивы для этого, и мы планируем привлечение промежуточных дивидендов от ряда банков, в том числе ВТБ… До конца года рассчитываем на такие источникиНасчет размера дивидендов — как уже принято:

мы планируем привлекать дивиденды в размере 50 процентов от прибыли, рассчитываемой по МСФО или РСБУ в зависимости от того, где эта цифра будет больше, то есть тот же самый порядок, который был принят в текущем году

Наиболее очевидная торговая идея на краткосрок

- 20 сентября 2016, 16:00

- |

Если вы думаете, что рынок слишком высоко, чтобы расти — то вы просто не туда смотрите. Надо смотреть не на индекс ММВБ, а на индекс РТС, который отражает реальное положение дел.

Что будет с рынком, не столь важно. Важно, что снята перекупленность и можно подбирать отдельные бумаги — они уже вряд ли будут сильно ниже. В такой ситуации. когда потецниал коррекции не исчерпан до конца, интересно брать не просто дешевые бумаги. а бумаги с идеями.

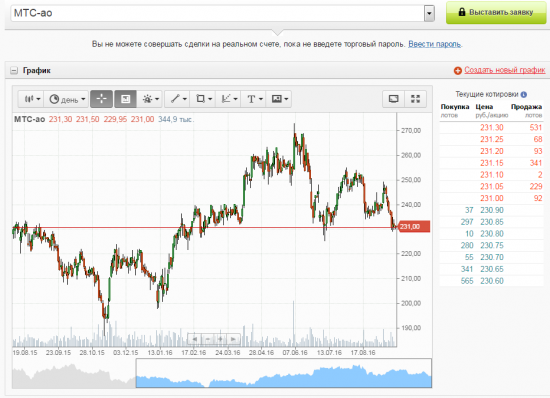

наиболее очевидная идея — покупка акций МТС.

( Читать дальше )

13 принципов моего инвестирования. Цель - получение пассивного дохода

- 11 сентября 2016, 15:40

- |

Всем доброго времени суток!

Появилось время написать пост о принципах моего инвестирования. Для себя в первую очередь, чтобы не нарушать правила в дальнейшем, а возможно, кто-то также захочет присоединиться.

Смарт-лаб был выбран как площадка, где будет размещаться история всех действий, которые происходят с портфелем, т.к. это крупнейший трейдинговый ресурс в РФ.

Почему я начал инвестировать?

Пришло время подумать о том, чтобы создать пассивный доход в своей жизни. На государство в плане дойстойной пенсии к сожалению, не приходится надеяться, т.ч. начну сам и заранее. Держать деньги в банках стало опасно (ЦБ постоянно отбирает лицензии). Конечно, акции можно украсть из депозитария, но это уже уголовщина. К тому же депозит (если мы снимаем %, а тело оставляем) не растет со временем. Инфляция все сожрет. Курсовой рост стоимости акций никто не отменял. Можно снимать % в виде дивидендов, но если акция будет расти, то тело по сути не будет пожирать инфляция. Условно, если сегодня дивиденд 5% в год, через 10 лет акция выросла в 10 раз, а дивиденд сохранился, то это фактически уже 50% на начальную сумму. С банками и облигациями я такого не видел.

Какие у меня цели?

Главная цель одна – создать свой капитал. Для начала я буду формировать портфели из голубых фишек РФ. Раз в неделю буду покупать новые бумаги, откладывая определенную часть денег от основной работы. Дивиденды будут реинвестироваться. По мере своего развития в плане инвестиций, вполне допускаю, что подход будет меняться, но пока он будет таким.

На что я обращаю внимание?

Учет портфеля я веду в рублях. Кто-то скажет, что рубли — это не валюта и т.д. Может быть и так, но на $ в магазинах нашей родины мы ничего не купим. Да и деньги по сути находятся уже в активах, а не в валюте. Инфляция и т.д. на первичном этапе меня не сильно интересует – главное понимание, как растет ОПД (ожидаемый пассивный доход). Второе на что я смотрю – общая сумма инвестированных средств. Третье – текущая оценка портфеля (результат). Все графики (три) представлены в моем профиле и будут туда записываться.

Почему я не стал спекулировать, а ушел сразу в инвестиции?

Статистика – это раз. Как я понял 90% (или сколько?) теряют свои вложенные средства. Не думаю, что я умнее других. Нет времени уделять рынку целый день. В технический анализ и чудо я не верю в силу своего ума (или наоборот природной тупости))). К тому же, я верю, что после всего дерьма, которое произошло с нашей страной (а может еще и произойдёт) все будет ок. Как показывает практика, в любом времени истории есть свои вестники апокалипсиса (демуры, жувковские и т.д.) но мир по-прежнему существует. Да и если вдруг они окажутся правыми, думаю, уже будет все равно. Настанет каменный век. В общем предпочитаю в своей жизни ставить на более вероятные сценарии, а это развитие человечества, нежели его деградация.

Будут только акции или что-то еще? Почему рынок РФ?

Как я сказал – пока только акции и только наиболее надежные. ETF ПИФ-ы и т.д. я покупать я не буду. Не хочу платить управляющим. По той же причине выбрал брокера без минимума за сделку и аб платы в месяц. Отказался от всего, что несет в себе расходы. Покупаю только лимитными ордерами – не хочу платить спред. Маржу разумеется не использую. По мере накопления знаний вполне допускаю, что мой подход и кол-во рынков изменятся.

Шадрин?

Мне уже дали совет не поступать как Шадрин (не покупать неликвидную одну бумагу). Нет, я не Шадрин, я другой. Хотя к Александру отношусь вполне нормально. У него свой путь, у меня свой. К спекулянтам в отличии от него также отношусь нормально. Просто это не мое.

Политика. Либераст или валенок?

Терпеть не могу обоих. И тех кто орет, даешь нефть по 10 и $ по 200 (интересно, эти идиоты понимают, что им кушать будет нечего) так и тех, кто видит везде врагов, а сам только воду жрать может. Патриотизм в современном мире определяется национальностью капитала. Обе группы вместо вложений и развития собственный страны ее разворовывают. Под разными лозунгами. Когда появится сила, которая будет инвестировать сюда — вот она и будет истинной элитой.

Подведение итогов.

Буду подводить их раз в неделю. Публиковать, что купил, какой сейчас ОПД, как он вырос, какие результаты портфеля и т.д. Учиться.

И на текущий момент набросал для себя методичку, которой собираюсь следовать, правила, так сказать. Взгляд новичка. Разумеется, они могут меняться. Всех благ!

1) Покупать только в cash. Не использовать плечо. Плечо платное, а значит снижает эффективность вложений и повышает риски в долгосрочной перспективе.

2) Работать только от покупки. Не short-ить. Short потенциально несет неограниченный риск, а также снижает эффективность вложений, т.к. займ бумаг не бесплатный. Не переплачивай.

3) Покупать только лимитными ордерами. Покупка по рынку – уплата спреда, а значит дополнительных издержек. Не переплачивай, в 99% случаев, цена коснется твоего ордера. Ты ведь не гений, чтобы угадывать “дно” с точностью до цента.

4) Регулярно инвестировать. Со временем магия математики за счет средней цены сделает свое дело. Это намного оправданнее чем пытаться угадать разворот с помощью так называемого технического анализа в долгосрочной перспективе. Помнить – 90% спекулянтов теряют деньги. Инвесторы живут намного дольше.

5) Лучший момент выхода из позиции и продажи бумаг – никогда. Любая продажа – это дополнительные комиссионные брокеры и уплата налогов. Лучше иметь портфель, приносящий дивиденды каждый год и реинвестировать их для получения еще большей прибыли.

6) Диверсификация – обязательна. Одна бумага не должна превышать 5% от общего портфеля. Да, такая тактика снизит общую доходность, но и риски. Лучше уступить доходность, чем потерять капитал ставя все на одну фишку.

7) Только надежные инструменты. Прежде чем купить компанию – изучи ее. Покупай только проверенные компании. Тоже самое касается и заемщиков при вложении в облигации. Да, иногда и надежные эмитенты становятся банкротами, но это случается намного реже чем с новичками.

8) Покупай на падении. Тем более покупай на панике. Если завтра конец света – тебе будет уже все равно, если нет – ты заработаешь. За 2000 лет все, кто ставил на крах мира – проиграли. Нужно это учитывать.

9) Никогда не бери кредитов. За них нужно платить. Это отрицательное ожидание и расходы. Лучше давай сам, но под твердые залоги. Брать кредит можно лишь в одном случае – если он бесплатный и сумма небольшая, знаешь, что вернешь ее, а свои деньги лучше вложить в это время под процент.

10) Не покупай ETF, ПИФ-ы, структурные продукты, услуги ДУ и т.д. Во всех этих продуктах заложен интерес продавца. Даже 1% в год, это не менее 40% за 30 лет. Ты готов отдать 40% своего капитала? Управляй своими деньгами сам. Исключением могут быть ли ETF, которые берут наименьшую плату за управление, при условии, что ты не можешь купить себе такой же портфель целиком. Но и от них нужно стремиться избавиться как можно быстрее и самому иметь возможность покупать такие портфели за собственные средства.

11) Выбирай надежного брокера. Из надежного – экономичного. Смотри не на масштаб брокера, а на модель его бизнеса и на цены. Нет смысла переплачивать за имя. Сведи издержки к минимуму. Если ПО платное – откажись. Делай сделки по телефону. Если берут минимальную плату – откажись, поищи другого. Не плати! Максимально расходы могут быть не более 0,1% от активов в год на брокера.

12) С каждого дохода откладывай не менее 10% и инвестируй их. В идеале нужно откладывать не менее 50% от доходов и инвестировать. Всегда можно научиться экономить на ненужных мелочах сегодня, а магия сложного процента завтра превратит небольшие суммы сегодня в миллионы.

13) Инвестирование и накопление – это скучно. Очень. Если тебе стало весело, значит ты делаешь, что-то не то. Оглянись.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал