Далио

Трейдинг — дело старых?

- 22 августа 2022, 10:57

- |

Как видно, произошёл перелом тренд бычьего и начался медвежий тренд. После перелома я вошёл в шорт(точка 1.). Цена сразу пошла в мою сторону, но потом я закрыл позицию, потому что был неуверен, страх одолел или я подумал, что движению конец.

Далее я начал чудить входить туда, сюда, в лонг, в шорт и так всё движение. Движение, которые шло вниз, продолжало начавшийся медвежий тренд.

На этой чехарде сделок я подслил какую-то часть депозита. А теперь взгляните на точку 3. — Как видно, цена после точки 1. тупо падала, падала и падала.

То есть мне нужно было всего-лишь навсего следовать старой прописной истине — давать прибыли течь. Если бы я проделал это, то заработал бы прибыль в соотношении 1:6(risk:reward). Что более, чем приятно и правильно. Но я этого не сделал и теперь кусаю локти. Печально.

Теперь давайте попробуем подумать, почему же так происходит? Почему я упускаю прибыль? Всё дело в наших эмоций: страхе, жадности, неуверенности. Это тоже прописная истина, вы все об этом читали наверняка в статьях, книгах, видели в роликах. Но тем не менее, человек продолжает наступать на одни и те же грабли.

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Почему обычный трейдер бесконечно далёк от гуру трейдинга?

- 18 августа 2022, 14:05

- |

Удивительно, да? Сорос, Далио, Ливермор и прочие гранды трейдинга и инвестиций не тратили годы на обучение трейдингу и прибыльной торговле. Они сразу всосались в это дело и начали рубить капусту.

Насколько они стоят выше всех нас и многих трейдеров в мире.

Заработать на рынке - реально!

- 12 июля 2022, 15:24

- |

Конечно, на кухонном форексе ты не заработаешь миллиарды, но это первый шаг лишь — несколько тысяч долларов можно заработать стартового капитала для того, чтобы уже продолжить на бирже.

Миллиардер Рей Далио оценил вероятность гражданской войны в США

- 29 ноября 2021, 21:03

- |

👉 Основатель крупнейшего в мире хедж-фонда Bridgewater Associates считает, что крупный внутренний конфликт в США может начаться с 30% вероятностью в течение 5 лет. Причина: рост госдолга и разрыв в благосостоянии.

👉 В интервью для Forbes Далио также отметил, что возможен и международный военный конфликт с участием штатов. Возможности Китая могут поставить под сомнение гегемонию США на мировой арене

www.forbes.ru/milliardery/447799-rej-dalio-ocenil-veroatnost-grazdanskoj-vojny-v-ssa

Основные тезисы книги "Большие долговые кризисы" - Рэй Далио

- 08 октября 2021, 18:10

- |

Закончил читать интересную книгу про Global macro от Рея Далио — по традиции выписываю основные интересные моменты в виде тезисов.

Вообще интересно, как Рей Далио в последнее время делится всеми своими 30 летними наработками условно бесплатно. Очень качественный материал.

Про долговые кризисы и оптимальное управление ДКП.

Часть 1. Архетип большого кредитного цикла

👉 Деньги используются как средство обмена и как средство сбережения.

👉 Когда кредит получить легко — происходит экономический рост. Когда кредит получить трудно — случается рецессия. Доступность кредита регулируется ЦБ.

👉 Недостаток кредита / роста долга может привести даже к более серьёзным экономическим проблемам чем избыток: есть риск упущенных возможностей.

👉 Когда все настолько хорошо, что лучше уже быть не может, но все уверены, что будет ещё лучше — вот тогда то экономика и достигает своего пика.

( Читать дальше )

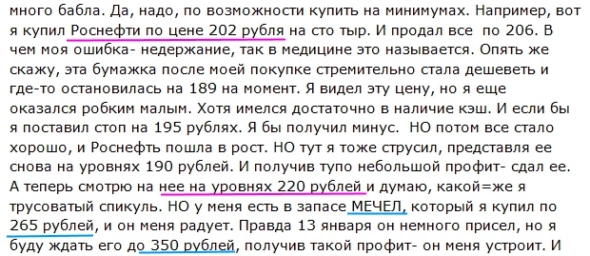

Копался в залежах, нашел интересные цены

- 04 сентября 2021, 13:41

- |

Выжимка ниже:

В январе 2012:

Роснефть торговалась по 206р.

Мечел торговался по 265р.

В сентябре 2021:

Роснефть торгуется по 555р.

Мечел торгуется по 227р (совсем недавно был и по 253р).

Округляем, дифференцируем, извлекаем декартово произведение:

( Читать дальше )

Рэй Далио про Китай

- 03 августа 2021, 16:28

- |

Увидел тут пост Рэя Далио про Китай на линкедине, думаю вольный перевод может быть интересен акционерам китайских компаний, особенно всяких TALов. В комментах отписалось много представителей КНР (в т.ч. профессора разных институтов) — так же в конце перевел один интересный комментарий.

«Понимание недавних шагов Китая на рынках капитала (Рэй Далио)

Недавние шаги китайской политики, связанные с:

1) листингом DiDi и контролем над использованием данных;

2) преобразованием китайских образовательных компаний в некоммерческие организации;

Вызвали много сомнений в отношении капитализма и рынков капитала в Китае, поэтому я хотел бы помочь прояснить, что там происходит.

С тех пор, как я приехал в Китай 36 лет назад, я обнаружил, что большинство западных людей, которые не имеют прямого контакта с политиками, как правило, не верят, что Коммунистическая партия Китая (КПК) использует рынки капитала для содействия развития экономики страны. Тенденция за последние 40 лет была настолько сильной в направлении развития рыночной экономики, что множество предпринимателей стали очень богатыми. В результате КПК упустила из виду то, что происходит в Китае, и, вероятно, будет продолжать упускать.

Недавно политики дали понять DiDi, что, возможно, не стоит делать листинг в США, пока не решена проблема конфиденциальности данных. В случае образовательных репетиторских компаний КПК хочет уменьшить образовательное неравенство и финансовое бремя для тех, кто отчаянно хочет, чтобы их дети имели эти услуги, но не могут себе их позволить, сделав их широко доступными. Они считают, что эти вещи лучше для страны, даже если акционерам это не нравится.

Я помню ряд подобных неправильных толкований. Например, я помню, как лопнул пузырь китайских розничных инвесторов, что привело к покупке акций государством, а затем правительство пыталось некоторое время манипулировать рынком. Кроме того, я помню падение китайской валюты в 2015-16 годах в результате расширения диапазона НБК и то, как это привело к тому, что многие инвесторы указали на эти события как на свидетельство того, что политики отворачиваются от развивающихся рынков капитала. Некоторые скептически настроенные инвесторы рассматривали эти шаги как неуместные антирыночные интервенции, хотя эти же шаги происходили много раз на многих капиталистических рынках и даже несмотря на то, что фискальные и денежно-кредитные интервенции в США и других развитых рынках затмевают вмешательство китайского правительства на своих рынках. Благодаря этому все китайские политики успешно справились с последствиями и преследовали свои цели; т.е. направление их действий никогда не менялось.

Это была поддержка быстрого и устойчивого развития рынков капитала, предпринимательства и открытости для инвестиций для иностранных инвесторов. Поэтому я призываю вас смотреть на тенденции, а не чрезмерно сосредотачиваться на колебаниях фондового рынка.

Чтобы понять, что происходит, вам нужно понять, что Китай является системой с госкапитализмом, что означает, что государство управляет капитализмом, чтобы служить интересам большинства людей, и что политики не позволят богатым людям, стоять на пути того, что, по их мнению, лучше для большинства людей страны. Скорее, те, кто находится на рынках капитала должны понимать свое место в системе, иначе они будут страдать от последствий своих ошибок. Например, им не нужно путать свое богатство с властью.

Вы также должны понимать, что в этой быстро развивающейся среде рынков капитала китайские регуляторы выясняют соответствующие правила, поэтому, когда они быстро меняются, это вызывает такого рода путаницу, которая может быть неправильно истолкована как антикапиталистические шаги.

Также нужно понимать, что изменение глобальной геополитической среды приводит к некоторым изменениям. Вы можете видеть, что это отражено в политических изменениях правительства США, таких как:

а) изменение политики в отношении листинга китайских компаний в США;

б) угрозы запретить американским пенсионным фондам инвестировать в Китай.

Предположим, что такие вещи произойдут в будущем, учитывайте это в своих инвестициях. Но не стоит неправильно интерпретировать эти искажения как изменения в тенденциях и не ожидайте, что этот китайский государственный капитализм будет точно таким же, как западный капитализм.

Единственное, я думаю, что это прискорбно, что китайские политики не сообщают публично о причинах своих шагов более четко.

Что касается инвестиций, то, на мой взгляд, американская и китайская системы и рынки имеют возможности и риски и, скорее всего, будут конкурировать друг с другом и диверсифицировать друг друга. Следовательно, их обоих следует рассматривать как важные части своего портфеля. Я призываю вас не интерпретировать такого рода шаги как разворот тенденций, которые существовали в течение последних нескольких десятилетий, и позволить этому отпугнуть вас.

Комментариq Ии Ван к посту Рея Далио:

»Многие иностранные инвесторы, а также часть отечественных, не до конца осознали, что действия Китая определенно не направлены против рыночной экономики / рынков капитала. Вместо этого они согласуются с очень базовой национальной политикой, которая является основой долгосрочного стабильного развития Китая. Кроме того, оглядываясь на последние годы, реформа в сфере недвижимости и финансовой системы уже показала твердую решимость правительства отстаивать интересы людей. Тем не менее, я понимаю, что многие иностранные инвесторы чувствуют разочарование и замешательство прямо сейчас, и некоторым из них может потребоваться некоторое время, чтобы восстановить свою веру в рынки капитала Китая из-за культурных и идеологических различий".

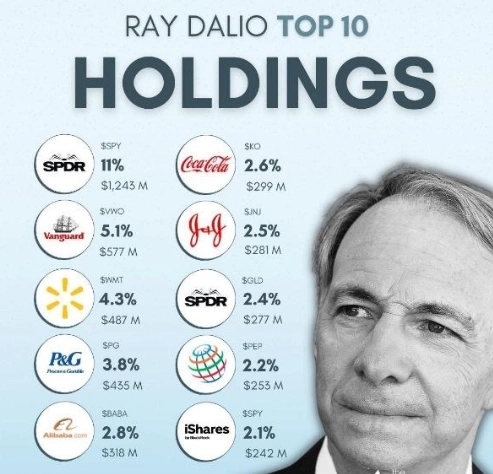

Естественно этому товарищу с принципами не верим, смотрим состав акций его хедж фонда Bridgewater:

Нас интересуют китайские компании (крупные позы):

— Alibaba 2.8%, 318 млн баксов;

— IShares MSCI EM 2.13%, 240 млн баксов (индекс развивающихся рынков, косвенный Китай);

- Ishares China Large-Cap Etf 1.55%, 155 млн баксов;

— Pinduoduo 1.31%, 150 млн баксов;

- iShares MSCI China ETF 1.28%, 146 млн баксов;

— JD.com 0.92%, 100 млн баксов

— Baidu 0.7%, 78 млн баксов

и еще куча позиций в китайских компаниях до 60 млн баксов. Итого китайских компаний в хеджфонде Рея Далио- больше 1 млрд долларов (и почти 10% от СЧА).

Выводы каждый делает сам.

Порядок в голове - порядок в жизни

- 18 февраля 2021, 12:06

- |

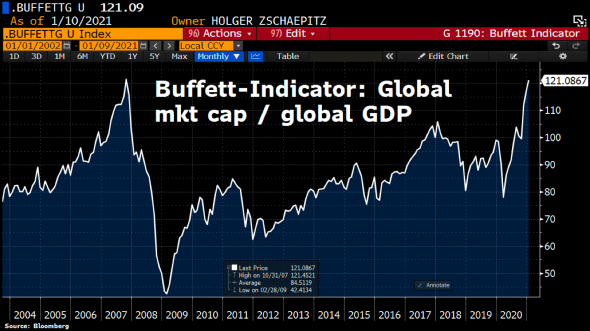

Бесполезный индикатор Баффета

- 14 февраля 2021, 10:03

- |

Часто упоминают о текущих высоких значениях Индикатора Баффета (см. рис.). Это соотношение Капитализации рынка к ВВП. Индикатор во многом схож с мультипликатором P/S (соотношение Капитализации рынка к Выручке компаний), который показывает сколько готовы платить инвесторы за 1 единицу выручки. Схожая идея и у мультипликаторов P/E, EV/EBITDA и др.

Аналитическая/прогностическая ценность этих индикаторов всегда была низкой, а в наши дни особенно.

При беспрецедентно низких процентных ставках требования инвесторов к доходности акций снижаются. Логично, что, когда государственные облигации приносят 5%, желаемая доходность по акциям может быть 15%. Но когда деньги стоят крайне дешево, и безрисковые инструменты приносят 1-2%, инвесторов может устроить доходность по акциям 6-10% — и они будут не против покупать их по более высоким ценам, снижая свою будущую доходность и задирая значения мультипликаторов вверх.

( Читать дальше )

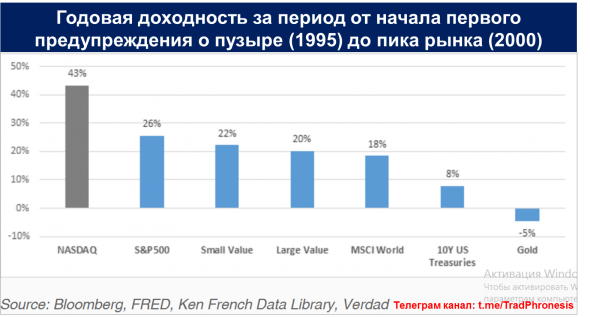

Гуру и пузыри. Уроки истории 1999-2000 гг.

- 23 января 2021, 21:50

- |

В 1995 г. индекс S&P 500 взлетел на 38%. Резкий рост последовал за четырьмя годами стабильного повышения рынка. В этот год известные всем Рэй Далио (Bridgewater Associates) и Питер Линч (Fidelity Magellan Fund) сократили риски и начали предупреждать инвесторов о пузыре.

Затем с S&P 500 случилось это: 1996 +23%; 1997 +33%; 1998 +28%; 1999 +21%. За тот же период NASDAQ показывал в среднем около 40% годовых.

Джордж Сорос в 1997 г. открыл короткую позицию по акциям технологического сектора и потерял на ней 700 млн. долл. Его фонд Quantum пережил худший за всю историю год. Шон Паттисон, представитель группы фонда Сороса, сказал: «Мы слишком рано объявили о лопнувшем интернет-пузыре.»

В 1999 году Баффету пришлось оправдываться на CNN за отсутствие в его портфеле AOL и Yahoo!.. Он говорил, что “не может предугадать, как будут выглядеть технологические компании через 10 лет. Или кто станет лидерами рынка.”

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал