ДКП

2 сентября в 15:00 состоится пресс-конференция по проекту Основных направлений единой государственной ДКП на 2026-2028гг — Банк России

- 27 августа 2025, 16:19

- |

2 сентября в 15:00 состоится пресс-конференция по проекту Основных направлений единой государственной денежно-кредитной политики на 2026 – 2028 годы

В мероприятии примет участие заместитель Председателя Банка России Алексей Заботкин.

Пресс-конференция пройдет в пресс-центре Банка России. Трансляция выступления будет доступна на нашем сайте и в Telegram-канале.

cbr.ru/press/event/?id=26881

- комментировать

- 219

- Комментарии ( 0 )

Оставить нельзя повышать?

- 25 августа 2025, 12:11

- |

Изучал на выходных документ КРЕДИТ ЭКОНОМИКЕ И ДЕНЕЖНАЯ МАССА. И вызвал он у меня вопросы. Но самый главный — вопрос по ставке.

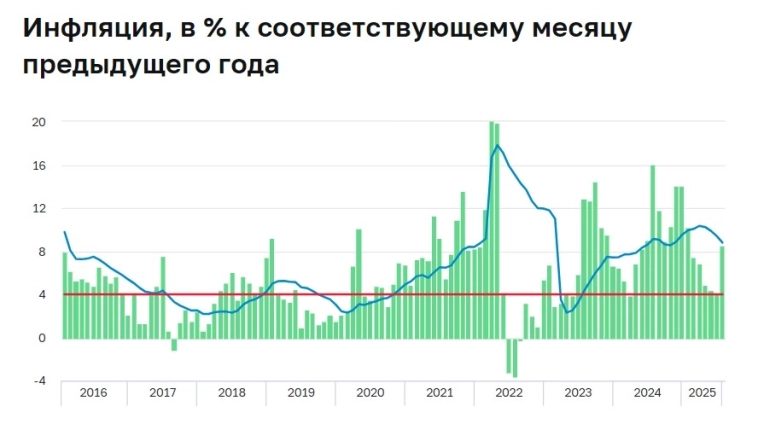

Если коротко, то мы имеем вот что: несмотря на жесткие условия ДКП, рост кредитования организаций — 1,6% в июле (около 1,7 трлн руб.) и годовой темп прироста кредита экономике замедлился до 10,1%. В то же время инфляция составляет около 4%.

Основные моменты

⚡️Требования банков к организациям растут, обеспечивая рост кредитования на 1,7 трлн руб. в месяц.

⚡️Кредиты населению сокращаются, и это оказывает отрицательное влияние на денежную массу впервые с 2016 года.

⚡️ Общий рост широкой денежной массы М2Х — около 0,8% в месяц ( = годовой рост 12,7%).

⚡️И вот самое интересное — не говорит ли рост кредитования корпоратов при инфляции 4% о мягких условиях ДКП, тогда как все эксперты рассуждают о жесткости?

Получается, что ставки, которые мы считаем высокими, уже не мешают росту кредитования и денежной массы. Если продолжить анализировать данные из документа с акцентом на ставки, динамику требований к корпоратам и связь с инфляцией, то мы приходим к таким выводам.

( Читать дальше )

Экономисты считают, что дефляция в России сохранится до конца сентября, а по наиболее оптимистичным прогнозам — до конца осени — Известия

- 25 августа 2025, 08:15

- |

В России продолжается дефляция: товары дешевеют уже пятую неделю подряд. С 12 по 18 августа индекс потребительских цен снизился на 0,04% после падения на 0,08% неделей ранее. Годовой рост цен замедлился до 8,49%. Экономисты считают, что дефляция сохранится до конца сентября, а по наиболее оптимистичным прогнозам — до конца осени.

Главным фактором снижения цен выступает сезонность. Традиционно в летний период дешевеют плодоовощные товары, что оказывает заметное влияние на индекс. Эксперты отмечают, что дефляция коснулась и непродовольственных товаров: строительных материалов, бытовой техники, медикаментов. Здесь снижение цен может сохраниться до весны 2026 года.

Другим драйвером дефляции является жесткая политика Банка России. С октября 2024 по июнь 2025 года ключевая ставка удерживалась на уровне 21%, что охладило экономику и снизило потребительскую активность. Сейчас ставка снижена до 18%, и эксперты ожидают дальнейшего смягчения ДКП — к концу года она может опуститься до 14–15%.

( Читать дальше )

"Какие облигации будут чувствительными к изменениям ключевой ставки в сентябре?".

- 21 августа 2025, 16:53

- |

Приветствуем любимых подписчиков и новичков канала! ✨

На этой неделе постоянно наблюдаются попытки Индекса Мосбиржи вернуться к уровню 3000, но инвесторы все чаще начинают обращать внимание на облигации. Вчера Индекс гособлигаций RGBI превысил максимум года и дошел до отметки 122,3. Последний раз на такой позиции был в декабре 2023 г.

И это не удивительно. Уже не за горизонтами следующее заседание ЦБ по вопросу ставки — 12 сентября. Чем ближе к дате события, больше растет количество ожиданий, что ЦБ готов продолжить смягчение ДКП. В условиях текущей ключевой ставки, доходность долгосрочных ОФЗ превышает 14%, а корпоративных среднесрочных облигаций с высоким кредитным рейтингом (АА и ААА) составляет 16%.

Какие облигации будут сильно реагировать на снижение ключевой ставки?

В нашей команде ставки на облигации в основном делает Victoria Blonda потому что выбирает стабильность, а не риски. По ее наблюдениям уже несколько недель подряд фонды облигаций становятся лидерами спроса в предпочтениях инвесторов сместив денежный рынок (вклады). С января под конец июля в облигации было вложено 261 млрд руб.

( Читать дальше )

Мы верим Росстату, но поздравлять рано. Нужно добиться устойчивости дезинфляционного тренда — директор департамента ЦБ Андрей Ганган в интервью "Российской газете"

- 21 августа 2025, 11:12

- |

- Мы верим Росстату, но поздравлять рано. Нужно добиться устойчивости дезинфляционного тренда

- Последний месяц быстро дешевеют картофель, свекла и остальной «борщевой набор» вместе с огурцом, которые очень сильно подорожали в первой половине года. Это, скорее, нормализация цен. Если посмотреть на многие другие товары и особенно услуги, там картина не столь позитивная. И потребители это чувствуют.

- По нашим оценкам, текущие темпы роста цен в июле с сезонной корректировкой — около 8,5% в пересчете на год, но это результат прошедшей индексации тарифов на коммунальные услуги. Без ее учета, а также если убрать волатильные цены овощей и фруктов, значение будет около 3,5%, а за «скользящий» квартал, то есть в среднем за последние три месяца, порядка 4,5%.

- В базовом сценарии мы ожидаем, что по этому году в целом инфляция составит 6-7% и 4% в последующие годы. Такому прогнозу соответствует средняя ключевая ставка 16,3-18% с августа по декабрь этого года и 12-13% в следующем году.

( Читать дальше )

Полное восстановление объемов потребительского кредитования до уровня 2024 года возможно лишь к 2026 году. При этом динамика напрямую будет зависеть от дальнейших действий ЦБ — Известия

- 21 августа 2025, 08:04

- |

В июле 2025 года в России было выдано 1,56 млн потребительских займов, что на 46,5% меньше, чем в июле 2024 года (2,92 млн кредитов). Однако по сравнению с июнем текущего года количество новых кредитов выросло на 13,1%, свидетельствуют данные НБКИ.

Лидерами по числу заключённых договоров стали Москва (105 тыс.), Московская область (93,3 тыс.) и Краснодарский край (64,7 тыс.). Основными причинами снижения годовой динамики эксперты называют высокую ключевую ставку и ужесточение макропруденциальных лимитов. Кредиты стали недоступны для граждан с долговой нагрузкой свыше 50%, что сузило базу потенциальных заемщиков.

Эксперты отмечают, что спрос на кредиты падает из-за высоких ставок, а банки более осторожно подходят к оценке клиентов. Заёмщики чаще выбирают кредитные карты с грейс-периодом и кредиты под залог, отказываясь от необеспеченного кредитования наличными.

При этом начиная со II квартала 2025 года заметна противоположная тенденция: число новых займов растет из месяца в месяц вслед за постепенным снижением ключевой ставки. По прогнозам, при снижении ставки Центробанка ниже 14% уже к концу 2025 года возможно оживление потребительского кредитования.

( Читать дальше )

Индекс потребительских цен в России снизился на 0,19% с начала августа, инфляция замедлилась до 4,16% с начала года. ЦБ на заседании 12 сентября может вновь сократить ставку на 1–2% — Ведомости

- 21 августа 2025, 07:27

- |

С 12 по 18 августа индекс потребительских цен (ИПЦ) снизился на 0,04%, продолжив дефляционный тренд, начавшийся в июле. С начала месяца цены упали на 0,19%, а годовая инфляция составила 4,16%. По оценке Минэкономразвития, в годовом выражении рост цен на 18 августа достиг 8,46%.

Наибольшее влияние оказало удешевление продовольствия: в среднем цены снизились на 0,2%. Существенно подешевели плодоовощи – на 3,7%, включая «борщевой набор»: картофель (-8,9%), помидоры (-7,4%), лук (-6,7%), свекла (-6,3%), капуста и морковь (-6,2%). Подешевели также масло, яйца и мука. Исключением стали огурцы, подорожавшие на 5,2%.

Непродовольственные товары, напротив, выросли в цене на 0,1%. При этом бытовая химия, стройматериалы и медикаменты продолжили дешеветь (на 0,06–0,1%). Услуги подорожали на 0,06%, главным образом за счет бытовых работ, тогда как санаторные и гостиничные услуги подешевели или остались на прежнем уровне.

Экономисты отмечают, что августовская дефляция носит сезонный характер, связанный с удешевлением плодоовощной продукции. По оценкам экспертов, снижение цен в августе составит около 0,25%. Последний раз аналогичный период продолжительной дефляции наблюдался летом 2022 года, когда цены снижались 11 недель подряд.

( Читать дальше )

Осенний потенциал рынка акций

- 19 августа 2025, 10:36

- |

Индекс МосБиржи вернулся к 3000 п. Факторы курса рынка акций на осень — геополитический процесс, монетарный цикл и динамика валют. Технический ориентир вверх тоже есть.

Пока у 3000

Индекс МосБиржи в августе смог достать круглые 3000 п. — максимумы за четыре месяца. В фокусе — переговоры на высшем уровне по урегулированию конфликта, дефляционные тренды и прекращение падения инвалют.

Прогресс в переговорах ситуативно позволит рынку двинуться еще выше, а очередное сентябрьское снижение ключевой ставки приведет к дальнейшей переоценке акций. Восстановление инвалют обеспечит поддержку бумагам экспортеров. Это позитивный сценарий на осень и дальше, и его можно отыгрывать через самые чувствительные бумаги к факторам геополитики, ДКП и курсу. Долгосрочный таргет бенчмарка без учета дивидендов — 3500 п.

Технические перспективы

• После закрепления над психологически важным уровнем 3000 п. ближайшим ориентиром выступят максимумы апреля, над 3050 п. До статичной преграды менее 2%, и это будет в рамках обычной волатильности — при должном внешнем фоне вопрос нескольких сессий.

( Читать дальше )

ЦБ будет поддерживать жесткость ДКП, необходимую для возвращения инфляции к целевому уровню в 4% — регулятор

- 18 августа 2025, 19:00

- |

За последние 12 месяцев цены в стране выросли на 8,8%. Это меньше, чем в июне (9,4%). При этом рост цен за месяц в июле временно ускорился из-за индексации коммунальных тарифов.

Различия в динамике цен по разным группам товаров и услуг уменьшились, но они все еще больше, чем в период низкой инфляции 2017–2019 годов.

Годовая инфляция в июле, несмотря на снижение, все еще значительно превышала целевой показатель. Банк России проводит денежно-кредитную политику, направленную на возвращение годовой инфляции к 4,0% в 2026 году и ее сохранение вблизи этого уровня в дальнейшем.

Более подробно читайте в информационно-аналитическом комментарии Банка России «Динамика потребительских цен».

По мнению Bloomberg, Банк Китая в ближайшие недели смягчит денежно-кредитную политику из-за неожиданного снижения объемов кредитования, наблюдавшегося в июле

- 14 августа 2025, 18:01

- |

Неожиданный спад в кредитовании в Китае — в июле было зафиксировано первое за два десятилетия чистое сокращение новых займов — отражает неуверенность бизнеса и жителей страны в условиях торговой войны с США. И даже серия стимулирующих мер со стороны государства пока не может улучшить ситуацию.

Мы полагаем, что спад кредитования побудит Банк Китая ускорить смягчение денежно-кредитной политики. Мы сохраняем прогноз о том, что до конца года регулятор снизит процентные ставки на 20 б.п., а норму обязательных резервов для банков — на 50 б.п.

Кроме того, мы полагаем, что Банк Китая сделает это не в конце сентября, как мы прогнозировали раньше, а уже в ближайшие недели. Также для улучшения экономических настроений необходимо увеличить госрасходы и принять дополнительные меры по стимулированию потребления.

Источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал