Газпром облигации

Портфель замещающих облигаций: доходность в долларах до 17% на 1–3 года

- 21 октября 2024, 16:58

- |

Коррекция рынка — отличная возможность для фиксации высокой долларовой доходности на средний и долгий сроки. Надежные эмитенты 1-го и 2-го эшелонов помогут заработать до 17% по выпускам на 1–3 года или 11% на более чем 5 лет. В длинных облигациях в случае снижения доходностей свыше 3% можно заработать более 27% за год (рост тела облигации + купон).

Главное

• Рынок сильно упал из-за волатильности рубля, юаневой аномалии и замещения Минфина.

• Эмитенты надежного 2-го эшелона выглядят привлекательно. Покупаем Борец 26 с доходностью (YTM) 15,2%, ПИК 26 (16,3%) и ГТЛК 27 (14,9%). Менее привлекательно выглядят СУЭК 26, МКБ 26 и ТМК 27 — с YTM до 13,7%.

• Облигации эмитентов 1-го эшелона — самые надежные. Выбираем долларовые Газпром 27 (YTM 11,5%), Газпром 29 (12,2%) и Газпром 31 (11,3%), продаем ЛУКОЙЛ 26, НЛМК 26, Норникель 26, Полюс 28, Металлоинвест 28 и НОВАТЭК 29. В длинных облигациях возможен доход свыше 27% за год на росте тела и купоне (Газпром 31).

( Читать дальше )

- комментировать

- 2.8К

- Комментарии ( 1 )

Доллар по 100? Как отыграть ослабление рубля

- 17 октября 2024, 16:30

- |

Рубль последние недели активно сдает позиции. Bloomberg отмечает, что курс доллара может достигнуть 100 и не встретить препятствий. Как защититься от девальвации, разбираемся в материале.

Агентство со ссылкой на неназванные источники сообщает, что текущее ослабление национальной валюты не вызывает прежнего беспокойства финансовых властей. Более того, оно пойдет на пользу федеральному бюджету.

Рассмотрим, как сейчас обстоят дела в основных валютных парах.

Техническая картина

USD/RUB

• 10 октября котировки пошли в откат и протестировали отметку апрельских максимумов, 94,64 руб., сверху. Это опора, до слома которой курс может продолжить подъем.

• Потенциал к росту в рамках восходящего канала еще имеется. Локальное сопротивление находится в районе 98 руб.

• Если состоится поджатие к верхней границе коридора, то можем прийти в район психологически значимых 100 руб.

CNY/RUB

( Читать дальше )

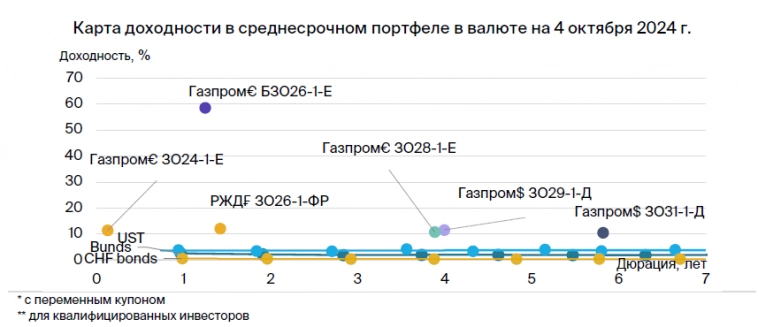

Тактический взгляд: среднесрочный портфель облигаций в валюте. 11 октября 2024

- 14 октября 2024, 09:40

- |

Сохраняем позитивный взгляд на рынок валютных облигаций. Среднесрочный портфель облигаций в валюте оставляем без изменений.

Занятость в сентябре выше нормы в 200 тыс., инфляция разогналась — негативно. Дальнейшее снижение ставок ФРС под вопросом после новой порции макроданных. Базовая инфляция разогналась до 0,3% в сентябре, против ожиданий в 0,2%, а занятость в несельскохозяйственном секторе показала сильный рост на 250 тыс. человек за месяц. Это соответствует росту экономики более чем на целевые 2% — возможно сохранение перегрева.

Рынки отреагировали на такие данные ростом доходностей американских трежерис. Пока выглядит умеренно негативно для рынка валютных облигаций в РФ, ввиду ослабления прямой зависимости.

Эмитенты и выпуски

Газпром

Серия ЗО28-1-Е

Серия ЗО24-1-Е

Серия БЗО26-1-Е

Серия ЗО29-1-Д

Серия ЗО31-1-Д

Газпром (поручитель/оферент по облигациям) добывает газ и нефть, владеет газотранспортной системой в России и обладает монополией на экспорт по трубе. В 2022 г. выручка от газа, нефти и прочего составила 66%, 29% и 5%, EBITDA — 62%, 33% и 5% соответственно. Себестоимость добычи газа и нефти одна из самых низких в мире.

( Читать дальше )

Тактический взгляд: среднесрочный портфель облигаций в рублях. 11 октября 2024

- 14 октября 2024, 09:24

- |

Сохраняем позитивный взгляд на долговой рынок в рублях. Состав среднесрочного портфеля оставляем без изменений.

Главное

• Недельная инфляция составила 0,14%, после 0,19% неделей ранее — умеренно позитивно.

• По предварительным данным, розничный портфель в сентябре мог снизиться — позитивно.

• Доллар к рублю около 97 — негативно.

• Нефть Urals около $70 за баррель — нейтрально.

В деталях

Инфляция в октябре может оказаться лучше, чем в августе – сентябре. Инфляция в августе – сентябре превышала норму на 0,4% относительно мая – июня, когда она была выше нормы на 0,3%. Напомним, что нормой считаем средний показатель за 2016–2019 гг., когда он был около цели ЦБ в 4%. В первую неделю октября инфляция составила 0,14% при норме 0,3% за весь октябрь. Таким образом, если итоговое значение в октябре составит 0,6%, то это станет улучшением относительно нормы по сравнению с августом – сентябрем.

Сохраняем умеренно позитивный взгляд на рынок в долгосрочной перспективе, так как к 2025–2027 гг. ожидаем постепенное снижение доходностей длинных ОФЗ до 9–11% с более чем 16%.

( Читать дальше )

Тактический взгляд: рентный портфель облигаций в рублях. 11 октября 2024 Эмитенты и выпуски

- 14 октября 2024, 09:15

- |

Сохраняем позитивный взгляд на долговой рынок в рублях. Вносим серьезные изменения: долгосрочный рублевой портфель заменит рентный портфель в рублях, состоящий из облигаций с еженедельными купонами. Долгосрочный портфель во многом пересекался со среднесрочным, что снижало его значимость. В то же время сейчас, во времена высоких ставок, актуальнее становится стратегия рантье, поэтому было решено реаллоцировать ресурсы на более востребованный портфель.

Главное

• Недельная инфляция составила 0,14%, после 0,19% неделей ранее — умеренно позитивно.

• По предварительным данным, розничный портфель в сентябре мог снизиться — позитивно.

• Доллар к рублю около 97 — негативно.

• Нефть Urals около $70 за баррель — нейтрально.

• Запускаем рентный портфель в рублях.

В деталях

Инфляция в октябре может оказаться лучше, чем в августе – сентябре. Инфляция в августе – сентябре превышала норму на 0,4% относительно мая – июня, когда она была выше нормы на 0,3%.

( Читать дальше )

Тактический взгляд: среднесрочный портфель облигаций в валюте. 7 октября 2024

- 07 октября 2024, 15:01

- |

Позитив от снижения индексов PMI был нивелирован высокой недельной инфляцией. Сохраняем позитивный взгляд на рынок валютных облигаций. Состав портфеля не меняется.

Ожидается смягчение денежно-кредитной политики от ФРС и ЕЦБ. Рынок настроился на переход ФРС к традиционному шагу снижения ставки в 25 б.п. на заседаниях в ноябре и декабре. Ожидается также, что ЕЦБ смягчит свою политику в октябре и снизит ставку на 25 б.п. из-за замедления инфляции, создающей риск для экономического роста. Ожидаем, что снижение ставок окажет позитивное влияние на рынок валютных и замещающих облигаций, но текущее замещение от Минфина пока ограничивает снижение доходностей.

Эмитенты и выпуски

Газпром

Серия ЗО28-1-Е

Серия ЗО24-1-Е

Серия БЗО26-1-Е

Серия ЗО29-1-Д

Серия ЗО31-1-Д

Газпром (поручитель/оферент по облигациям) добывает газ и нефть, владеет газотранспортной системой в России и обладает монополией на экспорт по трубе. В 2022 г. выручка от газа, нефти и прочего составила 66%, 29% и 5%, EBITDA — 62%, 33% и 5% соответственно. Себестоимость добычи газа и нефти одна из самых низких в мире.

( Читать дальше )

Тактический взгляд: долгосрочный портфель облигаций в рублях. 7 октября 2024

- 07 октября 2024, 13:07

- |

Позитив от снижения индексов PMI был нивелирован высокой недельной инфляцией. Сохраняем позитивный взгляд на долговой рынок в рублях. Состав портфеля оставляем без изменений.

Главное

• Недельная инфляция составила 0,19%, после 0,06% неделей ранее — умеренно негативно.

• Индексы PMI снизились в сентябре до 49,5 и 50,3 — позитивно, так как экономика замедляется.

• Плановый приток на рынок ОФЗ в 2025 г.: 0,2 трлн руб., нулевой — умеренно позитивно.

• Допрасходы в 2024 г.: 1 трлн руб. возьмут с остатков в ЦБ — умеренно позитивно.

• Доллар к рублю около 94 — умеренно негативно.

• Нефть Urals около $70 за баррель — нейтрально.

• Долгосрочный портфель в рублях: выделяем ОФЗ.

В деталях

Экономика начала замедляться, инфляция пока отстает. Индекс PMI обрабатывающей промышленности РФ по версии S&P упал до 49,5 впервые с 2022 г., значит обрабатывающая промышленность находится в зоне слабого спада — менее 50. Однако очень интересны комментарии от S&P, который заявляет, что менеджеры по закупкам и кадрам видят снижение заказов и увольнения в будущем.

( Читать дальше )

Тактический взгляд: среднесрочный портфель облигаций в рублях. 7 октября 2024

- 07 октября 2024, 10:32

- |

Позитив от снижения индексов PMI был нивелирован высокой недельной инфляцией. Сохраняем позитивный взгляд на долговой рынок в рублях. Состав портфеля оставляем без изменений.

Главное

• Недельная инфляция составила 0,19%, после 0,06% неделей ранее — умеренно негативно.

• Индексы PMI снизились в сентябре до 49,5 и 50,3 — позитивно, так как экономика замедляется.

• Плановый приток на рынок ОФЗ в 2025 г.: 0,2 трлн руб., нулевой — умеренно позитивно.

• Допрасходы в 2024 г.: 1 трлн руб. возьмут с остатков в ЦБ — умеренно позитивно.

• Доллар к рублю около 94 — умеренно негативно.

• Нефть Urals около $70 за баррель — нейтрально.

• Среднесрочный портфель в рублях: выделяем ОФЗ.

В деталях

Экономика начала замедляться, инфляция пока отстает. Индекс PMI обрабатывающей промышленности РФ по версии S&P упал до 49,5 впервые с 2022 г., значит обрабатывающая промышленность находится в зоне слабого спада — менее 50. Однако очень интересны комментарии от S&P, которая заявляет, что менеджеры по закупкам и кадрам видят снижение заказов и увольнения в будущем.

( Читать дальше )

Сбалансированный портфель облигаций

- 02 октября 2024, 10:00

- |

Российский рынок облигаций все еще находится под давлением жесткой риторики ЦБ и умеренно негативных трендов в инфляции, однако предоставляет очень привлекательную возможность для заработка. Попробуем найти баланс между различными видами бондов и поищем конкретные примеры для инвестиций.

Карта рынка

• Ключевая ставка — 19%. При этом сохраняется риск ее повышения на заседании в октябре.

• Ставка однодневного межбанковского кредитования (RUONIA) — 18,4%.

• Доходность 30-ти наиболее ликвидных корпоративных облигаций — 20,35%.

• Доходность корпоративных облигаций второго эшелона со сроком погашения 1–2 года — 23–24%.

• Доходность длинных ОФЗ — 16–16,5%, среднесрочных — 18–19%.

Принципы составления портфеля

Доходности долгового рынка находятся на беспрецедентно высоком уровне, и не исключено, что ключевая ставка может пойти еще выше в октябре. Но есть основания полагать, что настроения на рынке улучшатся в I полугодии 2025 г., а, возможно, уже в IV квартале текущего года по мере замедления инфляции. Аналитики БКС ожидают перехода к снижению ключевой ставки в конце II квартала 2025 г., а к концу III она может быть заметно ниже текущих уровней.

( Читать дальше )

Собираем сбалансированный портфель

- 27 сентября 2024, 12:14

- |

Российский рынок акций восстанавливается после летнего снижения и пока взял передышку в районе 2800 п. по Индексу МосБиржи. С фундаментальной точки зрения в IV квартале может появиться сразу несколько драйверов, которые могут способствовать дальнейшему подъему котировок. Время собирать портфель.

Средний рост после коррекции на рынке составляет около 40% по индексу

За время сентябрьского отскока российский рынок сумел восстановиться уже на 13%, но это далеко не предел. Статистика за последние 20 лет показывает, что средний рост после коррекции на рынке составляет около 40% по индексу.

С фундаментальной точки зрения рынок остается дешевым — P/E составляет 4х против исторического 6,1х, что на 35% ниже среднеисторического. Кроме того, в IV квартале может появиться ряд катализаторов для роста: уход нерезидентов и ожидания разворота денежно-кредитной политики.

Вместе с тем текущая доходность по облигациям остается крайне высокой. Длинные ОФЗ предлагают YTM (доходность к погашению) выше 16%, а корпоративные облигации второго эшелона со сроком погашения через 1–2 года могут принести 23–24%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал