ГМК НорНикель

грУстный счет

- 19 августа 2017, 11:00

- |

— Вы ошибаетесь; я хорошо его знаю. Он и то и другое. Как поэт и математик он рассуждал здраво; будь он только математик, он не рассуждал бы вовсе и попал бы в лапы префекта.

Эдгар Аллан По

Добрый день, дорогие друзья. Наконец поднакопилось достаточно информации для очередной статьи, да и хочется чередовать печатный материал с эфирами. Выход полугодовой отчетности российских компаний продолжается, как обычно что-то радует, что-то меньше, но приятно отметить, что хорошего все же больше. Из-за специфики выхода моих статей (я пишу как правило по выходным) я немного запаздываю с некоторыми материалами (которые, допустим, выходили в понедельник-вторник); действительно, многое уже обсудили и разжевали, я попробую лишь добавить свой взгляд и оставить след в личном блоге. Так или иначе для тех периодов, которыми я готов оперировать при удержании акций, неделя не такой уж большой срок. Смею надеяться, что даже искушенный в исследовании читатель, найдет что-то полезное.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 13 )

ГМК Норильский Никель - СД 24 августа рассмотрит вопрос о дивидендах за 1 п/г 2017 г

- 18 августа 2017, 17:56

- |

О рекомендациях по размеру дивидендов по акциям Компании по результатам полугодия 2017 года и предложениях по установлению даты, на которую определяются лица, имеющие право на получение дивидендов.

сообщение

Волновой анализ, акции компаний

- 17 августа 2017, 13:01

- |

ВТБ

Цена по акциям ВТБ вполне вероятно, что завершает или уже завершила развитие очередного паттерна в виде 5-3 формации вверх на младших степенях. Поэтому если цена сможет закрепиться выше подтверждающего уровня то, данный факт может привести к усилению роста цены.

Рекомендация: в рамках текущего сценария, рекомендуется удерживать ране открытые покупки, и после закрепления выше указанного уровня можно будет продолжить тестировать небольшие покупки акций с целями в районе 0,0670 и выше.

( Читать дальше )

Ситуация в ГМК. Trade Market

- 16 августа 2017, 16:52

- |

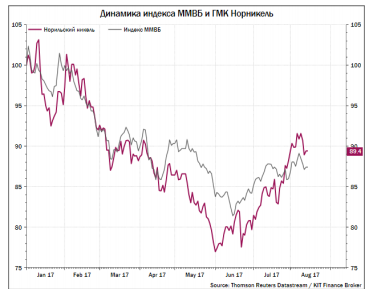

Один из лидеров роста российского рынка последних двух месяцев Норникель, подорожавший от июньских минимумов примерно на 20%, вторую сессию подряд «сливается» на приличных объёмах после выхода квартальной отчетности. Относительно компании также фигурируют новости о вероятном невыполнении годового производственного плана и о возможном продолжении увеличения долговой нагрузки при и так не самых позитивных показателях. Также некоторое давление может оказывать не решенный еще вопрос с дивидендами.

В техническом плане падение обусловлено слишком вялым тестированием сопротивления на 9300, покупатели явно были не готовы вести бумагу выше, о чём также можно было судить по сильной дивергенции с осцилляторами.

На данный момент потенциал технической коррекции исчерпан и дальнейшие продажи, еще и на таких объёмах приведут к формированию провального тренда с потенциалом возврата в район 8300 – 8400 в краткосрочной перспективе. Далее до боли знакомые уровни 8000 и 7800. Пока этот сценарий видится маловероятным.

( Читать дальше )

Производственные тренды Норникеля

- 16 августа 2017, 13:34

- |

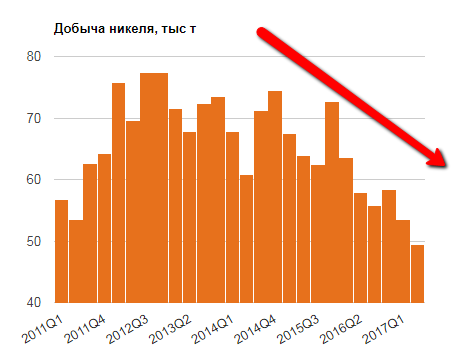

Заодно решил заполнить пробелы по производственным результатам и обратил внимание на следующую картинку по производству никеля: https://smart-lab.ru/q/GMKN/f/q/MSFO/nickel_production/

Ну то есть во 2кв 2017 добыча никеля упала до минимума за последние минимум 6 лет. А вот по меди напротив — рекорд! https://smart-lab.ru/q/GMKN/f/q/MSFO/copper_production/

( Читать дальше )

Дивиденды Норникеля могут быть снижены

- 16 августа 2017, 13:09

- |

Выручка ГМК увеличилась на 11% г/г до $4,2 млрд. Снижение EBITDA составило 3% г/г — до $1,7 млрд. На показатель негативно повлияло укрепление рубля, а также увеличение операционных расходов. Рентабельность EBITDA составила 41%, относительно 1 полугодия 2016 г.: — 6 п.п., при этом это один из лучших показателей в отрасли в мире. Чистая прибыль Норильского никеля, скорректированная на размер неденежных операций и положительной курсовых разниц, снизилась на 9% г/г — до $903 млн. Без учета бумажной переоценки падение прибыли составило бы 30% г/г.

Долговая нагрузка компании за отчетный период увеличилась. Общий долг компании вырос на 5% относительно уровня конца 2016 г., а соотношение чистого долга к EBITDA на 30 июня составило 1,5х, в конце 2016 г. показатель находился на уровне 1,2х.

( Читать дальше )

Волновой анализ, акции компаний

- 16 августа 2017, 13:07

- |

ВТБ

Цена по акциям ВТБ выполнила отскок от предполагаемого уровня завершения первого паттерна в виде 5-3 формации вверх, и не исключено, что в данный момент идет развитие аналогичного паттерна на младших степенях. Если предположение о начала развития среднесрочной коррекции вверх будет верно то, скорее всего цена без обновления текущего минимума уже скоро возобновит рост.

Рекомендация: в рамках текущего сценария, рекомендуется удерживать ране открытые покупки, и после завершения рассматриваемого паттерна на младших степенях можно будет продолжить тестировать небольшие покупки акций с целями в районе 0,0670 и выше.

( Читать дальше )

Норникель Фьючерсы 7+% за месяц с минимальным риском( без риска)

- 16 августа 2017, 12:39

- |

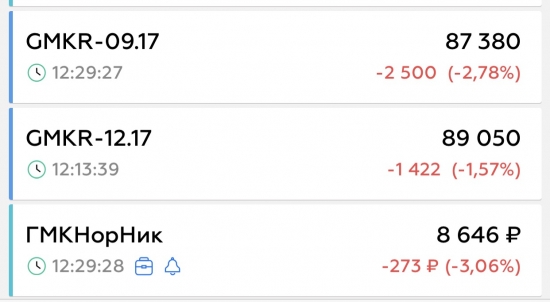

Всем добрый день. Норникель планирует выплатить дивиденды за 6 месяцев. выплата будет в конце сентября. Это значит в фьючах 9.17 дивы есть, а в 12.17их нет. И рынок ещё это не отыграл. После СД и утверждения дивов На уровне 350-400 руб. Фьюч 9.17 вырастет в цене относительно Фьюча 12.17на эти же 3500-4000 пунктов. Пусть даже на 3000 пунктов. В итоге 3000 пунктов прибыли при вложениях в 25 тыс на 1 контракт примерно.

каким образом? Путём продажи фьючей 12.17 и покупки против них фьючей 9.17

7+% я указал заниженно, с учётом возможно меньшей динамики цен на фьючи. Реально тут 10%+ в месяц. Риски? Дивы не утвердят за 6 месяцев. Тогда заплатите просто комиссии за сделки и все. Убытка тут нет, т.к двигаться цена будет примерно одинаково на контракты.

На форуме я недавно, жду ваших оценок и комментариев. Возможно я ошибся в чем-то?

P.s. Писал с телефона, могут быть ошибки в словах и пунктуации.

Норильский Никель - компания планирует промежуточный дивиденд

- 16 августа 2017, 12:07

- |

Рост выручки сопровождается снижением прибыльности. ГМК Норильский никель опубликовал вчера неоднозначные результаты 1 п/г 2017 г. по МСФО. Выручка компании возросла на 11% год к году до 4,3 млрд долл. и даже превысила ожидания рынка. Однако EBITDA снизилась на 3% год к году и на 17% по сравнению с предыдущим полугодием до 1,7 млрд долл., не дотянув до прогноза 4%. Соответственно, рентабельность EBITDA упала на 6 п.п. до 41%, впрочем, и этот уровень высокий по меркам отрасли. Чистая прибыль Норникеля составила 915 млн долл., сократившись за год почти на треть, главным образом из-за укрепления рубля в конце прошлого года.

Выручку поддержали растущие цены на металлы. Объем продажи металлов Норильским никелем в 1 п/г 2017 г. снизился. Так, продажи никеля (27% от выручки) упали до 106 тыс. т (минус 27% год к году), меди (26% выручки) до 176 тыс. т (минус 3%), палладия (30% выручки) до 1,305 млн унций (минус 9%). При этом рост цен реализации металлов в 1 п/г обеспечил увеличение общей выручки на 11%. Однако увеличение выручки сопровождалось заметным ростом затрат компании. В частности, денежные затраты возросли за период на 26% до 1,7 млрд долл., в том числе за счет роста затрат на оплату труда на 27%, расходов на НДПИ на 58%, затрат на покупку металла для перепродажи на 38%. Негативную роль сыграло и укрепление рубля к доллару США. Хотя капвложения компании за период почти не увеличились (плюс 1% к уровню 1 п/г 2016 г.), рост операционных расходов привел к снижению свободного денежного потока на 17% до 512 млн долл.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал