SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Ae0n

грУстный счет

- 19 августа 2017, 11:00

- |

— Но разве он действительно поэт? — спросил я. — Их, как я слышал, два брата, и оба известные литераторы. Министр, кажется, написал ученый трактат о дифференциальном исчислении, он математик, а не поэт.

— Вы ошибаетесь; я хорошо его знаю. Он и то и другое. Как поэт и математик он рассуждал здраво; будь он только математик, он не рассуждал бы вовсе и попал бы в лапы префекта.

Эдгар Аллан По

Добрый день, дорогие друзья. Наконец поднакопилось достаточно информации для очередной статьи, да и хочется чередовать печатный материал с эфирами. Выход полугодовой отчетности российских компаний продолжается, как обычно что-то радует, что-то меньше, но приятно отметить, что хорошего все же больше. Из-за специфики выхода моих статей (я пишу как правило по выходным) я немного запаздываю с некоторыми материалами (которые, допустим, выходили в понедельник-вторник); действительно, многое уже обсудили и разжевали, я попробую лишь добавить свой взгляд и оставить след в личном блоге. Так или иначе для тех периодов, которыми я готов оперировать при удержании акций, неделя не такой уж большой срок. Смею надеяться, что даже искушенный в исследовании читатель, найдет что-то полезное.

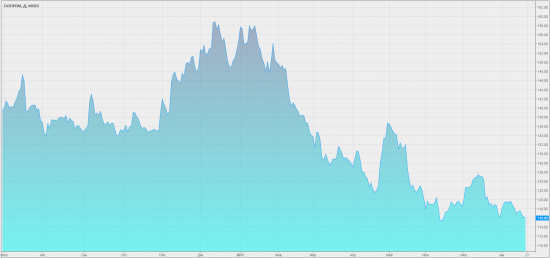

Начнем с отчетности Газпрома, которая в понедельник 14 августа уже успела обескуражить многих. Прежде всего следует отметить, что любые выводы, которые были сделаны, являлись выводами исходя из квартального отчета компании, т.е. РСБУ. Для крупной компании вроде Газпрома это, конечно может быть неким отражением действительности, но по факту — очень искаженным. Если вы просмотрите сводный или годовой отчет компании, то увидите, что перечисление дочерних компаний занимает 2 листа А4. Все они в той или иной степени оказывают влияние на результирующий итог, а мы уже можем судить по вышедшим результатам Газпром нефти, Мосэнерго и ТГК-1, что там в целом все весьма неплохо.

Представьте себе небольшую семью. Допустим, кто-то решил оценить финансовый итог семьи по результатам месяца и взял для этого денежные средства, заработанные отцом. Действительно, его доходы и расходы будут сказываться на результатах, но мы упустили, сколько они потратили на ребенка, сколько заработала супруга, возможно какие-то отдельные разовые доходы и расходы. То есть получив результат по отцу, он будет корректным, но неполным. Вот почему нам будет лучше посмотреть МСФО семьи, а не РСБУ отца.

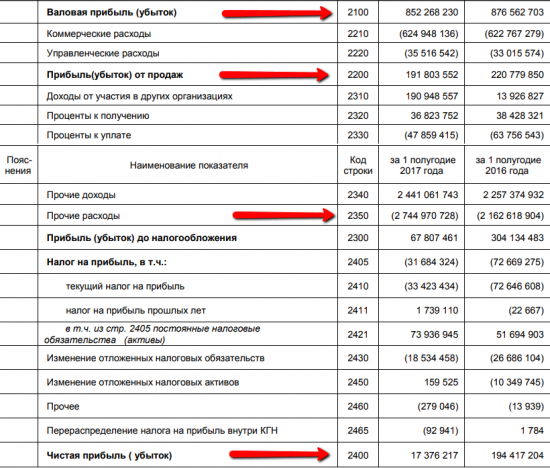

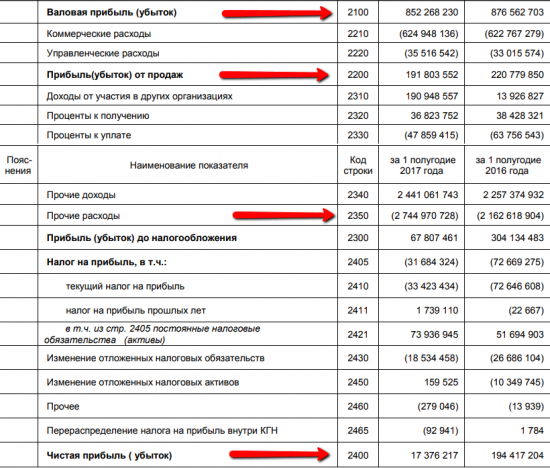

Итак, мы действительно видим феноменальное падение чистой прибыли. Однако все промежуточные результаты более удовлетворительные. В РСБУ мы не найдем операционную прибыль, можем использовать вместо этого прибыль от продаж; и валовая прибыль и прибыль от продаж снизились, поэтому отчет мы в любом случае не можем назвать хорошим, но все эти снижения находятся в разумных пределах, а основное искажение результата произошло после подсчета прочих расходов. Что кроется за прочими расходами, мы не увидим в данной отчетности, плюс МСФО также заключается в наличии пояснений и приложений, однако уже сейчас мы можем сделать вывод о том, на что обратить внимание в дальнейшем.

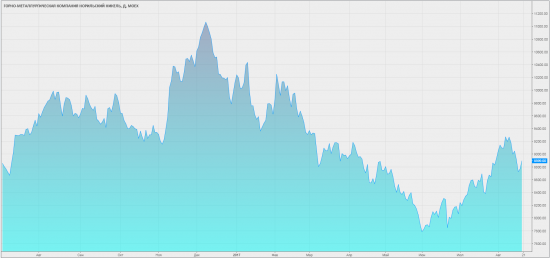

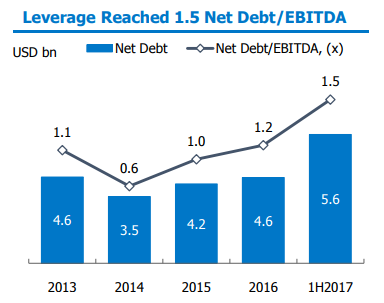

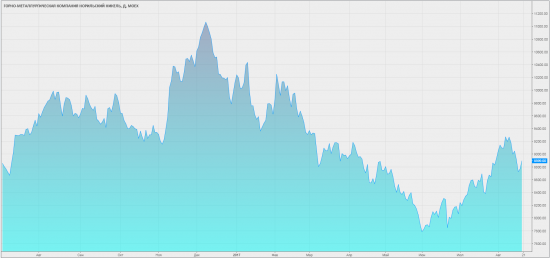

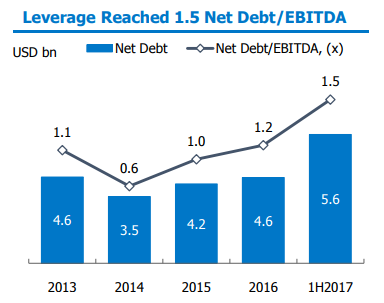

Перейдем к ГМК, который также насторожил многих инвесторов на текущей неделе. ГМК это дивидендная история, сама компания не является дешевой и недооцененной, поэтому любые оценки, связанные с компанией, будут относиться прежде всего к дивидендным перспективам. По другим компаниям (Лензолото, Нижнекамскнефтехим, Уралкалий) можно отследить истории, как ревностно реагировали инвесторы на принятие решения о невыплате дивидендов за текущий период. Дивидендная политика ГМК достаточно гибкая и привязана к показателю Net debt/EBITDA: важно, чтобы он оставался ниже значения 1,8, тогда компания на дивиденды распределит 60% EBITDA. При уходе долга до критичных значений распределение может снизиться вдвое до 30% EBITDA, по о том, что компания не выплатит дивиденды, вообще не заходит и речи, т.к. заинтересованность собственниках в потоке очень серьезная.

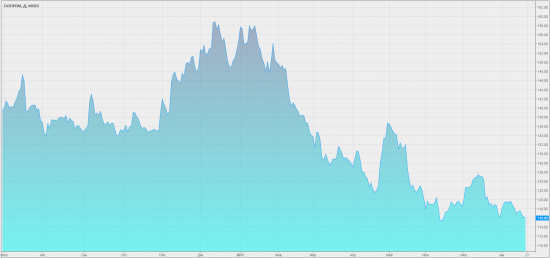

Поскольку наш мозг очень любит экстраполировать данные, подобный график динамики чистого долга никому не понравился. Компания почти вплотную подобралась к значению 1,8. Что же до самого значения EBITDA, то оно незначительно снизилось до 1744 млн. долл.

Таким образом, если мы возьмем средний курс доллара за полгода (который компания определила в размере 57,99 руб.) и посчитаем 60% EBITDA в расчете на одну акцию, то получим ориентир по дивидендам примерно 383 рубля. Компания уже объявила, что заседание по дивидендам назначено на 24 августа, так что конкретную рекомендацию мы увидим совсем скоро.

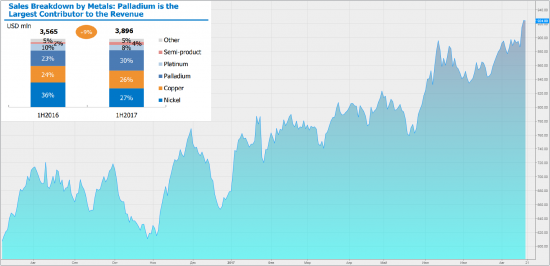

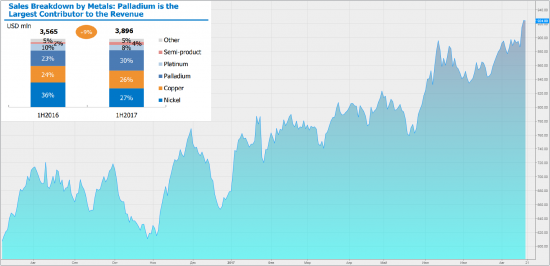

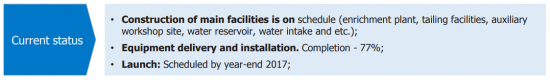

Что касается самого дохода компании ГМК Норникель, то видно, что в связи с ростом цен на палладий, он стал занимать в доходе компании ведущую роль, а в целом примерно в равных долях компания зарабатывает на палладии, меди и никеле. Хорошо, что компания не зависит от одного металла, вполне возможно, когда палладий пойдет на коррекцию, никель сможет поддержать компанию (если воспрянет ото сна). Что касается меди, то уже в текущем году ожидается запуск Быстринского ГОКа.

Что ж сейчас ГМК занимает в моем портфеле менее 5% и прежде чем принимать какие-либо дальнейшие решения, я считаю необходимым дождаться рекомендации 24 августа. Продолжаем наблюдать за динамикой чистого долга и дальнейшим развитием компании.

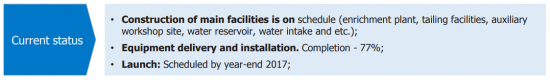

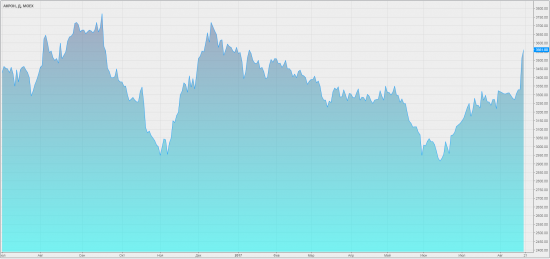

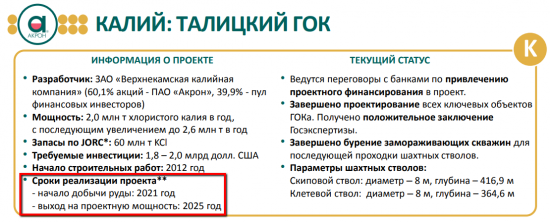

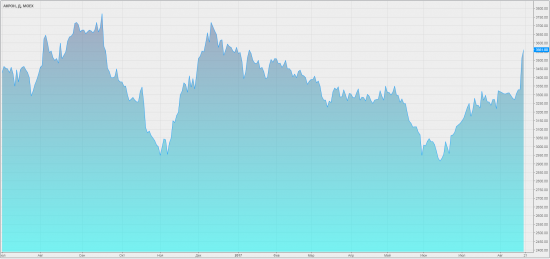

Акрон внепланово появился в статье ошарашив всех внезапными дивидендами за полгода в размере 235 рублей. Даже по текущим подросшим котировкам это 6,5% дивдоходности, что уже неплохо, тем более за полгода. Здесь сразу настораживают несколько моментов

— дивидендная политика компании опирается на данные о чистой прибыли (не менее 30% от чистой прибыли МСФО), но компания принимает решение выплатить дивиденды за полгода из нераспределенной прибыли и ДО вышедшего отчета за полгода

К чему такая спешка? Qui prodest?

— всего компания намеревается направить на дивиденды 9 млрд. рублей, это сопоставимо с годовыми выплатами прошлых лет, теоретически можно расчитывать, что по итогам года дивидендов не будет или они будут крайне низкими

— если же позже компания снова выплатит высокие дивиденды (например в 2013 году дивидендная доходность Акрона достигала 13% годовых), то подобный аукцион невиданной щедрости может лишь навредить компании, которая занимается активными вложениями (компания увеличивает долг, привлекая проектное финансирование)

Все любят дивиденды и я в том числе. Тем не менее сложившаяся ситуация скорее настораживает, чем радует. Я обязательно присмотрюсь к полугодовому отчету и буду принимать решение по Акрону позже.

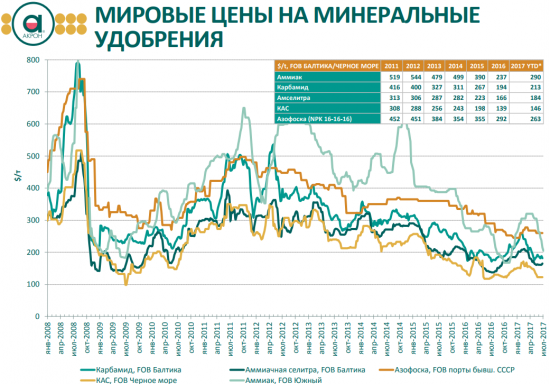

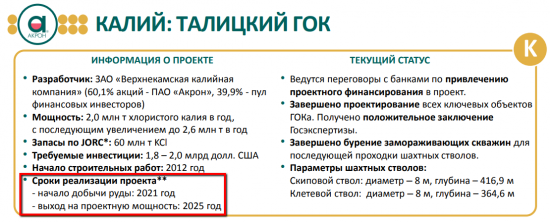

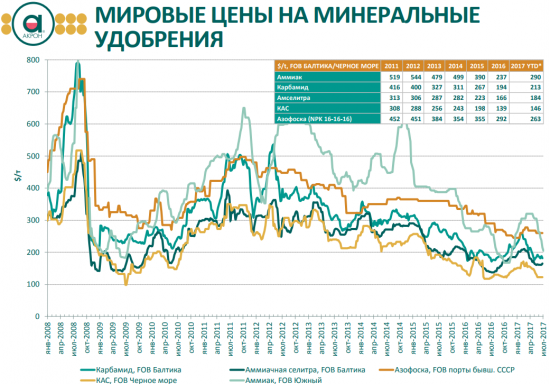

Что касается самого химического сектора, то с одной стороны он в депрессии, с другой стороны вполне возможно именно этот момент один из наилучших для вложения в дешевые акции этого сектора.

Любые сырьевые компании на дне цикла выглядят очень привлекательно. Разумеется, мы не можем знать, как долго продлится такое плавание по ценовому дну и не будет ли оно пробито. Тем не менее интересный факт (справедливый не только в этой отрасли, но во многих других сырьевых отраслях), что когда речь заходит о себестоимости, многие российские компании выглядят очень достойно в отличие от аналогов. Уже осознавая этот факт, можно спокойнее их держать на фоне бесконечных информационных вбросов и опасений.

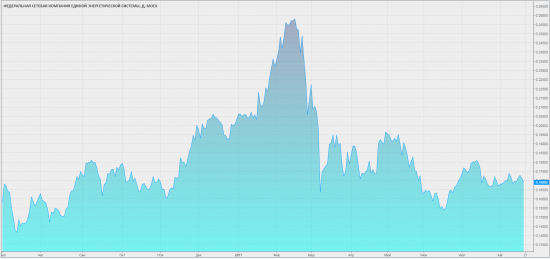

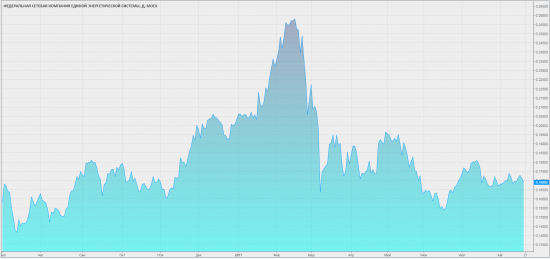

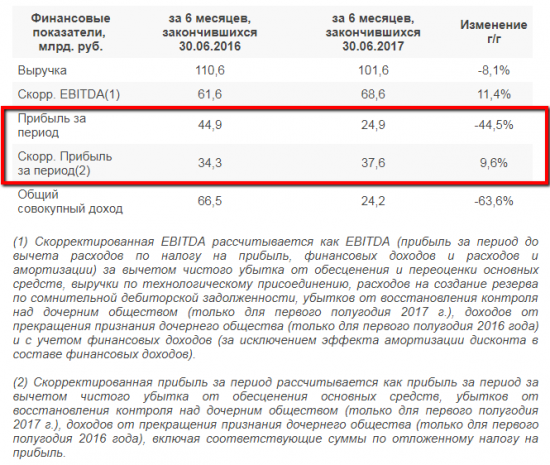

В пятницу вышла отчетность ФСК ЕЭС, которая тоже обескураживающе подействовала на некоторых держателей. Я работаю с ФСК и, разумеется, у меня отчет вызвал совершенно непраздный интерес.

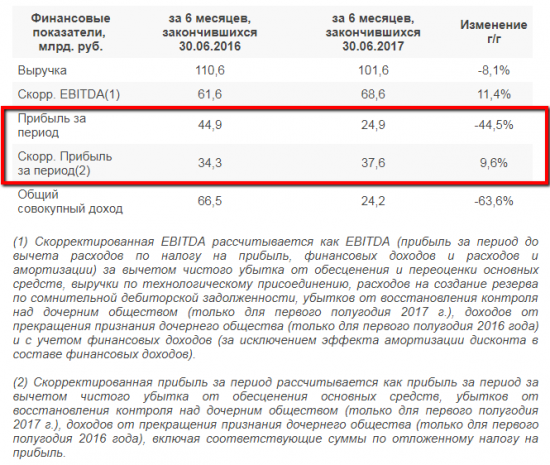

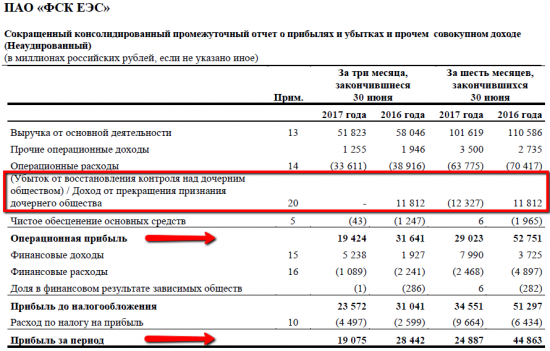

Итак, у нас солидное падение по чистой прибыли. Но стоит ввести понятие «скорректированная» так сразу рост. Хорошо, что компания сразу же сама дает пояснение, что нередко игнорируют другие компании, которые вводят скорректированные показатели. На самом деле все достаточно просто.

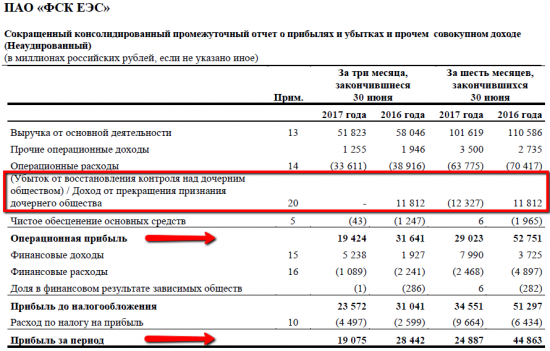

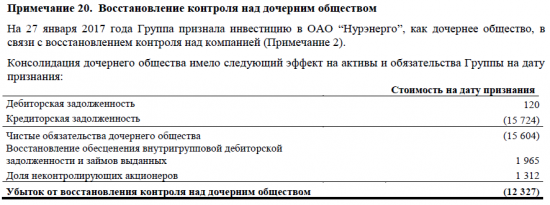

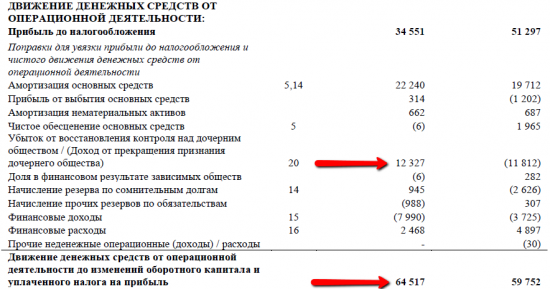

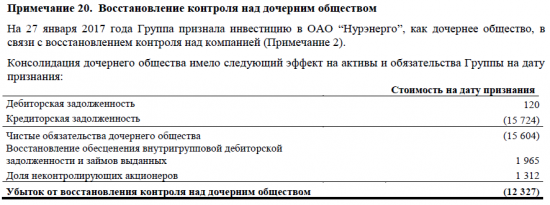

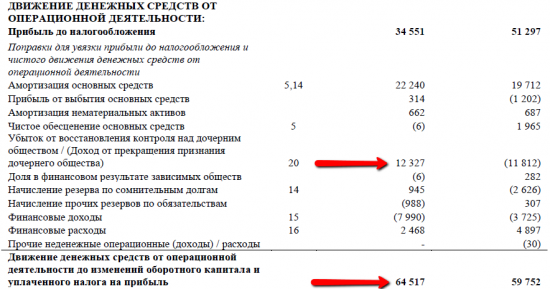

На операционную и чистую прибыль повлиял разовый убыток от Нурэнерго. Ранее эта сумма фигурировала как прибыль, теперь ее скорректировали обратно. Поскольку Нурэнерго действительно обанкротилась, это разовый, но реальный убыток, который достаточно справедливо отмечен в отчетности. Интересно, что в отчете о движении денежных средств ФСК внесла эту сумму среди прочих корректирововок (и в итоге движение ДС выглядит достаточно достойно), в то время как Юнипро разовую сумму дохода в корректировки не поставила и в итоге у нее поехали все показатели.

В целом по данному отчету больше добавить нечего, прорывным его назвать нельзя, ничего особо не поменялось, я продолжу держать ФСК как и держал. Добавлю в случае сильного падения. Пока что более радуют другие дочки Россетей: МРСК ЦП и МРСК Волги. Всему свое время.

На этом сегодня остановимся. Благодарю за интерес к моим статьям. Всем успешных сделок и разумных решений!

— Вы ошибаетесь; я хорошо его знаю. Он и то и другое. Как поэт и математик он рассуждал здраво; будь он только математик, он не рассуждал бы вовсе и попал бы в лапы префекта.

Эдгар Аллан По

Добрый день, дорогие друзья. Наконец поднакопилось достаточно информации для очередной статьи, да и хочется чередовать печатный материал с эфирами. Выход полугодовой отчетности российских компаний продолжается, как обычно что-то радует, что-то меньше, но приятно отметить, что хорошего все же больше. Из-за специфики выхода моих статей (я пишу как правило по выходным) я немного запаздываю с некоторыми материалами (которые, допустим, выходили в понедельник-вторник); действительно, многое уже обсудили и разжевали, я попробую лишь добавить свой взгляд и оставить след в личном блоге. Так или иначе для тех периодов, которыми я готов оперировать при удержании акций, неделя не такой уж большой срок. Смею надеяться, что даже искушенный в исследовании читатель, найдет что-то полезное.

Начнем с отчетности Газпрома, которая в понедельник 14 августа уже успела обескуражить многих. Прежде всего следует отметить, что любые выводы, которые были сделаны, являлись выводами исходя из квартального отчета компании, т.е. РСБУ. Для крупной компании вроде Газпрома это, конечно может быть неким отражением действительности, но по факту — очень искаженным. Если вы просмотрите сводный или годовой отчет компании, то увидите, что перечисление дочерних компаний занимает 2 листа А4. Все они в той или иной степени оказывают влияние на результирующий итог, а мы уже можем судить по вышедшим результатам Газпром нефти, Мосэнерго и ТГК-1, что там в целом все весьма неплохо.

Представьте себе небольшую семью. Допустим, кто-то решил оценить финансовый итог семьи по результатам месяца и взял для этого денежные средства, заработанные отцом. Действительно, его доходы и расходы будут сказываться на результатах, но мы упустили, сколько они потратили на ребенка, сколько заработала супруга, возможно какие-то отдельные разовые доходы и расходы. То есть получив результат по отцу, он будет корректным, но неполным. Вот почему нам будет лучше посмотреть МСФО семьи, а не РСБУ отца.

Итак, мы действительно видим феноменальное падение чистой прибыли. Однако все промежуточные результаты более удовлетворительные. В РСБУ мы не найдем операционную прибыль, можем использовать вместо этого прибыль от продаж; и валовая прибыль и прибыль от продаж снизились, поэтому отчет мы в любом случае не можем назвать хорошим, но все эти снижения находятся в разумных пределах, а основное искажение результата произошло после подсчета прочих расходов. Что кроется за прочими расходами, мы не увидим в данной отчетности, плюс МСФО также заключается в наличии пояснений и приложений, однако уже сейчас мы можем сделать вывод о том, на что обратить внимание в дальнейшем.

Перейдем к ГМК, который также насторожил многих инвесторов на текущей неделе. ГМК это дивидендная история, сама компания не является дешевой и недооцененной, поэтому любые оценки, связанные с компанией, будут относиться прежде всего к дивидендным перспективам. По другим компаниям (Лензолото, Нижнекамскнефтехим, Уралкалий) можно отследить истории, как ревностно реагировали инвесторы на принятие решения о невыплате дивидендов за текущий период. Дивидендная политика ГМК достаточно гибкая и привязана к показателю Net debt/EBITDA: важно, чтобы он оставался ниже значения 1,8, тогда компания на дивиденды распределит 60% EBITDA. При уходе долга до критичных значений распределение может снизиться вдвое до 30% EBITDA, по о том, что компания не выплатит дивиденды, вообще не заходит и речи, т.к. заинтересованность собственниках в потоке очень серьезная.

Поскольку наш мозг очень любит экстраполировать данные, подобный график динамики чистого долга никому не понравился. Компания почти вплотную подобралась к значению 1,8. Что же до самого значения EBITDA, то оно незначительно снизилось до 1744 млн. долл.

Таким образом, если мы возьмем средний курс доллара за полгода (который компания определила в размере 57,99 руб.) и посчитаем 60% EBITDA в расчете на одну акцию, то получим ориентир по дивидендам примерно 383 рубля. Компания уже объявила, что заседание по дивидендам назначено на 24 августа, так что конкретную рекомендацию мы увидим совсем скоро.

Что касается самого дохода компании ГМК Норникель, то видно, что в связи с ростом цен на палладий, он стал занимать в доходе компании ведущую роль, а в целом примерно в равных долях компания зарабатывает на палладии, меди и никеле. Хорошо, что компания не зависит от одного металла, вполне возможно, когда палладий пойдет на коррекцию, никель сможет поддержать компанию (если воспрянет ото сна). Что касается меди, то уже в текущем году ожидается запуск Быстринского ГОКа.

Что ж сейчас ГМК занимает в моем портфеле менее 5% и прежде чем принимать какие-либо дальнейшие решения, я считаю необходимым дождаться рекомендации 24 августа. Продолжаем наблюдать за динамикой чистого долга и дальнейшим развитием компании.

Акрон внепланово появился в статье ошарашив всех внезапными дивидендами за полгода в размере 235 рублей. Даже по текущим подросшим котировкам это 6,5% дивдоходности, что уже неплохо, тем более за полгода. Здесь сразу настораживают несколько моментов

— дивидендная политика компании опирается на данные о чистой прибыли (не менее 30% от чистой прибыли МСФО), но компания принимает решение выплатить дивиденды за полгода из нераспределенной прибыли и ДО вышедшего отчета за полгода

К чему такая спешка? Qui prodest?

— всего компания намеревается направить на дивиденды 9 млрд. рублей, это сопоставимо с годовыми выплатами прошлых лет, теоретически можно расчитывать, что по итогам года дивидендов не будет или они будут крайне низкими

— если же позже компания снова выплатит высокие дивиденды (например в 2013 году дивидендная доходность Акрона достигала 13% годовых), то подобный аукцион невиданной щедрости может лишь навредить компании, которая занимается активными вложениями (компания увеличивает долг, привлекая проектное финансирование)

Все любят дивиденды и я в том числе. Тем не менее сложившаяся ситуация скорее настораживает, чем радует. Я обязательно присмотрюсь к полугодовому отчету и буду принимать решение по Акрону позже.

Что касается самого химического сектора, то с одной стороны он в депрессии, с другой стороны вполне возможно именно этот момент один из наилучших для вложения в дешевые акции этого сектора.

Любые сырьевые компании на дне цикла выглядят очень привлекательно. Разумеется, мы не можем знать, как долго продлится такое плавание по ценовому дну и не будет ли оно пробито. Тем не менее интересный факт (справедливый не только в этой отрасли, но во многих других сырьевых отраслях), что когда речь заходит о себестоимости, многие российские компании выглядят очень достойно в отличие от аналогов. Уже осознавая этот факт, можно спокойнее их держать на фоне бесконечных информационных вбросов и опасений.

В пятницу вышла отчетность ФСК ЕЭС, которая тоже обескураживающе подействовала на некоторых держателей. Я работаю с ФСК и, разумеется, у меня отчет вызвал совершенно непраздный интерес.

Итак, у нас солидное падение по чистой прибыли. Но стоит ввести понятие «скорректированная» так сразу рост. Хорошо, что компания сразу же сама дает пояснение, что нередко игнорируют другие компании, которые вводят скорректированные показатели. На самом деле все достаточно просто.

На операционную и чистую прибыль повлиял разовый убыток от Нурэнерго. Ранее эта сумма фигурировала как прибыль, теперь ее скорректировали обратно. Поскольку Нурэнерго действительно обанкротилась, это разовый, но реальный убыток, который достаточно справедливо отмечен в отчетности. Интересно, что в отчете о движении денежных средств ФСК внесла эту сумму среди прочих корректирововок (и в итоге движение ДС выглядит достаточно достойно), в то время как Юнипро разовую сумму дохода в корректировки не поставила и в итоге у нее поехали все показатели.

В целом по данному отчету больше добавить нечего, прорывным его назвать нельзя, ничего особо не поменялось, я продолжу держать ФСК как и держал. Добавлю в случае сильного падения. Пока что более радуют другие дочки Россетей: МРСК ЦП и МРСК Волги. Всему свое время.

На этом сегодня остановимся. Благодарю за интерес к моим статьям. Всем успешных сделок и разумных решений!

193 |

Читайте на SMART-LAB:

Tickmill подводит итоги рекордного 2025 года

Tickmill закрыл 2025 год как один из самых успешных в своей истории, достигнув рекордных показателей по торговой активности, росту...

17:37

Газпром: переворот стоимости и кратный рост прибыли при долгосрочных проблемах в Ормузском проливе

Газпром — темная лошадка российского рынка, только ленивый не пнул эту компанию/акцию за последние 3 года

Я же считаю, что любая...

16:45

Инвестиции без спешки: торгуем в выходные

Рынок часто движется импульсами, тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. Для этого отлично подходят выходные дни. В...

16:39

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост:...

19:45

теги блога Григорий Богданов

- EBITDA

- H2T-tv

- H2T.TV

- акрон

- Алроса

- Асват Дамодаран

- АФК Система

- Аэрофлот

- Башнефть

- БСП

- Вебинар

- взлом аккаунтов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Григорий Богданов

- Детский мир

- дивиденды

- доллар

- ИИС

- Инвестиции

- Инвестиционный портфель

- Интер Рао

- ИнтерРао

- инфляция в России

- Колл спред

- Конференция Смартлаба

- красный циркуль

- ЛСР

- ЛСР Группа

- Лукойл

- Магнит

- МВидео

- Мегафон

- МКБ

- ММК

- Мосбиржа

- Московская биржа

- Мостотрест

- Мосэнерго

- МОЭСК

- МРСК Волги

- МСФО

- МТС

- Нефть

- НЛМК

- НМТП

- Новатэк

- Новый Год

- Облигации

- Обувь России

- ОГК-2

- Опционы

- Открытие

- Отчетность

- Полюс

- Полюс золото

- помощь

- Портфель

- Презентация

- Протек

- Психология

- Работа с позицией

- Размещение

- Роллман

- Россети

- Рост рынка

- Ростелеком

- РСБУ

- РТС

- Русагро

- РусГидро

- Сбербанк

- Северсталь

- Серебро

- Система

- спред

- Сургутнефтегаз

- ТГК-1

- Уралкалий

- Финансовая отчетность

- Фосагро

- ФСК Россети

- Фундаментальный анализ

- Черкизово

- Чистый долг

- Энел Россия

- Юнипро

Денег то у Башни нет на дивиденды, судя по отчёту!((Если не надоят с дебиторки.

АФК будут максимально затягивать суд.И деньги от Системы поступят минимум в середине осени.

Вероятность минимальных див Башнефти в этом году, получается, весьма высока!