ГМК НорНикель

Сырьевые компании как объект инвестиций. А что будет при исчерпании ресурсов?

- 01 мая 2019, 05:44

- |

Выглядит вроде как здраво если бы не маленькая деталь. Исчерпание ресурсной базы происходит в целом равномерно по всему миру (спасибо глобальным корпорациям). И эти ресурсы пока не получается тиражировать как тиражируют всевозможные инет-проекты.

Но и спрос растёт.

А что по законам рынка происходит когда при росте спроса снижается предложение?

Ну как-то все знают что цена растёт. Причём растёт экспоненциально.

Тут я всегда вспоминаю историю братьев Хант и их «серебрянную афёру» (уж очень нравится мне эта история, во всей красе демонстрирующая «рыночные свободы» самого развитого рынка США).

Так что пока толстый (акционер ресурсных компаний) худой ( владелец всяких легко тиражируемых инет-компаний) сдохнет.

Как обычно -это только личное мнение ....

- комментировать

- Комментарии ( 12 )

Рост не выглядит устойчивым

- 30 апреля 2019, 12:31

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Белая свеча, и разрыв вниз пятницы на уровне 227.8 закрыт, а «бычье» «окно» 5 апреля на уровне 221.9 рублей осталось незакрытым. При этом недельная свеча вышла черной, что может способствовать продолжению коррекции. Однако скользящая средняя ЕМА55 смотрит наверх, а «медвежьего» расхождения не наблюдается. При этом российские акции относительно Нефти Брент сейчас недооценены (примерно на 6.5%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 72,25*18,5=1336.6 пункта, а биржевое значение — около 1250.2 пункта. В такой ситуации угрозы среднесрочному растущему тренду нет.

Газпром. Вчера мы закрыли нашу короткую позицию на Стоп-лоссе (купили 15 000 акций по 161.5 рублей). При этом день закрылся белой свечой, а скользящая средняя ЕМА-55 смотрит наверх. Данные факты внушают осторожный оптимизм. Однако недельная свеча вышла черной, что может значительно ограничить «бычьи» настроения.

( Читать дальше )

Норникель показал сильные операционные результаты - Промсвязьбанк

- 29 апреля 2019, 13:19

- |

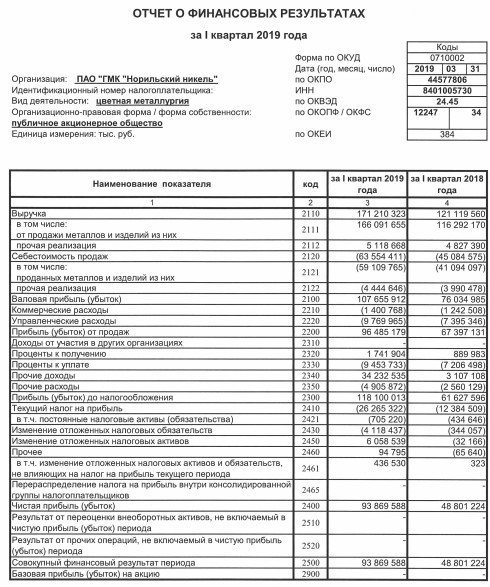

ГМК «Норильский никель» объявил предварительные производственные результаты за первый квартал 2019 года. Объем производства никеля в первом квартале 2019 года составил 56 тыс. тонн, что на 3,4% больше первого квартала 2018 года. Объем производства меди вырос по сравнению с аналогичным периодом прошлого года на 13% до 127 тыс. тонн. Производство палладия составило 770 тыс. унций (+32% по сравнению с 1 кв. 2018 г.) и производство платины — 204 тыс. унций (+48% по сравнению с 1 кв. 2018 г.).

«Норникель» показал сильные операционные результаты по итогам 1 кв. 2019 года, особенно в части МПГ. Учитывая, что год к году цены на палладий показали существенный рост, доля доходов от МПГ в структуре выручки ГМК продолжит расти. В целом, же рост операционных показателей должен нивелировать слабую динамику цен по другим металлам и по итогам 1 кв. компания покажет рост выручки в долларовом эквиваленте. Основные причина роста производства связаны по меди с выходом на проектные мощности Быстринского ГОКа и переработкой концентрата, купленного у ГК Ростех. Увеличение производства никеля связано с ростом переработки файнштейна Заполярного филиала на Кольской ГМК, а также увеличением переработки сырья третьих лиц на Norilsk Nickel Harjavalta. Увеличение производства металлов платиновой группы было связано с сезонным ростом объемов переработки накопленного незавершенного производства.Промсвязьбанк

Краткосрочных катализаторов для акций Норникеля после объявления дивидендов мало - Атон

- 29 апреля 2019, 12:55

- |

Это соответствует дивидендной доходности 5.5% и совокупным дивидендам $2.36/GDR за 2018 (доходность 11% по текущей цене). Дата закрытия реестра намечена на 21 июня.

Общая дивидендная выплата за 2018 составляет $3.7 млрд, или 60% EBITDA, что соответствует дивидендной политике и нашим ожиданиям, а значит НЕЙТРАЛЬНО для акций. Мы подтверждаем наш рейтинг НЕЙТРАЛЬНО по Норникелю, который мы считаем справедливо оцененным по мультипликатору EV/EBITDA 2019П 5.8x, и видим мало краткосрочных катализаторов для бумаги после объявления дивидендов.АТОН

Норильский Никель: финальный дивиденд по итогам 2018 г.

- 29 апреля 2019, 12:43

- |

Совет директоров Норильского никеля предложил выплатить по результатам 2018 г. дивиденд в размере 792,52 руб. на обыкновенную акцию

Размер дивиденда соответствует дивидендной политике компании. Решение совета директоров должно быть утверждено собранием акционеров, которое пройдет 10 июня. Дивиденды получат акционеры, включенные в реестр по состоянию на 21июня. Скорректированный для расчета дивидендов показатель долговой нагрузки Нориникеля (Чистый долг/12М EBITDA) равен лишь 0,8 и в соответствии с правилами компании позволяет выплачивать дивиденды исходя из 60% годовой EBITDA за вычетом дивидендов, уже выплаченных в октябре по итогам 1 п/г 2018 г. (11,65 долл./акция на общую сумму 1,8 млрд долл.). Следовательно, на дивиденды компания должна направить около 1,939 млрд долл, или 125,4 млрд руб. Такую сумму и рекомендовал выплатить совет директоров. Дивиденд на акцию составляет 792,52 руб, что при текущей цене обеспечивает доходность около 5%.

Торгуйте БЕСПЛАТНО с тарифным планом «15 лучших»

С уважением, команда УРАЛСИБ Брокер.

т.: 8 (800) 100-59-00

Исторический максимум в ГМК

- 29 апреля 2019, 12:27

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Разрыв вниз, и черная свеча при высоком объеме торгов. В такой ситуации закрылся «бычий» разрыва 8 апреля на уровне 227.7 рублей, а до закрытия «окна» 5 апреля на уровне 221.9 рублей осталось немного. При этом недельная свеча вышла черной, что будет способствовать продолжению коррекции. Однако скользящая средняя ЕМА55 уверенно смотрит наверх, а «медвежьего» расхождения не наблюдается. При этом российские акции относительно Нефти Брент сейчас недооценены (примерно на 5.7%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 74,20*18,5=1327.4 пункта, а биржевое значение — около 1251.2 пункта. В такой ситуации угрозы среднесрочному растущему тренду нет.

Газпром. Белая свеча, но мы продолжаем держать небольшую короткую позицию. При этом «медвежье» расхождение остается и вряд ли уже отыграно, а недельная свеча вышла черной. В такой ситуации снижение может продолжиться, несмотря на то, что ЕМА-55 только недавно начала смотреть наверх.

( Читать дальше )

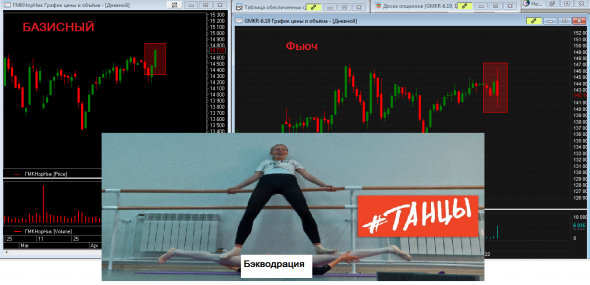

Норильский никель СЯГОДНЯ!!! FUN

- 26 апреля 2019, 20:03

- |

Бэквордация – ситуация, при которой цена фьючерсного контракта на открытом рынке ниже стоимости базового актива.

Снижение запасов никеля на Лондонской бирже поддерживает акции Норникеля - Альфа-Банк

- 26 апреля 2019, 18:22

- |

Компания подтвердила свой производственный прогноз на 2019 г. – 220-225 тыс. тонн никеля, 430-450 тыс. тонн меди (40-46 тыс. тонн с Быстринского ГОКа), 646-670 тыс. унций платины и 2 770-2 800 тыс. унций палладия. У компании есть все шансы продемонстрировать EBITDA по итогам 2019 г. на уровне более $6 млрд при текущем производственном прогнозе и текущих ценах, что обеспечит дивидендную доходность в двузначном выражении по итогам 2019 г.

Мы считаем, что цены на медь могут вырасти до $7 000/тонну в ближайшие месяцы на фоне укрепления спроса и отсутствия новых проектов.

«Норильский никель» может получить дальнейшую поддержку от роста производства нержавеющей стали в Китае. Снижение запасов никеля на Лондонской бирже также поддерживает цены на никель.

Дефицит на рынке палладия, как ожидается, сохранится в этом году, и мы считаем, что он продолжит поддерживать цены на хорошем уровне $1 500/унцию, а их возможное ралли до $1 600-1 800/унцию не станет сюрпризом для рынка. Многие китайские города начали внедрять экологический стандарт “Китай 6a”, тогда как более жесткий европейский экологический стандарт Евро-6 может поддержать спрос на палладий на европейском рынке. Мы считаем, что вероятность замены палладия на платину невелика.Альфа-Банк

Норникель - дивиденды по результатам 2018 года в размере 792,52 рублей на одну обыкновенную акцию.

- 26 апреля 2019, 17:08

- |

1. Рекомендовать годовому Общему собранию акционеров принять решение о выплате дивидендов по обыкновенным именным акциям Компании по результатам 2018 года в размере 792,52 рублей на одну обыкновенную акцию.

2. Предложить годовому Общему собранию акционеров установить в качестве даты, на которую определяются лица, имеющие право на получение дивидендов, 21 июня 2019 года.

Созвать годовое Общее собрание акционеров Компании (далее – Собрание) и определить:

1) дату проведения Собрания — 10 июня 2019 года;

7) дату определения (фиксации) лиц, имеющих право на участие в Собрании — 17 мая 2019 года;

http://www.e-disclosure.ru/portal/event.aspx?EventId=iZR1W9bssUCcH5Wd1CWs0Q-B-B

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал