Внешний долг

О внешнем долге и санкциях. А если он прав ?

- 15 мая 2022, 22:52

- |

- комментировать

- 683 | ★1

- Комментарии ( 0 )

ЦБ может стать единым платежным агентом по евробондам российских компаний — Ведомости

- 06 апреля 2022, 08:38

- |

Власти придумали схему для расчетов российских компаний по долгам перед иностранными кредиторами. Функцию единого платежного агента по внешним обязательствам, в том числе для корпоративных эмитентов, могут передать Банку России. Об этом «Ведомостям» рассказал близкий к правительству источник. Об обсуждении такой опции известно собеседнику в крупном российском банке, а также источнику в компании – эмитенте еврооблигаций, знакомому с дискуссией.

По словам источников «Ведомостей», выплаты по долгам российских компаний перед иностранными кредиторами из недружественных стран будут проводиться лишь при условии разморозки заблокированных валютных резервов ЦБ. По словам источника, близкого к правительству, окончательное решение о переходе на такой механизм обслуживания российских внешних долгов еще не принято. Такой вариант не единственный из обсуждаемых и практического воплощения схема с передачей ЦБ функций единого платежного агента пока не получила

Собеседник в крупной промышленной группе говорит, что проект нового порядка обслуживания обязательств уже подготовлен и может быть объявлен в ближайшие дни.

ЦБ может стать единым платежным агентом по евробондам российских компаний — Ведомости (vedomosti.ru)

Обзор прессы: Аэрофлот, ВИЭ, ТЭК, ВТБ, Альфа-банк, Ренессанс Кредит, лизинг, уголь, металлопродукция, микроэлектроника, внешний долг — 06/04/22

- 06 апреля 2022, 08:17

- |

ЦБ может стать единым платежным агентом по евробондам российских компаний

Власти придумали схему для расчетов российских компаний по долгам перед иностранными кредиторами. Функцию единого платежного агента по внешним обязательствам, в том числе для корпоративных эмитентов, могут передать Банку России. Об этом «Ведомостям» рассказал близкий к правительству источник. Об обсуждении такой опции известно собеседнику в крупном российском банке, а также источнику в компании – эмитенте еврооблигаций, знакомому с дискуссией.

https://www.vedomosti.ru/economics/articles/2022/04/05/916799-tsb-platezhnim-evrobondam

Новые санкции ЕС могут заморозить транспортные потоки

( Читать дальше )

Минфин в полном объеме исполнил обязательства по выплатам по еврооблигациям с погашением в 2030 году, на сумму $329,2 млн

- 31 марта 2022, 21:59

- |

Минфин России информирует, что средства для выплаты купонного дохода и частичного погашения основного долга по облигациям внешних облигационных займов Российской Федерации с окончательным сроком погашения в 2030 году в общей сумме 329,2 млн долл. США получены платежным агентом по еврооблигациям (The Bank of New York Mellon).

Таким образом, обязательства по обслуживанию государственных ценных бумаг Российской Федерации исполнены Минфином России в полном объеме в соответствии с эмиссионной документацией выпусков еврооблигаций.

Минфин России :: Пресс-центр :: Минфин России в полном объеме исполнил обязательства по выплатам по еврооблигациям с погашением в 2030 году (minfin.gov.ru)

Минфин выкупил 72,4% от объема выпуска облигаций «Россия-2022» на ₽124,4 млрд

- 31 марта 2022, 21:51

- |

31 марта 2022 года завершены расчеты по выкупу облигаций внешних облигационных займов Российской Федерации выпуска «Россия-2022» с погашением 4 апреля 2022 г.

В результате выкупа, осуществленного по цене 100% от номинала, Минфином России получены облигаций выпуска «Россия-2022» совокупной номинальной стоимостью 1 447 600 000 долл. США, что соответствует 72,4% от объема этого выпуска в обращении.

Обязательства по выкупленным облигациям признаны исполненными, остаток выпуска «Россия-2022» в обращении составляет 552 400 000 долл. США по номинальной стоимости. Соответствующее уведомление направлено платежному агенту по еврооблигациям (Citibank, N.A., London Branch).

В результате владельцы предъявленных к выкупу еврооблигаций «Россия-2022» в полном объеме получили рублевый эквивалент номинальной стоимости данных долговых инструментов, погашаемых 4 апреля 2022 г., а также эквивалент купонного дохода, накопленного на дату расчетов по выкупу, в совокупной сумме 124,40 млрд. рублей.

Минфин России :: Пресс-центр :: Минфин России выкупил 72,4% от объема выпуска облигаций «Россия-2022» (minfin.gov.ru)

Минфин выкупит облигации внешних облигационных займов РФ выпуска «Россия-2022» с погашением 4 апреля 2022 г — текст

- 29 марта 2022, 15:28

- |

29 марта 2022 г. Минфин России информирует о проведении выкупа облигаций внешних облигационных займов Российской Федерации выпуска № 12840060V «Россия-2022» (ISIN XS0767472458) с погашением 4 апреля 2022 г. (далее – Облигации).

Данное информационное сообщение является публичной офертой.

Выкуп Облигаций проводится на следующих условиях:

а) выкуп Облигаций осуществляется по цене 100% от номинальной стоимости;

б) владельцы выкупаемых Облигаций в период с 16:00 29 марта 2022 г. по 17:00 30 марта 2022 г. направляют НКО АО «Национальный расчетный депозитарий» поручения на перевод Облигаций на казначейский счет Минфина России в НКО АО «Национальный расчетный депозитарий». Направление указанного поручения подтверждает согласие владельца Облигаций на предъявление Облигаций к выкупу Минфином России и является акцептом данной публичной оферты;

в) оплата стоимости выкупаемых Облигаций, включающей накопленный купонный доход на дату оплаты, будет осуществлена 31 марта 2022 г.

( Читать дальше )

FAQ: Разъяснение о порядке отражения в бухгалтерском учете производных финансовых инструментов кредитными организациями

- 06 марта 2022, 09:57

- |

В соответствии с требованиями, установленными Положением Банка России № 372-П «О порядке бухгалтерского учета производных финансовых инструментов», кредитные организации в бухгалтерском учете производные финансовые инструменты отражают по справедливой стоимости.

При этом методы оценки справедливой стоимости производных финансовых инструментов кредитные организации определяют самостоятельно в соответствии с МСФО (IFRS) 13 «Оценка справедливой стоимости» и закрепляют их в своей учетной политике.

Порядок внесения изменений в учетную политику установлен в Федеральном законе от 06.12.2011 № 402-ФЗ «О бухгалтерском учете». Данный порядок в том числе предусматривает, что:

- изменение учетной политики может производиться при существенном изменении условий деятельности экономического субъекта (пункт 3 части 6 статьи 8);

- изменение учетной политики производится с начала отчетного года, если иное не обуславливается причиной такого изменения (часть 7 статьи 8).

( Читать дальше )

FAQ: Банк России разъясняет правила выплат по внешнему долгу российских эмитентов

- 06 марта 2022, 09:53

- |

Для поддержания финансовой стабильности российского рынка, защиты интересов кредиторов и для обеспечения возможности их российским заёмщикам и эмитентам долговых ценных бумаг своевременно и в полном объёме осуществлять обслуживание и погашение долговых обязательств в рублях и иностранной валюте Указом Президента Российской Федерации № 95 от 5 марта 2022 года установлен особый временный порядок обслуживания долга.

Кредиторы — резиденты Российской Федерации и кредиторы из стран, не присоединившиеся к санкциям против России, смогут получить средства по имеющимся долговым обязательствам резидентов Российской Федерации в установленные долговым обязательством сроки в рублях в объеме рублёвого эквивалента по обменному курсу на момент выплаты, а при наличии специального разрешения — в валюте долга.

Каких-либо ограничений на использование полученных кредиторами рублей, в том числе в части проведения конверсионных операций, не устанавливается.

( Читать дальше )

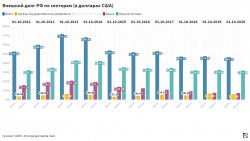

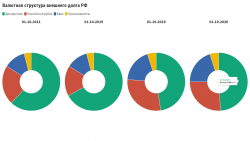

Валютная структура внешнего долга России 2011-2020

- 09 февраля 2021, 21:28

- |

сделал инфографику с 2011 по 2020-й:

- в абсолютных величинах внешний долг

- валютная структура внешнего долга РФ

( Читать дальше )

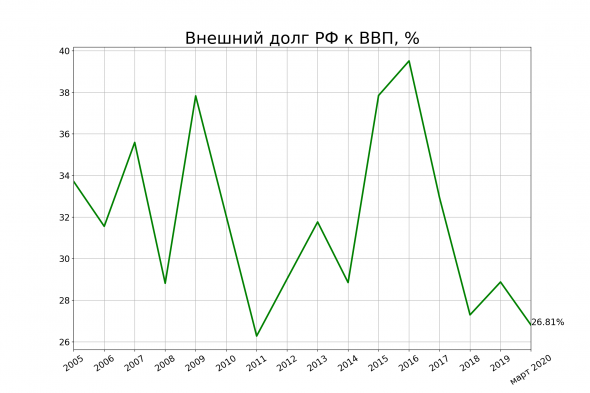

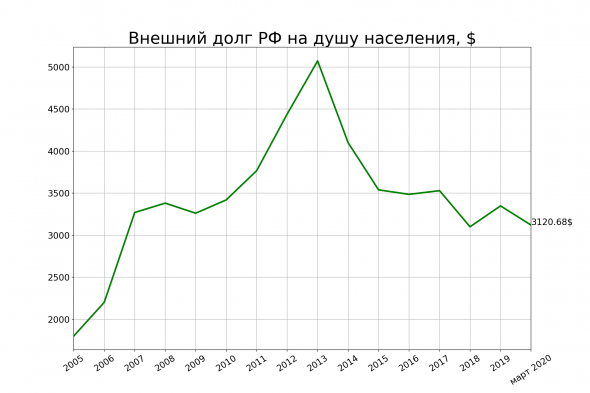

Внешний долг России

- 17 июля 2020, 18:15

- |

http://cbr.ru/statistics/macro_itm/svs/#a_71429

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал