ВТБ

📈 Акции ВТБ растут на 3,5% и в моменте поднялись выше 73 руб. впервые с 17 сентября

- 28 ноября 2025, 18:36

- |

Годовой темп роста портфеля ипотечных жилищных кредитов российских банков по состоянию на 1 ноября 2025 года увеличился до 5,6% после 4,9% на 1 октября и 3,6% на 1 сентября — ЦБ

- 28 ноября 2025, 16:29

- |

Годовой темп роста портфеля ипотечных жилищных кредитов (ИЖК) российских банков по состоянию на 1 ноября 2025 года увеличился до 5,6% после 4,9% на 1 октября и 3,6% на 1 сентября, сообщается в обзоре рынка ипотечного жилищного кредитования, опубликованном на сайте ЦБ РФ.

Задолженность физлиц по ИЖК с учетом приобретенных прав требований на 1 ноября составила 21,058 трлн рублей, она увеличилась за месяц на 288,8 млрд рублей, или на 1,4%, после роста в сентябре на 214,0 млрд рублей, или на 1,0%.

cbr.ru

www.interfax.ru/business/1060449

ВТБ сможет заработать около 500 млрд ₽ чистой прибыли в текущем году и половину направить на дивиденды, ориентировочно около 18 ₽ на акцию (ДД ~ 25%) — Газпромбанк Инвестиции

- 28 ноября 2025, 15:03

- |

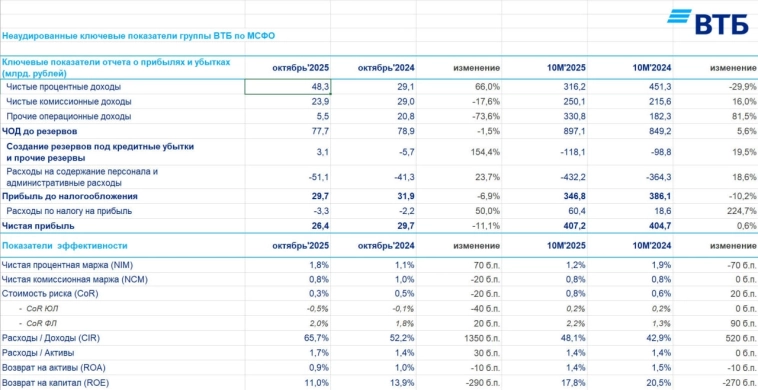

ВТБ представил результаты за десять месяцев 2025 года. Чистая прибыль банка за отчетный период составила 407,2 млрд рублей, увеличившись на 0,6% относительно аналогичного периода 2024 года.

Кредитный портфель

Совокупный кредитный портфель до вычета резервов за десять месяцев 2025 года увеличился на 0,5% и составил 23,9 трлн рублей. При этом с начала года ВТБ наращивал долю корпоративного кредитования и сокращал объем розничного кредитного портфеля. Кредитный портфель юридических лиц вырос с начала года на 3,5%, до 16,5 трлн рублей. Кредитный портфель физических лиц в том же периоде снизился на 5,6%, до 7,4 трлн рублей. Доля неработающих кредитов в совокупном кредитном портфеле с начала года до конца октября увеличилась с 3,5% до 3,8%.

Доходы и прибыль

— Чистые процентные доходы за десять месяцев 2025 года снизились на 29,9% г/г вследствие давления стоимости фондирования на чистую процентную маржу на фоне высокой ключевой ставки и составили 316,2 млрд рублей.

— Чистая процентная маржа составила 1,2% за десять месяцев 2025 года против 1,9% за аналогичный период прошлого года.

( Читать дальше )

Мороз по фасаду ВТБ

- 28 ноября 2025, 13:04

- |

Вывод замороженных активов ВТБ: что это значит для инвесторов и акционеров

Разрешение Центробанка на вывод с баланса ВТБ замороженных активов на $900 млн (около 70 млрд ₽) — это вторая специальная реорганизация банка по закону 292-ФЗ, которая будет завершена до конца 2025 года, вероятно 12 декабря. Рассмотрим, что это означает для различных групп заинтересованных лиц.

Краткосрочные последствия (до конца 2025 года)

Для акционеров и инвесторов эта операция имеет несколько важных эффектов. Во-первых, выделение заблокированных активов и обязательств на отдельное юрлицо позволяет банку «очистить» баланс от проблемных активов, улучшив структуру баланса и финансовые результаты. Во-вторых, ранее первая реорганизация ВТБ (на 98 млрд рублей вместо планировавшихся 180 млрд) принесла банку значительную разовую прибыль.

С учётом ожидаемого к концу года выделения заблокированных активов ВТБ подтверждает прогноз по годовой прибыли в размере не менее 500 млрд рублей. За январь-октябрь 2025 года чистая прибыль группы уже составила 407,2 млрд рублей (+0,6% год к году).

( Читать дальше )

ВТБ подтверждает прогноз по достижению прибыли по итогам года в 500 млрд рублей

- 28 ноября 2025, 12:52

- |

Акции ВТБ торгуются по 70,89 рубля и прибавили чуть больше полпроцента после публикации отчётности по МСФО за 10 месяцев. Реакция спокойная, но позитивная. Рынок получил подтверждение ключевой цели банка по достижению прибыли по итогам года не ниже 500 млрд рублей даже с учётом выделения заблокированных активов, что закрепляет текущие ожидания инвесторов по устойчивости группы.

Кредитный портфель остаётся сбалансированным. Корпоративный сегмент вырос на 3,5% с начала года до 16,5 трлн рублей. Розничный портфель сократился на 5,6% и опустился до 7,4 трлн рублей. Доля розницы снизилась до 31%. Такой манёвр уменьшает потребление капитала и улучшает соотношение риск-взвешенных активов. Коэффициент LDR остаётся на уровне 84,4%, что подтверждает консервативный подход к управлению ликвидностью.

Фондирование выглядит устойчивым. Средства физлиц снизились в октябре на 1,3%, но остаются выше уровня начала года. Средства юрлиц прибавили 5,6%. Совокупный объём клиентских средств достиг 26,8 трлн рублей. Доля клиентского фондирования выросла до 81,4% и поддерживает стабильность обязательств.

( Читать дальше )

Вклады ВТБ позволяют мне богатеть: Получил больше 13 тысяч рублей

- 28 ноября 2025, 12:36

- |

Сегодня пришла доха по вкладам ВТБ в размере 13 992 руб., закинул её на ИИС жены любимой, конечно же (не каблук, а не конфликтный 😁)

В ноябре уже внесено 87 465 руб., всего же остаётся до получения максимального вычета занести каких-то 126 800 руб. В уме держу поступления дохода по вкладам в Альфе (ок.16к) и декабрьские 50к.

Из своих честнозаработанных в декабре на ИИС отправятся 61к и «цель» антиминимум будет выполнена.

Эээээх, а в 2024 внёс суммарно на счета 1.706М, в 2025-м что-то пошло не так… и я знаю что… но это совсем другая история.

Вы чо как, богатеете? 😏

( Читать дальше )

Сколько дивидендов заплатит ВТБ через полгода

- 28 ноября 2025, 12:19

- |

За 2024 год ВТБ совершил выплату в 25,58 рублей на обыкновенную акцию. Это примерно 275,75 млрд рублей. Отличная сумма. Но что будет с новой?

Если вы помните, в 2025 году ВТБ разместил допку, в результате чего количество обыкновенных акций увеличилось.

( Читать дальше )

- комментировать

- 10.1К |

- Комментарии ( 28 )

🏦 ВТБ — Октябрь 2025: маржа в росте, прибыль чуть ниже, но цель — 500 млрд рублей остаётся

- 28 ноября 2025, 11:37

- |

$VTBR

опубликовал оперативную финансовую отчетность за октябрь и 10 месяцев 2025 года по МСФО. Процентная маржа растет, кредитный портфель перебалансируется, а годовая цель по прибыли — подтверждена.

🔥 Что пошло вверх

Чистые процентные доходы — +66% г/г, до 48,3 млрд руб.

Чистая процентная маржа — 1,8% против 1,1% годом ранее. Это максимум за последние годы.

10-месячная прибыль — 407,2 млрд руб. (+0,6% г/г). Несмотря на октябрьский спад, годовой тренд — в плюсе.

📉 Что вызывает вопросы

Чистая прибыль октября — 26,4 млрд руб. (–11,1% г/г).

Чистые комиссионные доходы просели на 17,6%, до 23,9 млрд руб. — но во многом из-за высокой базы прошлого года.

💬 Комментарий руководства

Дмитрий Пьянов, первый зампред правления ВТБ, подчеркнул:

«Результаты октября закрепляют ключевые тенденции года — рост маржи, умеренная стоимость риска и фокус на корпоративном кредитовании».

Банк также подтвердил прогноз по годовой прибыли — не менее 500 млрд руб., в том числе за счёт ожидаемого освобождения заблокированных активов до конца года.

( Читать дальше )

ВТБ планирует провести "точечную" оптимизацию персонала, но ни о каком массовом сокращении речи не идёт — первый зампред ВТБ Пьянов

- 28 ноября 2025, 10:30

- |

ВТБ планирует «точечное» сокращение персонала на несколько процентов

Группа ВТБ планирует провести «точечную» оптимизацию персонала, сообщил журналистам первый заместитель президента-председателя правления, финансовый директор банка Дмитрий Пьянов.

По его словам, банк планирует «между двадцать шестым и двадцать пятым годом» улучшить коэффициент CIR (cost to incomeratio), отражающий отношение расходов к чистым операционным доходам. В октябре 2025 года этот коэффициент у группы ВТБ составил 65,7% против 52,2% год назад, по итогам 10 месяцев этого года CIR был на уровне 48,1% по сравнению с 42,9% год назад.

«Планируется, действительно, в отдельных областях точечная оптимизация персонала. Эти области представлены нашим операционно-технологическим блоком и нашим блоком розничного бизнеса», — сказал Пьянов.

«Преимущественно в розничном бизнесе оптимизация затронет штабные функции. Но ни о каком массовом сокращении речи не идёт. Речь идёт о, по сути, оптимизации в целях повышения эффективности, преимущественно в этих областях», — добавил он.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал