ВК

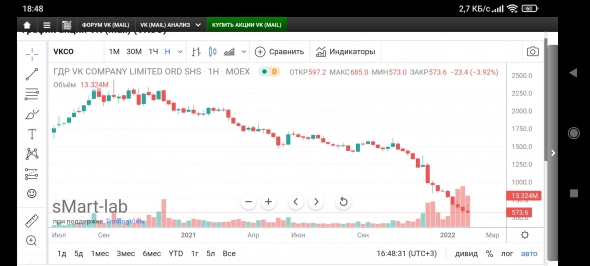

VK | Уровень покупок: 572,60

- 13 февраля 2022, 22:53

- |

#VKCO

*Не является призывом к покупке/продаже!

Текущая цена: 611,60

Минимальный уровень рассмотрения покупок: 572,60

⛔️Цена выше уровня покупок на 6%

Дисконт: ⭐️⭐️⭐️⭐️

Оценка компании: ⭐️⭐️

Интерес к покупке: ⭐️⭐️

⚡️Цена ниже годовой скользящей средней на 57,28%

- комментировать

- Комментарии ( 0 )

Что важнее мультипликаторы или тренд цены акции?

- 04 февраля 2022, 16:46

- |

Разберём пример Тимофея Мартынова. Купил акции VK (Mail) смотря на мультипликаторы. Да, возможно холдинг и не плохой, но общее настроение к их акциям крайне негативное. Нет продвижения, заинтересованности в инвесторах?

Признаюсь, что успел сегодня их купить на хаях, но на мизерный % от портфеля. Его только формирую, кэша ещё много.

Короче на мой взгляд, пока отношение совладельцев к акциям не изменится, заходит в них очень опасно. Дна вообще не видно. Их же ничего не останавливает, ни показатели компании, ни отчётность. Пока сама компания не начнет обратно выкупать со дна, его никто и не увидит.

Ждём выкупа. А пока смотрим дальнейшее падение.

Радует что выросли объемы

Мерзкий HeadHunter заставляет глотать пыль VK и Яндекс

- 02 февраля 2022, 13:37

- |

Компания HeadHunter возвращается к росту и в этом опережает своих «коллег» по цеху.

HH — это крупнейшая российская компания. Помогает искать работу и находить сотрудников. Мне так искать работу не приходилось, так как меня не хотят увольнять, но многим людям этот сайт знаком не по наслышке.

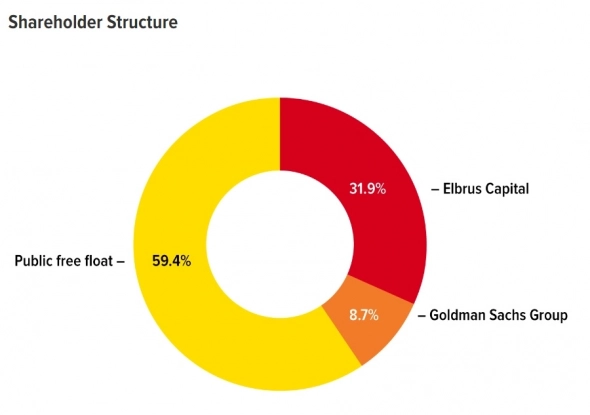

59,4% акций компании ушли в народ. Похоже их собирают в коллекцию те, кто не хочет работать.

( Читать дальше )

Итоги года

- 02 января 2022, 16:51

- |

Ну что, отчёты получены, налоги заплачены. Время подводить итоги.

Для меня прошедший год был неоднозначным. С одной стороны давила пандемия, растущая инфляция, растущие налоги и крепнущий рубль (доходы у меня в валюте). С такими вводными довольно сложно активно пополнять портфель.

Но рынок жил своей жизнью и деньги, которые уже на рынке, работали. Причём работали также неоднозначно. Если первое полугодие я бы охарактеризовал суперэффективным, когда совершились все основные прибыльные истории, то второе — это обилие лосей. Вот серьёзно, уйди я в кэш на майских, доходность портфеля стала бы кратно выше текущей. Впрочем, я не в Сочи и прикупа не знаю.

Сначала сухие цифры. В абсолютном выражении этот год оказался рекордно прибыльным, хоть так измерять и неправильно (1-я картинка). Относительные цифры, увы, без рекордов. Прибыльность портфеля за прошлый год была 26.75% при росте индекса на 29.56%. А в этом портфель показал всего 16.81% против роста индекса 12.7% (хоть индекс переиграл). С учётом же прибыли и пополнений рост портфеля составил 18%. В целом, после просадок второго полугодия ожидал более скромные цифры.

( Читать дальше )

Ребрендинг Mail.ru не приведет к изменениям в операционной структуре бизнеса - Велес Капитал

- 12 октября 2021, 13:23

- |

Ребрендинг не приведет к изменениям в операционной структуре бизнеса, бухгалтерском учете или форме предоставления финансовой отчетности. Название юридического лица и тикер будут поэтапно изменены. Основная причина подобных перемен, как сообщили в ходе онлайн-презентации, заключается в повышении узнаваемости бренда и идентичности различных сервисов компании. Mail.ru в большей степени является корпоративным брендом, в то время как ВК наиболее известный пользовательский бренд компании.

Создание экосистемы также требует выработки единого подхода для различных сервисов и недавно схожее решение принял Сбербанк, переименованный в Сбер. Наш общий взгляд на компанию не меняется. Мы рекомендуем «Покупать» GDR группы с целевой ценой 2 646 руб. за бумагу.Михайлин Артем

ИК «Велес Капитал»

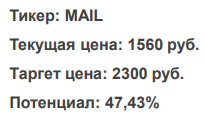

Mail.ru Group продолжает наращивать инвестиции в развитие бизнеса - КИТ Финанс Брокер

- 26 мая 2021, 18:18

- |

Финансовые результаты: Mail.ru Group опубликовала финансовые результаты за I кв. 2021 г. по МСФО. Выручка компании выросла на 27,4% по сравнению с аналогичным периодом прошлого года – до 28,3 млрд руб. В основном из-за восстановления рекламных доходов, роста выручки от ММО-игр и онлайнобразования.

Чистая прибыль снизилась на 7% – до 1,9 млрд руб. из-за полученных убытков в таких совместных предприятиях, как «O2O» и «AliExpress Россия», в которых у MAIL есть доля. Таким образом, дочерние компании Mail.ru Group сохраняют положительную динамику по выручке, но по-прежнему генерируют убытки из-за расходов в инвестиции.

В пользу группы хотим отметь, что «O2O» растёт по выручке на 100% в год, а оборот «AliExpress Россия» тем временем приблизился к 230 млрд руб. Кроме того, Aliexpress Россия продолжает запускать новые направления, такие как доставка продуктов и лекарств.

Mail.ru Group продолжает значительно наращивать инвестиции в развитие бизнеса, чтобы увеличить долю на таких перспективных ранках, как доставка еды, онлайнигры и онлайн-образование. Текущие инвестиции в персонал, маркетинг и покупка компаний, позволят занять доминирующее положение на таких рынках, как доставка еды, онлайн-игры и онлайн-образование.

В связи с вышеперечисленным, мы сохраняем акции MAIL в портфеле, но снижаем целевой ориентир до 2300 руб. Данная идея подходит для долгосрочного инвестирования, необходимо дождаться, когда убыточные проекты группы выйдут на самоокупаемость.КИТ Финанс Брокер

Приложение по инвестициям в котором можно заработать - это интересно?

- 27 апреля 2021, 17:48

- |

Всем привет!

Интересует мнение, как начинающих так и опытных инвесторов.

Стали бы вы пользоваться инвестиционным мобильным приложением в вк, в котором можно не только читать новостную ленту, следить за котировками, общаться с единомышленниками, но и подзаработать пользователям через систему донатов к написанным постам, а при достижении хорошей репутации создавать платные подписки?

ТРЕЙДЕРСКИЕ КАНАЛЫ БЫЛИ ВЗЛОМАНЫ! Как опростоволосись мошенники!

- 18 марта 2021, 17:06

- |

>>ССЫЛКА НА ВИДЕО<<

Драйвером позитивного сюрприза выручки Mail.Ru стал сегмент онлайн-образования - Альфа-Банк

- 05 марта 2021, 14:23

- |

Сегмент новых инициатив, особенно в части EdTech и B2B & Облака, был главным драйвером позитивного сюрприза в части выручки. Выручка EdTech выросла в три раза в 2020 г. и превзошла 6 млрд руб., тогда как выручка B2B & Облака составила более 5 млрд руб. на годовой основе. Mail.ru прогнозирует рост выручки на 18-21% г/г до 127-130 млрд руб. в 2021 г., что указывает на потенциал повышения текущего консенсус-прогноза (126,7 млрд руб.) и нашего прогноза.

Отметим, что фактический рост должен опередить прогнозы, так как компания, вероятно, продолжит совершать M&A сделки в сегментах Игр и EdTech. Учитывая, что основной бизнес должен выиграть от восстановления рекламного рынка и эффекта экосистемы, продолжающегося расширения сегмента Игр и появившегося EdTech, B2B и Облака, мы считаем, что 2021 г. должен стать годом сильного роста для Mail.ru и изменения отношения инвесторов к акциям компании, которые остаются очень недооцененными.

Мы сохраняем рекомендацию ВЫШЕ РЫНКА по акциям MAIL. Выручка и EBITDA группы превзошли наши ожидания на 7-2%. Выручка (33,0 млрд руб., +25% г/г) превзошла наш прогноз и консенсус-прогноз на 7-8%, EBITDA (7,3 млрд руб., -25% г/г) превысила прогнозы на 2%.Курбатова Анна

«Альфа-Банк»

Главными драйверами позитивного сюрприза выручки стали сегмент новых инициатив и особенно онлайн-образование. Что касается EBITDA, более слабая в сравнении с ожиданиями рентабельность сегмента C&S была нейтрализована более сильным в сравнении с ожиданиями показателем сегмента Игр и сокращением убытка в сегменте новых инициатив. Чистая прибыль в размере 1,8 млрд руб. оказалась ниже нашего прогноза (2,9 млрд руб.) отчасти из-за консолидации убытков ESForce в размере 0,4 млрд руб. Чистый долг составил 9,4 млрд руб. после выпуска облигаций на сумму $400 млн в октябре (в сравнении с чистой денежной позицией на уровне 2,9 млрд руб. на конец 3К20).

Динамика выручки сегмента C&S соответствует ожиданиям; рентабельность снизилась до 41% на фоне высоких расходов на развитие. Выручка от онлайн-рекламы соответствует нашим ожиданиям – ее рост ускорился с 5,0% г/г в 3К20 до 10,2% г/г в 4К20. В то же время вклад в рост рекламы от игр оказался сильнее ожиданий (+4,5 п. п. против ожидаемых 3,5 п. п.), тогда как основные активы показали рост выручки на 6,1% г/г против 6,7%, согласно нашему прогнозу. Выручка онлайн-рекламы выросла на 5,3% г/г за весь 2020 г., что является хорошим результатом.

Однако мы хотим отметить, что 3,1 п. п. роста пришлось на сегмент Игр, тогда как выручка от рекламы основного сегмента выросла на 2,2% с уровня 2019 г. (что соответствует нашему прогнозу по российскому рынку интернет-рекламы). Рост выручки ВК ускорился с 13% г/г в 3К20 до 17% г/г в 4К20 и до 25,4 млрд руб. за полный 2020 г. (+15%, 23,6% совокупной выручки). Рост выручки в сегменте Community IVAS ускорился с 8,3% г/г в 3К20 до 12,5% г/г (4,9 млрд руб.) в 4К20, став позитивным сюрпризом, учитывая, что компания ранее прогнозировала однозначный рост. Рентабельность C&S на уровне 40,7% оказалась ниже нашего прогноза (44,0%) на фоне больших расходов на развития продуктов и сервисов в конце года.

Еще один сильный квартал в сегменте Игр. Совокупная выручка онлайн-игр (в том числе выручка от рекламы в играх) выросла на 27,1% г/г, выручка MMO увеличилась на 23,1% г/г, ожидаемо замедлившись с 32,8-33,8% г/г в 3К20 и в целом соответствует нашим ожиданиям. Без учета Deus Craft, выручка MMO выросла на 11% г/г. Вклад Deus Craft в выручку за 4К20 составил примерно 1,2 млрд руб. ($16 млн), доказав таким образом, что студия способна достичь свой KPI на уровне примерно $15 млн выручки за 1К21. Вклад международной выручки достиг 77% (против 76% в 3К20 и 74% в 2К20). Рентабельность EBITDA сегмента Игр на уровне 13% оказалась лучше наших ожиданий (8,5%), однако ее рост замедлился с уровня 4К19 (32,3%), главным образом, на фоне указанных инвестиций в Deus Craft и активного маркетинга с целью сохранения подписчиков, приобретенных в период пандемии.

Отличная динамика EdTech, выручка B2B & Облака превысила 1 млрд руб. Динамика платформы EdTech снова стала сильным позитивным сюрпризом, показав рост выручки в 3,1 раза г/г до 2,6 млрд руб. в сравнении с ожиданиями на уровне 1,9 млрд руб. Подобная динамика обусловлена запуском более 200 новых курсов и программ на платформах Skillbox и Geekbrains; в итоге общее количество зарегистрированных студентов превысило 700 тыс. (+140 тыс. к/к, в 4 раза выше г/г).

Выручка Юлы составила 1 млрд руб., что предусматривает рост на 43% г/г (и на 8% превышает наши ожидания). Mail.ru Group впервые раскрыла показатели сегмента B2B & Облака и платформ рекомендаций. Выручка сегмента B2B-технологий составила 1 млрд руб. в 4К20, увеличившись в 3 раза г/г, выручка Облака приблизилась к 1 млрд руб. в годовом выражении, совокупная выручка платформ рекомендаций Пульс и Relap превысила 200 млн руб. в 4К20.

Сильные тренды г/г и к/к на уровне СП:

Foodtech. Выручка Delivery Club выросла на 19% к/к до нового максимума на уровне 3,1 млрд руб. на фоне роста средней стоимости заказа на 1,4%, тогда как количество заказов выросло на 18% к/к. В итоге выручка DC за 2020 г. выросла в 2,3 раза г/г до 10 млрд руб., опередив прогноз роста в два раза г/г. В 4К20 выручка Самоката выросла в 19 раз г/г до 4,3 млрд руб. при 8,5 млн заказов (против 2 млрд руб. и 4,5 млн заказов в 3К20). Выручка Кухни на районе составила 0,9 млрд руб. при 1,9 млн заказов в 4К20 (против 0,7 млн руб. и 1,5 млн заказов в 3К20).

Транспорт. В 4К20 выручка Ситимобила продолжила восстанавливаться с уровня дна 2К20: количество поездок и GMV выросли на 20% к/к.

E-commerce. Вклад российского маркетплейса AER превысил 25% (>20% в 3К20) и AliExpress Plus (экспресс-доставка из Китая) – 38% (против 25% в 3К) в совокупный GMV. В ходе телефонной конференции менеджмент указал на то, что AER GMV в 2020 г. находилась между топ-2 и топ-3 игроками этого рынка, и, по нашей оценке, составляет примерно 120 млрд руб.

Прогноз на 2021 г. оставляет возможности для повышения консенсус-прогноза Mail.ru прогнозирует рост выручки за 2021 г. на 18-21% г/г до 127-130 млрд руб. и улучшение рентабельности EBITDA г/г.

Прогноз предусматривает потенциал роста текущего консенсус-прогноза (127 млрд руб.) и нашего прогноза (129 млрд руб.).

По сегментам Mail.ru прогнозирует следующие тренды в 2021 г.:

Игры: двузначный рост органической выручки.

Юла: Выручка на уровне 3,6-3,9 млрд руб. с сильным улучшением рентабельности (выход на уровень безубыточности ожидается в 2022 г.).

EdTech: Выручка на уровне 8-9 млрд руб., что предполагает сильный рост на 31-48% г/г с уровней 2020 г. при положительной рентабельности EBITDA. Ввиду уже большого масштаба EdTech, начиная с 1К21 этот сегмент будет показан отдельно.

Delivery Club нацелен на двузначный рост выручки в 2021 г. и дальнейшее улучшение показателей юнит-экономики, при этом собственная доставка не из ресторанов быстрого питания и маркетплейс уже демонстрирует позитивную юнит-экономику. Рентабельность DC, как ожидается, получит поддержку от снижения субсидий, повышения логистической эффективности и благоприятных факторов, связанных с пандемией (увеличение количества заказов и подключенных к сервису ресторанов).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал