ВДО

«ПЮДМ» выкупил 2 облигации по оферте

- 25 мая 2020, 06:53

- |

Основанием для приобретения бондов по требованию их владельцев стало определение ставки купона на третий год обращения выпуска. Компания приняла решение сохранить купон в размере 15% годовых. Аналогичная процедура прошла в мае 2019 г. и состоится через год.

В пятницу «Первый ювелирный» перечислил по заявке инвестора 100 тысяч рублей за две облигации и 123,28 рубля накопленного купонного дохода, рассчитанного на 22 мая (установленную эмиссионными документами дату досрочного погашения).

В обращении остаются все ранее размещенные облигации «ПЮДМ» на сумму 116,4 млн рублей, так как эмитент может продать выкупленные бумаги повторно. Номинал облигации — 50 тысяч рублей. Купонный доход начисляется инвесторам каждый месяц, размер выплат на одну ценную бумагу составляет 616,44 рубля. Заем привлечен на 5 лет, до мая 2023 г. ISIN код выпуска: RU000A0ZZ8A2.

Инвесторы активно совершают сделки купли-продажи облигаций «ПЮДМ» на вторичном рынке. Объем торгов за 2 года обращения выпуска, с мая 2018 г. по апрель 2020 г., составил без малого 350 млн рублей. В среднем это 14,5 млн рублей в месяц. Средневзвешенная цена пошла вниз только в последние 2 месяца, после паники на мировых рынках, вызванной пандемией коронавируса. Однако показатель держится вблизи номинала: 99,11% по итогам апреля.

- комментировать

- Комментарии ( 0 )

Аналитическое покрытие сети KISTOCHKI за 1 квартал 2020 года

- 22 мая 2020, 14:14

- |

Перед вами спецвыпуск, особое внимание в котором уделено текущему состоянию сети маникюра и педикюра, антикризисным мерам, принятым руководством во время режима самоизоляции, а также перспективам и планам дальнейшей работы.

Ключевые тезисы:

- Три студии в Ленинградской области возобновили работу в мае с соблюдением всех санитарно-эпидемиологических требований. Еще 22 откроются по завершении карантина. Три наименее перспективных локации закрылись, а их оборудование будет использовано для оснащения новых салонов.

- Посещаемость студий в 1 квартале 2020 г. в среднем составила 22 тыс. человек в месяц против 20,2 тыс. в аналогичном периоде 2019-го. Среднегодовой показатель — порядка 26 тыс. посетителей ежемесячно. В связи с негативным влиянием кризиса на конкурентов ожидается рост спроса на услуги сети KISTOCHKI, который будет удовлетворен благодаря сохраненному в полном объеме штату мастеров.

( Читать дальше )

Портфель PRObonds #1 (высокодоходные облигации) полностью вышел из 3-месячной просадки

- 22 мая 2020, 08:06

- |

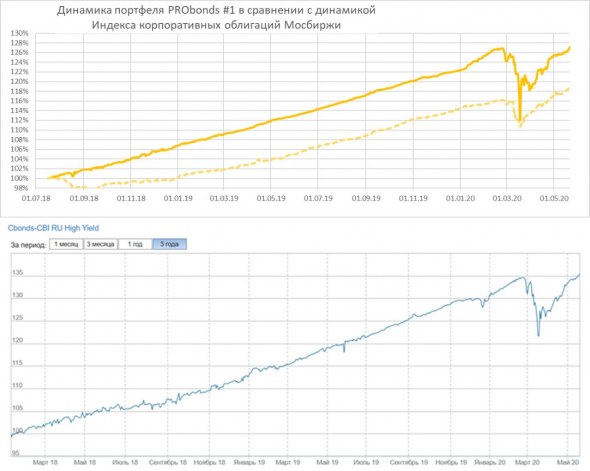

Портфель PRObonds #1, полностью состоящий из высокодоходных облигаций, вчера, наконец, превысил собственный максимум, поставленный в конце февраля. Коррекция продолжалась почти 3 месяца, а ее глубина достигала -12%. За эти месяцы мы провели ряд перемещений среди бумаг. И вряд ли они сказались на динамике положительно. Это была борьба за качество и минимизацию дефолтных рисков. Так или иначе, доходность портфеля вплотную приблизилась к 13% за последние 365 дней, и теперь в близи этой отметки и должна бы оставаться.

Если сравнить наш портфель с облигационными индексами, радость будет сдержанной. И ОФЗ, и широкий рынок корпоративных облигаций, и индекс высокодоходного сегмента вышли на траекторию роста раньше. Правда, индексы не платят брокерских комиссий ;) Но это больше вопрос перспектив. С учетом потенциальных финансовых потрясений и заложенных в большинство бумаг низких доходностей к погашению, слабо представляю, как за предстоящие 12 месяцев ОФЗ или крупные корпорации смогут дать даже 10%. В ВДО дела тоже не безоблачны: средние доходности ближе к 15% годовых, но поправка даже на пару дефолтов может серьезно скорректировать итоговый результат.

( Читать дальше )

Коротко о главном на 21.05.2020

- 22 мая 2020, 07:27

- |

Новый эмитент, ставка и размещение

- «Калита» в полном объеме разместила облигации на 300 млн рублей, размещение началось 31 марта

- Московская биржа зарегистрировала программу облигаций нового саратовского эмитента – «Многоотраслевое производственное предприятие «Энерготехника», компания сможет разместить в рамках программы облигации объемом до 3 млрд рублей

- «Трейд Менеджмент» установило ставку купона облигаций серии БО-П01 на уровне 12% годовых, ставка определяется исходя из значения ключевой ставки Банка России

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

Коротко о главном на 21.05.2020

- 21 мая 2020, 10:32

- |

Оферты, коммерческие облигации и размещения

- «Дэни колл» продлил срок сбора заявок в рамках выкупа облигаций до 11 июня, цена приобретения увеличена до 109,1% стоимости

- «Дядя Дёнер» 19 мая прошел оферту по облигациям серии БО-01, владельцы не предъявили бумаг к выкупу

- ТД «Мясничий» внес изменения в условия выпуска коммерческих облигаций, компания планирует разместить 300 тыс. ценных бумаг номинальной стоимость 1000 рублей

- АО им. Т.Г. Шевченко начинает размещение облигаций серии 001Р-02 объемом 300 млн рублей, организатор — «Иволга Капитал». Минимальный объем покупки — 300 тыс. рублей

- ТД «РКС-Сочи» объявил о начале сбора заявок инвесторов на участие в дебютном выпуске облигаций, минимальная сумма заявки ограничена 100 тыс. рублей. Организаторы — ИК «Септем Капитал» и «МСП Банк»

- «Трейд Менеджмент» сообщил об изменении в структуре собственников компании

( Читать дальше )

«Нафтатранс плюс» выплатил седьмой купон по облигациям 2-й серии

- 20 мая 2020, 15:17

- |

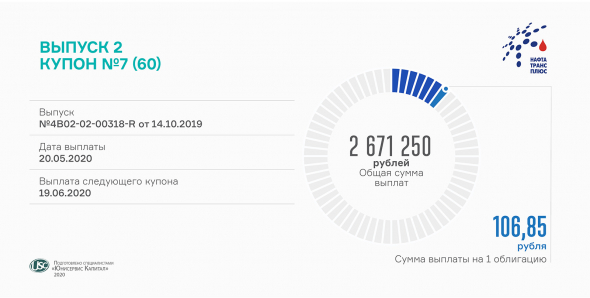

Инвесторам топливной компании ежемесячно начисляется доход в зависимости от ключевой ставки Центробанка: ставка ЦБ РФ + 6%, но не менее 13% и не более 15% годовых. Несмотря на апрельское снижение регулятором показателя до 5,5%, «Нафтатранс плюс» выплатил 20 мая по 106,85 рубля на облигацию, что соответствует 13% годовых.

Объем вторичных торгов облигациями второго выпуска сибирского нефтетрейдера составил в апреле 10,5 млн рублей, средневзвешенная цена упала до 96,37% от номинала. Сделки с бондами совершались на Мосбирже ежедневно в течение 22 торговых дней.

В обращении находится 25 тыс. облигаций «Нафтатранс плюс-БО-02» (RU000A100YD8). Размещение выпуска состоялось в октябре 2019 г. Номинал ценной бумаги — 10 тыс. рублей. Купон выплачивается раз в месяц по плавающей ставке. Предусмотрена квартальная амортизация: частичное досрочное погашение по 6,67% начнется в октябре 2021 г. и завершится выплатой остатка номинала облигации в размере 19,96% в сентябре 2024 г.

Поручитель компании — ООО «АЗС-Люкс» — вскоре увеличит в Новосибирске сеть заправок Shell за счет реконструкции действующих АЗС, которая стартовала в декабре.

Завершилась оферта по облигациям «Дядя Дёнер-БО-П01»

- 20 мая 2020, 14:24

- |

Сибирская сеть общественного питания прошла в мае безотзывную оферту по дебютному выпуску облигаций (RU000A0ZZ7R8).

По причине отсутствия требований инвесторов о приобретении бондов у компании не возникло обязательств по их погашению. Выкуп облигаций в конце второго года обращения выпуска был назначен в связи с установлением ставки на 25-38 купонные периоды. В результате компания приняла решение сохранить размер купона на уровне 14% годовых. Таким образом, до погашения выпуска инвесторам будет начисляться по-прежнему по 575,34 рубля на облигацию в месяц. В последние 2 месяца обращения выпуска, июне и июле 2021 г., выплачиваемая сумма уменьшится в соответствии с амортизацией.

Напомним, в обращении с июня 2018 г. находится 1200 облигаций первого выпуска «Дядя Дёнер». Номинал ценной бумаги — 50 тыс. рублей. Объем выпуска — 60 млн рублей. Купонный доход компания выплачивает ежемесячно. 14 мая был выплачен 24-й купон из 38.

( Читать дальше )

«ИТЦ-Трейд» выплатил 8-й купон

- 20 мая 2020, 14:11

- |

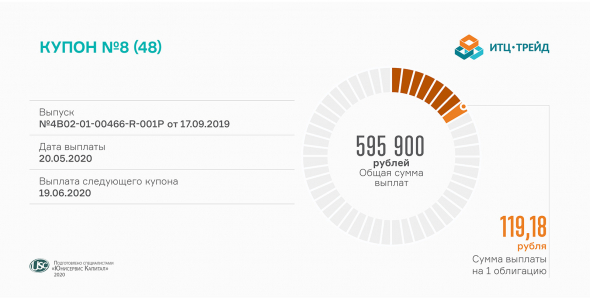

Компания выплачивает инвесторам ежемесячный купон по ставке 14,5% годовых, зафиксированной на весь срок обращения выпуска. Общая сумма выплат составляет почти 600 тыс. рублей, на одну облигацию — 119,18 рубля.

За апрель оборот ценных бумаг «ИТЦ-Трейд» сократился с 9,5 до 3,7 млн рублей, средневзвешенная цена показала незначительный рост и составила 98,97% от номинала.

Напомним, объем четырехлетнего выпуска поставщика бумажных изделий составляет 50 млн рублей, номинал облигации — 10 тыс. рублей. ISIN код: RU000A100UP0. В сентябре 2020, 2021 и 2022 гг. компания в случае необходимости может досрочно погасить облигации, о чем обязуется объявить за 2 недели до даты погашения. Также предусмотрена амортизация, согласно которой за 10 месяцев до окончания обращения выпуска эмитент начнет досрочное частичное погашение по 10% от номинала. Инвестиции «ИТЦ-Трейд» направил на пополнение оборотного капитала, увеличение количества контрактов и поставок действующим клиентам.

В период самоизоляции компания продолжает работать в обычном режиме, поставляя картон, бумагу и изделия из нее как на российский рынок, так и за рубеж (Казахстан, Болгария).

Коротко о главном на 20.05.2020

- 20 мая 2020, 08:45

- |

Ставка, оферент и досрочное погашение

- «Пионер-Лизинг» сохранил ставку купона на уровне 12,25% годовых еще на один год обращения облигаций

- АО им. Т.Г. Шевченко определил оферента по готовящемуся выпуску

- «ГарантСтрой» досрочно погасил 11 облигаций

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

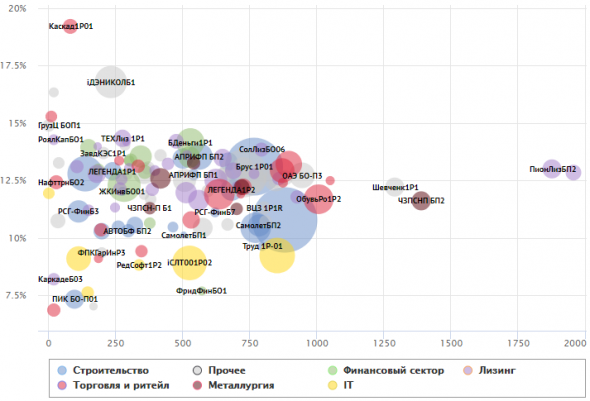

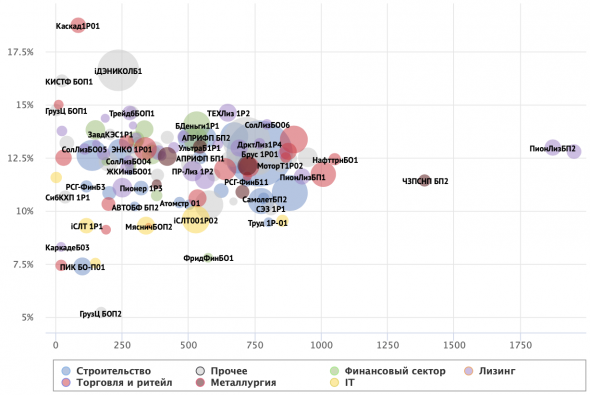

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

Вертикальная ось — Чистая доходность* в % годовых, горизонтальная — дюрация в днях.

На сайте график интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть.

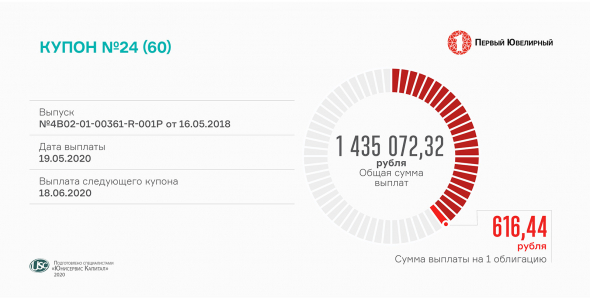

24-й купон выплатил «ПЮДМ»

- 19 мая 2020, 11:35

- |

Компания перечислила в НРД порядка 1,5 млн рублей. Ежемесячно инвесторам начисляется по 616,44 рубля на облигацию (RU000A0ZZ8A2). Расчет производится по ставке 15% годовых, которую компания продлила на третий год обращения выпуска.

Оборот облигаций «ПЮДМ» на вторичных торгах в апреле снизился до 9 млн рублей, средневзвешенная цена составила 99,11% от номинала.

Напомним, в обращении находится 2328 бумаг трейдера драгоценными металлами на 116,4 млн рублей. Размещение длилось с мая 2018 г. по апрель 2019 г., поскольку компания привлекала инвестиции по мере потребности в пополнении оборотного капитала. Номинал облигации составляет 50 тыс. рублей. Заем привлечен на 5 лет с 60 купонными периодами. Погашение назначено на 04.05.2023. Через год состоится безотзывная оферта, основанием которой послужит определение дохода по 37 и последующим купонным периодам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал