ВДО

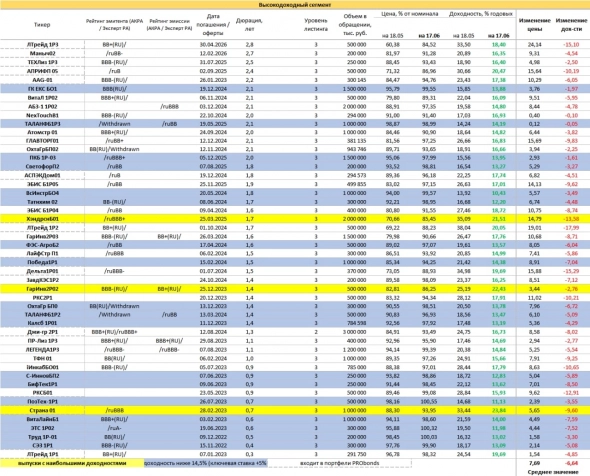

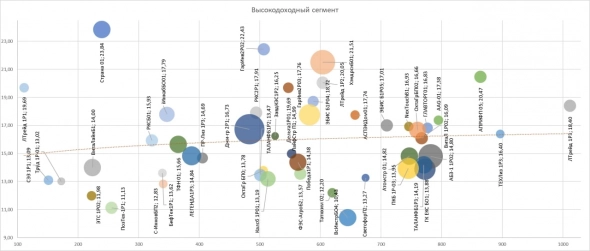

ВДО. +7% по цене за месяц. -7% в доходности за месяц

- 21 июня 2022, 08:55

- |

Когда растут котировки и снижаются доходности широкого рынка облигаций, однажды это должно увлечь за собой и нашу высокодоходную «песочницу». Как следствие, ВДО с середины мая по середину июня – это в среднем +7% прироста цен и аналогичные -7% снижения доходностей к погашению.

И теперь сегмент ВДО предлагает в уже только 15-20% потенциальной доходности. Или не уже, а еще?

Те, кто смог воспользоваться недавним ралли, удовлетворены. А самые интересные возможности, как водится на фондовом рынке, похоже, опять в прошлом.

( Читать дальше )

- комментировать

- Комментарии ( 11 )

Размещение облигаций МФК ВЭББАНКИР (для квал.инвесторов, ruBB-, 100 млн.р., 3,5 года, начальный купон 22%) приближается к финишу

- 20 июня 2022, 13:14

- |

Выпуск облигаций МФК ВЭББАНКИР 02 (для квал.инвесторов, ruBB-, 100 млн.р., 3,5 года, начальный купон 22%) за 2,5 сессии размещен уже более чем на 2/3.

Скрипт для участия в первичном размещении:

— полное / краткое наименование: МФК ВЭББАНКИР 02 / ВЭББНКР 02

— ISIN: RU000A104VW6

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Контакты клиентского блока ИК «Иволга Капитал» (организатор размещения):

— dcm@ivolgacap.com, +7 495 150 08 90

— Елена Шмелева, @elenashmelevaa, +7 999 645 91 23

— Антон Дроздов, @Drozdov_Anton, +7 964 585 10 18

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Коротко о главном на 20.06.2022

- 20 июня 2022, 10:09

- |

Ставка купона, дата размещения, оферты и дефолт:

- «Интерлизинг» установил ставку купона двухлетних облигаций серии 001Р-03 объемом 1,5 млрд рублей на уровне 12,5% годовых на весь период обращения бумаг. По выпуску предусмотрена амортизация в даты окончания 5-8-го купонов — по 25% от номинальной стоимости. Бумаги включены во Второй уровень котировального списка. Дата начала размещения — 22 июня 2022 г. Организаторами выступят Альфа-Банк, Совкомбанк, банк «Уралсиб».

- «Антерра» 24 июня начнет размещение двухлетнего выпуска облигаций серии БО-01 объемом 150 млн рублей. Ставка купонов установлена на уровне 18,5% годовых на весь период обращения бумаг. Купоны ежеквартальные. Бумаги будут размещены по открытой подписке. Выпуск зарегистрирован на «СПБ Бирже».

- Московская биржа зарегистрировала выпуск облигаций «Лизинг-Трейд» серии 001P-04. Регистрационный номер — 4B02-04-00506-R-001P. Бумаги включены в Третий уровень котировального списка.

( Читать дальше )

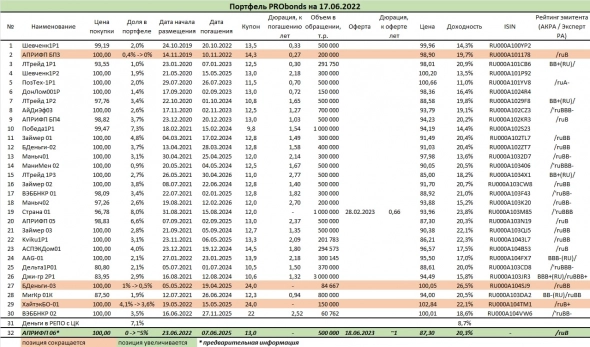

Портфель высокодоходных облигаций PRObonds ВДО поднялся на 22% от минимума и близок полному выходу из кризисного убытка

- 20 июня 2022, 07:32

- |

Наш классический публичный портфель – PRObonds ВДО – продолжает восстановление. От кризисного минимума он отскочил уже на 22%, причем всего за 2,5 месяца. Но даже при этом с начала года портфель в минусе, правда, уже всего на 3%. При средней перспективной доходности входящих в портфель позиций на уровне 18,9% это предполагает, что за оставшуюся половину 2022 года портфель высокодоходных облигаций с наибольшей вероятностью прибавит еще около 9,5%. И значит, весь обвальный 2022 год должен закрывать с результатом около 6-7%. Это предположение, и до успехов далеко, однако пике преодолено.

Надо сказать, наше доверительное управление портфелями ВДО уже в плюсе с начала года в среднем на 2-3% (есть положительные и отрицательные исключения). Так что там большинство портфелей в нынешнем году уже имеют шансы показать двузначную доходность.

( Читать дальше )

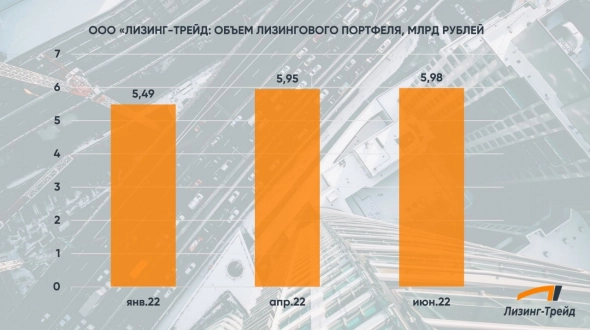

Операционные результаты ООО "Лизинг-Трейд" по итогам мая

- 18 июня 2022, 11:56

- |

Ключевые тезисы:

- лизинговый портфель составил 5,98 млрд рублей (+8% с начала года);

- диверсификация портфеля сохраняется на высоком уровне, на топ-10 лизингополучателей приходится 19,7% портфеля;

- коэффициент достаточности источников погашения (отношения суммы лизинговых платежей к платежам по обязательствам) равен 127%.

/Облигации ООО «Лизинг-Трейд» входят в портфели PRObonds на 7,1% от активов/

TELEGRAM t.me/probondsYOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Открыта книга заявок на размещение облигаций АПРИ Флай Плэнинг (ruB, 500 млн.р., 1 год до оферты, купон 22-24%)

- 17 июня 2022, 18:23

- |

Менее чем через неделю, в следующий четверг 23 июня должно пройти размещение нового выпуска облигаций уральского строительного холдинга АО АПРИ «Флай Плэнинг» (ruB).

У эмитента в обращении находится 4 выпуска общей суммой 1 275 млн.р. Еще 2 выпуска полностью погашены. Совокупно эмитент погасил облигаций на 825 млн.р.

До конца текущего года АПРИ планирует привлечь 1,5 млрд.р. нового облигационного долга. Так что 23 июня будет привлекать 1/3 целевого объема.

Предварительные параметры нового выпуска АО АПРИ «Флай Плэнинг»:

• Размер выпуска — 500 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1 год до оферты (3 года до погашения).

• Ориентир ставки купона до оферты – 22-24% годовых.

Отчетность эмитента за 2021 год по МСФО:

— https://t.me/probonds/7465

— https://www.e-disclosure.ru/portal/files.aspx?id=37277&type=4

( Читать дальше )

Увеличение доли облигаций МФК ВЭББАНКИР (для квал.инвесторов, ruBB-, 100 млн.р., начальный купон 22%) в портфеле PRObonds ВДО

- 17 июня 2022, 10:42

- |

Размещение облигаций МФК ВЭББАНКИР 02 (для квал.инвесторов, ruBB-, 100 млн.р., 3,5 года, начальный купон 22%) на второй день перешагивает экватор. Поскольку его завершение, по-видимому, близко, сегодня доля этих бумаг будет увеличена с 2,5% до 3,5% от активов портфеля PRObonds ВДО. Дальнейшего увеличения доли не ожидается, разве что на незначительную величину. Т.к. совокупный вес бумаг ВЭББАНКИРа теперь составит близкие к предельным 7% от активов. Спустя какую-то паузу после завершения первичного размещения доля бумаг будет несколько уменьшена, надеюсь, по более высокой цене.

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Коротко о главном на 17.06.2022

- 17 июня 2022, 09:41

- |

- «Интерлизинг» сегодня с 11:00 до 15:00 по московскому времени проведет букбилдинг по двухлетнему выпуску облигаций серии 001Р-03 объемом 1,5 млрд рублей. Ориентир ставки купона установлен на уровне не выше 13%. Купоны ежеквартальные. По выпуску предусмотрена амортизация в даты окончания 5-8-го купонов — по 25% от номинальной стоимости. Предварительная дата начала размещения — 22 июня 2022 г. Организаторами выступят Альфа-Банк, Совкомбанк, банк «Уралсиб», андеррайтер — банк «Уралсиб».

- «Новосибирскхлебопродукт» установил ставку 24-го купона облигаций серии БО-П01 на уровне 12% годовых.

- «Городской супермаркет» (операционная компания торговой сети «Азбука вкуса») установил ставку 13-16-го купонов облигаций серии БО-П01 на уровне 11% годовых.

( Читать дальше )

Онлайн-конференция для инвесторов МФК ВЭББАНКИР 17 июня

- 16 июня 2022, 15:39

- |

17 июня в 17:00, Вэббанкир проведет онлайн-конференцию для инвесторов. Присоединяйтесь.

( Читать дальше )

Коротко о главном на 16.06.2022

- 16 июня 2022, 10:17

- |

Страт размещения, сбор заявок и рейтинг:

- Сегодня МФК «Вэббанкир» начинает размещение выпуска облигаций серии 001P-01 объемом 100 млн рублей, сроком обращения три года и четыре с половиной месяца (1260 дней). Датой окончания размещения станет 40-й рабочий день с даты начала размещения либо дата размещения последней облигации выпуска. Ставка 1-12-го купонов установлена на уровне 22% годовых, 13-18-го купонов — 18% годовых, 19-24-го купонов — 16% годовых, 25-30-го купонов — 14% годовых, 31-42-го купонов — 12% годовых. Выпуск включен в Третий уровень котировального списка и сектор ПИР. Организатор размещения — ИК «Иволга Капитал».

- «Интерлизинг» 17 июня 2022 г. с 11:00 до 15:00 по московскому времени проведет сбор заявок на двухлетний выпуск облигаций серии 001Р-03 объемом 1,5 млрд рублей. Ориентир ставки купона установлен на уровне не выше 13%. Купоны ежеквартальные. По выпуску предусмотрена амортизация в даты окончания 5-8-го купонов — по 25% от номинальной стоимости. Предварительная дата начала размещения — 22 июня 2022 г. Организаторами выступят Альфа-Банк, Совкомбанк, банк «Уралсиб».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал