ВДО

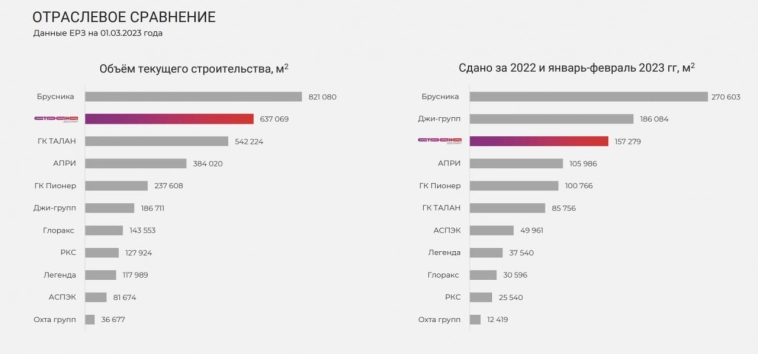

Продажа облигаций Джи-групп в портфеле PRObonds ВДО

- 09 марта 2023, 07:48

- |

Помимо прочих сделок (https://t.me/probonds/9226), с сегодняшнего дня из портфеля PRObonds ВДО будут выводятся облигации Джи-гр 2Р1. Продажа по 0,3% от активов в течение предстоящих 9 торговых сессий. У Джи-групп впереди ряд оферт, по итогам которых, вероятно, значительная часть данного выпуска уйдет с рынка. Мы покупали данные бумаги заметно дешевле нынешних котировок и для себя смысла дожидаться веера оферт не видим.

Место Джи-групп в портфеле должен занять новый выпуск ГК Страна Девелопмент.Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- комментировать

- Комментарии ( 0 )

ГК Страна Девелопмент (ruBBB, 1 млрд.р., ориентир YTM 15,5%). Презентация и инфографика масштабов бизнеса

- 09 марта 2023, 07:33

- |

16 марта стартует размещение облигаций ГК Страна Девелопмент:

• ruBBB, 1 млрд.р., 3 года до погашения, ориентир доходности 15,5%.

Сегодня предлагаем подробную презентацию о выпуске облигаций, эмитенте и поручителе: https://t.me/probonds/9233.

Что хочется отметить?

Мы относим к высокодоходному сегменту облигации с кредитными рейтингами не выше ВВВ. Начиная с ВВВ+, бумаги могут претендовать на выход из третьего листа МосБиржи и на лимиты институциональных покупателей. ГК Страна Девелопмент находится на верхней ступени для высокодоходных бумаг (ВВВ). Но мы ждем, что рейтинг повысится, и компания покинет формальный список ВДО.

( Читать дальше )

Коротко о главном на 07.03.2023

- 07 марта 2023, 14:15

- |

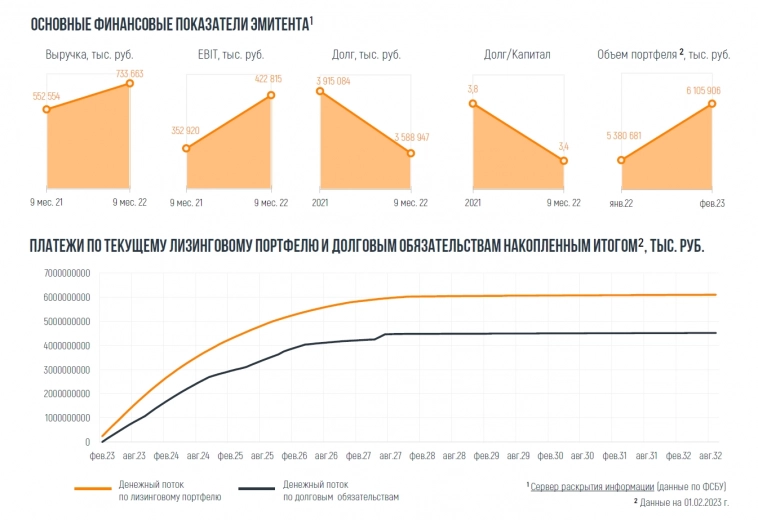

- «Лизинг-Трейд» сегодня начинает размещение пятилетних облигаций серии 001Р-07 объемом 150 млн рублей. Регистрационный номер — 4B02-07-00506-R-001P. Ставка купона установлена на уровне 14,5% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрено частичное досрочное погашение. Организатор — ИК «Иволга Капитал». Также «Лизинг-Трейд» сообщил о завершении размещения пятилетних облигаций серии 001P-06 объемом 150 млн рублей.

- «Глоракс» установил финальный ориентир ставки купона двухлетних облигаций серии 001Р-01 объемом до 1 млрд рублей на уровне 15% годовых. Купоны ежеквартальные. Сбор заявок прошел со 2 по 6 марта. Организаторы: БКС КИБ и Газпромбанк. Техразмещение запланировано на 10 марта.

- «Элит Строй» планирует 16 марта начать размещение выпуска трехлетних облигаций объемом 1 млрд рублей. Ориентир ставки купона — 14,5% годовых. Купоны ежемесячные. Организатор — ИК «Иволга Капитал».

( Читать дальше )

Итоги торгов за 06.03.2023

- 07 марта 2023, 14:05

- |

6 марта новых размещений не было.

На первичном рынке вчера, как мы и ожидали, завершилось размещение выпуска МФК ВЭББАНКИР 03. За 80-процентный рубеж от планируемого объема в 170 млн рублей перешагнул выпуск «Группы «Продовольствие» 001P-02 — один из следующих претендентов на скорое завершение размещения. Как и у выпуска «ВЭББАНКИРа», у «Группы «Продовольствие» купон ежемесячный — со поэтапным снижением ставки. До погашения выпуска 001P-02 «Группы «Продовольствие» осталось 33 выплаты (включая ближайшую 10 марта), средняя купонная доходность составляет 14,4% годовых — до погашения в октябре 2025 г.

Дюрация по «ВЭББАНКИРу» больше: погашение в феврале 2026 г. и 36 выплат. Средняя купонная доходность — 14% годовых, с учетом снижения ставки до 12% годовых уже в сентябре 2024 г.

«Сейф-Финанс» активизировался и собрал уже более 100 млн рублей (всего 270 млн из запланированных 700 млн рублей). «ЕвроТранс» БО-001Р-02 тоже собрал большой объем — более 150 млн рублей.

( Читать дальше )

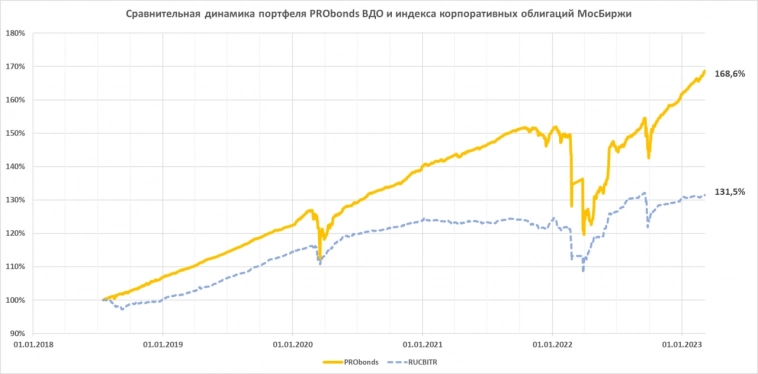

Портфель ВДО принес за год 24,8% и сокращает риски

- 07 марта 2023, 07:41

- |

Обновление результатов и позиций нашего основного портфеля – PRObonds ВДО.

За последние 365 дней портфель принес 24,8%, с учетом комиссионных издержек. С начала 2023 года его доход превысил 4,2%. Таким образом, до цели по результату, обозначенной на нынешний год, а это 14%, осталось менее 10%.

Внутренняя доходность портфеля (доходность к погашению входящих в него облигаций + доходность размещения денег) опустилась до 14,6%. Столь низкой она не была с конца 2021 года. Правда, портфель перестал быть полностью рублевым: 0,5% от активов занимает юаневый выпуск МФК Быстроденьги.

Портфель остается «коротким»: дюрация (упрощенно – срок возврата капитала) – 1,1 года. Денежная часть значительна, приближается к 20% от активов и рядом с этой отметкой, предположительно, будет балансировать.

Т.е. портфель неплохо готов к возможной просадке сегмента высокодоходных облигаций в частности и всего отечественного фондового рынка в целом.

Причина для ожидания просадки не только в снизившейся доходности портфеля, но и в возрастающей стоимости денег. Привожу график премии доходностей ВДО с рейтингами В – ВВ к доходностьи размещения свободных денег. Спред слишком быстро, и потому опасно сократился.

( Читать дальше )

Итоги торгов за 03.03.2023

- 06 марта 2023, 14:17

- |

3 марта стартовало размещение выпуска ООО «Городской супермаркет» (операционная компания торговой сети «Азбука вкуса») серии БО-П02. В первый день торгов было размещено 554 млн 649 тыс. из 2 млрд рублей за 3 834 сделки (27,73% от объема эмиссии). Объем максимальной заявки составил 100 млн рублей, популярная заявка — 10 тыс. рублей. Средняя величина заявки составила примерно 144,7 тыс. рублей.

В пятницу на первичном рынке закончил свое размещение выпуск «Лизинг-Трейд» 001P-06 на 150 млн руб. И эмитент сразу засобирался размещать новый — пока спрос есть. Начавшие размещение выпуски «Сейф-Финанс» 001P-01 и «АЗБУКА ВКУСА» БОП2 не пользовались особым спросом. И если «Сейф-Финанс» с рейтингом BBB+, установив ставку 11,5%, собрал за 2 дня 170 млн (из 700 планируемых), то «АЗБУКА ВКУСА» с рейтингом A- и ставкой 10,25% собрала 555 млн из 2 млрд. «ЕвроТранс» БО-001Р-02 с тем же рейтингом, но со ставкой 13,4% собрал почти за месяц только 2 млрд из 3 млрд планируемых.

( Читать дальше )

Скрипт заявки на участие в размещении 7-го выпуска облигаций ООО "Лизинг-Трейд" (ВВ+(RU), 150 млн руб., YTM 15,5%)

- 06 марта 2023, 13:27

- |

В преддверии выпуска приглашаем Вас принять участие в прямом эфире с генеральным директором компании Алексеем Долгих.

Обобщенные параметры выпуска:

1. Рейтинг эмитента: ВВ+(RU), прогноз «Позитивный» от АКРА

2. Размер выпуска: 150 млн рублей (номинал 1 000 рублей)

3. Ставка купона / YTM: 14,5% / 15,5%

4. Купонный период: 30 дней

5. Дюрация: ~3,5 года (5 лет до погашения, амортизация 2 последних года)

6. Организатор: ИК «Иволга Капитал»

Скрипт подачи заявки на первичном размещении:

1. Полное / краткое наименование: Лизинг-Трейд 001P-07 / ЛТрейд 1P7

2. ISIN: RU000A105WZ4

3. Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

4. Режим торгов: первичное размещение

5. Код расчетов: Z0

6. Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 7 марта:

с 10-00 до 13-00 и с 16-45 до 18-30 (мск) (с перерывом на клиринг)

Подать заявку организатору (наименование покупателя, количество ценных бумаг или сумма покупки, наименование брокера, способ обратной связи) Вы можете через контакты клиентского блока:

( Читать дальше )

Коротко о главном на 06.03.2023

- 06 марта 2023, 11:46

- |

- «Лизинг-Трейд» 7 марта начнет размещение пятилетних облигаций серии 001Р-07 объемом 150 млн рублей. Ставка купона установлена на уровне 14,5% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрено частичное досрочное погашение: в даты окончания 37-59-го купонов будет погашено по 4,16% от номинала, еще 4,32% от номинала будет погашено в дату окончания 60-го купона.

- «Сэтл Групп» установил ставку купона трехлетних облигаций серии 002Р-02 объемом 5,5 млрд рублей на уровне 12,2% на весь период обращения. Купоны ежеквартальные. Сбор заявок прошел 3 марта. Организаторы: БК «Регион», БКС КИБ, Газпромбанк, РСХБ и ИБ «Синара». Размещение начнется 9 марта.

- АКРА присвоило выпуску десятилетних облигаций «Городской супермаркет» (операционная компания торговой сети «Азбука вкуса») серии БО-П02 объемом до 2 млрд рублей кредитный рейтинг на уровне А-(RU).

( Читать дальше )

Анонс размещения нового облигаций ГК Страна Девелопмент (ruBBB, 1 млрд руб, YTM 15,5%)

- 06 марта 2023, 10:55

- |

20 млрд руб. – выручка,

14,5 млрд руб. – чистый долг,

10 млрд руб. – EBITDA,

6 млрд руб. – чистая прибыль.

ВВВ – кредитный рейтинг по нац. шкале.

Это основные контуры бизнеса ГК Страна Девелопмент - одного из крупнейших эмитентов высокодоходного облигационного сегмента.

После недавней оферты по дебютному выпуску облигаций Страна планирует вернуться на облигационный рынок во второй половине марта.

Предварительные параметры нового выпуска облигаций ГК Страна Девелопмент:

• Дата размещения: 16 марта

• Размер выпуска: 1 млрд.р.

• Срок до погашения: 3 года

• Купон / доходность: 14,5% / 15,5%

Организатор размещения: ИК Иволга Капитал

( Читать дальше )

Календарь первичных размещений ВДО, актуальные выпуски от Иволги Капитал

- 06 марта 2023, 10:22

- |

Актуальные размещения ИК Иволга Капитал:

- 3-ий выпуск облигаций МФК ВЭББАНКИР размещен на 93%

- 1-ый выпуск в юанях МФК «Быстроденьги» размещен на 40%

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал