ВДОграф

Коротко о главном на 27.07.2021

- 27 июля 2021, 10:29

- |

Начало размещений, новые выпуски и программа:

- «Голдман Групп» сегодня начинает размещение облигаций на СПб бирже. Выпуск объемом 1 млрд размещается по открытой подписке сроком на пять лет. Номинал одной облигации — 1 тыс. рублей, ставка купона — 11,5% годовых. Организаторы размещения — ИК «Фридом Финанс» и «Юнисервис Капитал».

- Процедура банкротства МФК «Домашние деньги» продлевается еще на 6 мес по решению Арбитражного суда г. Москвы.

- «Маныч-Агро» зарегистрировал выпуск облигаций серии 01 в Банке России, срок обращения бумаг — 4,5 года. Ранее эмитент анонсировал размещение выпуска объемом 200 млн рублей. Облигации планируется разместить по закрытой подписке.

- Московская биржа зарегистрировала выпуск НПО «ХимТэк» серии 001Р-01. Бумаги включены в третий уровень листинга. Выпуск зарегистрирован в рамках программы облигаций объемом 2 млрд рублей.

( Читать дальше )

- комментировать

- 339

- Комментарии ( 0 )

Коротко о главном на 26.07.2021

- 26 июля 2021, 10:51

- |

Листинг и ставки купона:

- Трехлетние облигации «АЙДИ КОЛЛЕКТ» серии 01 объемом 400 млн рублей включены в Третий уровень Списка ценных бумаг, допущенных к торгам на Московской Бирже. Номинал одной облигации — 1 тыс. рублей. Выпуск облигаций планируется разместить по открытой подписке среди квалифицированных инвесторов.

- «Энергоника» установил ставку 5-8-го купонов облигаций серии 001Р-01 на уровне 13% годовых.

- «Агронова-Л» установила ставку 3-го купона семилетних облигаций серии 001Р-01 объемом 2,5 млрд рублей на уровне 9,5% годовых.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

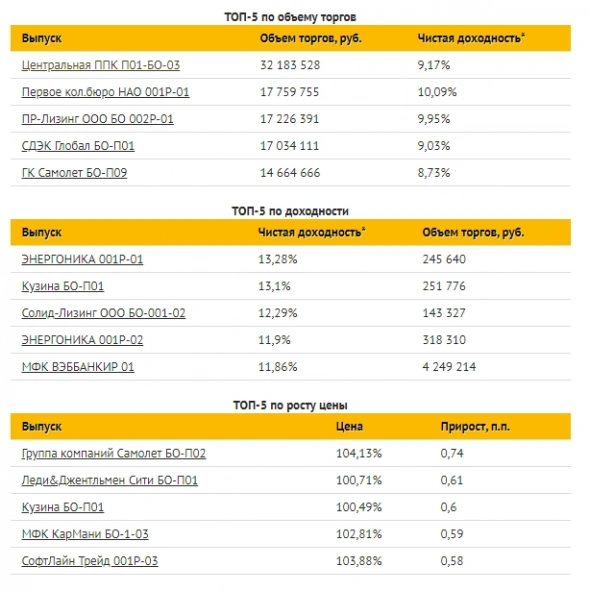

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 23.07.2021

- 23 июля 2021, 06:34

- |

Дебютные выпуски, ставка и книга заявок:

- ТД «Синтеком» зарегистрировал дебютный выпуск облигаций на Московской бирже. Бумаги включены в третий уровень листинга и Сектор ПИР. Параметры выпуска не раскрываются. Организатор — Grott Bjorn.

- МФК «ВЭББАНКИР» завершила размещение выпуска облигаций серии 01 объемом 300 млн рублей на первый день торгов.

- «Новосибирскхлебопродукт» установил ставку 13-го купона по выпуску серии БО-П01 в размере 12% годовых.

- «ПРОМОМЕД ДМ» сообщил об открытии книги заявок на выпуск серии 001Р-02 28 июля в 11:00 по московскому времени. Объем книги не менее 1 млрд рублей. Организатором размещения выступит Райффайзенбанк.

Подробнее о событиях и эмитентах на Boomin.

( Читать дальше )

Коротко о главном на 22.07.2021

- 22 июля 2021, 08:40

- |

Начало размещения, повышение рейтинга, открытие кредитной линии и другие события эмитентов:

- «ВЭББАНКИР» сегодня начинает размещение дебютного выпуска облигаций объемом 300 млн рублей на Московской бирже. Срок обращения выпуска — 3,5 года, ставка купона установлена в размере 12,75% годовых на весь срок обращения, купоны ежемесячные. Организатором выступает ИК «Иволга Капитал».

- «Ультра» расширило перечень ОКВЭД, добавив четыре вида деятельности компании.

- «СДЭК-Глобал» сообщил о решении по покупке 100% капитала в CDEK Europe GmbH (Германия) и подписании предварительного договора аренды недвижимости с PNK Group.

- «ЭнергоТехСервис» сообщил о получении согласия на открытие кредитной линии в Банке ВТБ объемом 300 млн рублей.

( Читать дальше )

Коротко о главном на 21.07.2021

- 21 июля 2021, 08:53

- |

Старт и планы новых размещений, два рейтинга для МФК и завершение размещения:

- ЦППК начинает размещение сегодня. Компания разместит выпуск серии П01-БО-03 объемом 7 млрд рублей. Срок обращения — 3 года, ставка — 9,5% годовых установлена на весь срок обращения ценных бумаг.

- МФК «ВЭББАНКИР» установила ставку купона облигаций серии 01 в размере 12,75% годовых на все 3,5 года обращения бумаг. Компания начнет размещение выпуска объемом 300 млн рублей 22 июля на Московской бирже. Организатором выступает ИК «Иволга Капитал».

- УК «Голдман Групп» начнет размещение дебютного выпуска облигаций объемом 1 млрд рублей 27 июля. Ставка купона установлена в размере 11,5% годовых и зафиксирована на все пять лет обращения, купоны ежемесячные. Размещение пройдет на Санкт-Петербургской бирже. Организаторы — ИК «Фридом Финанс» и «Юнисервис Капитал».

( Читать дальше )

Коротко о главном на 20.07.2021

- 20 июля 2021, 07:29

- |

Планы по размещению, листинг и дефолт:

- АПРИ «Флай Плэнинг» принял решение о размещении облигаций серии 002Р объемом 500 млн рублей. Номинальная стоимость одной облигации — 1 тыс. рублей, срок обращения — 4 года.

- «Дядя Дёнер» допустил дефолт по выплате 16-го купона по облигациям серии БО-П02. Размер неисполненных обязательств — 554 тыс. 800 рублей.

- Облигации МФК «ВЭББАНКИР» серии 01 включены в Третий уровень листинга Московской биржи и Сектор ПИР. Выпуск зарегистрирован Банком России в июне 2021 года. По сообщению организатора, компания разместит облигации на 300 млн рублей.

( Читать дальше )

Коротко о главном на 19.07.2021

- 19 июля 2021, 08:11

- |

Сводки двух бирж: регистрация выпусков и планы по размещению:

- «Интерлизинг» зарегистрировал выпуск облигаций серии 001Р-02. Бумаги включены в третий уровень листинга Московской биржи.

- «МСБ-Лизинг» утвердил решение о размещении выпуска облигаций серии 01-М объемом 250 млн рублей, сроком обращения 5 лет.

- «Центральная ППК» установила ставку купона в размере 9,5% годовых на весь срок обращения ценных бумаг. Компания 21 июля начнет размещение трехлетних облигаций серии ПО1-БО-03 объемом 7 млрд рублей.

- Выпуск облигаций серии 001Р-02 УК «Голдман Групп» включен в некотировальную часть списка ценных бумаг Санкт-Петербургской биржи.

Подробнее о событиях и эмитентах на Boomin.

( Читать дальше )

Коротко о главном на 16.07.2021

- 16 июля 2021, 09:57

- |

Листинг и ставка купона:

- Московская биржа включила выпуск трехлетних облигаций «Центра Финансовой Поддержки» серии 02 объемом 1 млрд рублей в Третий уровень листинга, в Сектор ПИР. Выпуск предназначен для квалифицированных инвесторов. Номинальная стоимость одной облигации – 1 тыс. рублей. Выплата купона – ежемесячно. Организатором выступит ИК «Фридом Финанс».

- «Трейд менеджмент» установил ставку купона на 21-й купонный период по облигациям серии БО-П01 на уровне 12% годовых. Ставка определяется по формуле «Ключевая ставка ЦБ РФ + 6,5%, но не более 14%». Купоны ежемесячные.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 15.07.2021

- 15 июля 2021, 07:54

- |

Итоги размещения и погашение выпуска:

- ИСКЧ завершил размещение пятилетних облигаций серии БО-01 объемом 300 млн рублей за один день торгов. Ставка купона установлена на уровне 10,75% годовых на весь период обращения, купоны ежеквартальные. Бумаги включены в Сектор роста. Номинальная стоимость одной бумаги — 1000 рублей. По выпуску предусмотрено поручительство, а также возможность досрочного погашения. Организатор — «Фридом финанс», ПВО — «Регион финанс».

- «ЧЗПСН-Профнастил» полностью погасил выпуск облигации серии БО-01. В связи с этим бумаги сняты с торгов на Московской бирже. Идентификационный номер выпуска — 4B02-01-45194-D.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

( Читать дальше )

Коротко о главном на 14.07.2021

- 14 июля 2021, 10:31

- |

Начало размещений и новый выпуск:

- Сегодня ИСКЧ начинает размещение пятилетних облигаций серии БО-01 объемом 300 млн рублей. Ставка купона установлена на уровне 10,75% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. Бумаги включены в Третий уровень котировального списка, в Сектор роста. Номинальная стоимость одной бумаги — 1000 рублей. По выпуску предусмотрены обеспечение исполнения обязательств в форме поручительства от ЦГРМ «Генетико» и Международного медицинского центра обработки и криохранения биоматериалов, а также возможность досрочного погашения. Организатор — «Фридом финанс», ПВО — «Регион финанс».

- Сегодня «Бэлти-Гранд» начинает размещение облигаций серии БО-П04 объемом 250 млн рублей. Ставка купона установлена на уровне 12,25% годовых. Ставка зафиксирована на весь период обращения, купоны ежемесячные. Срок обращения выпуска— 5,5 лет. Бумаги включены в Третий уровень котировального списка, Сектор ПИР. Номинальная стоимость одной облигации — 1 000 рублей. По выпуску предусмотрена амортизация. Размещение пройдет по открытой подписке. Организатор — банк «Уралсиб».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал