ВВп

2 страшилки для будущего Беларуси

- 18 августа 2020, 16:49

- |

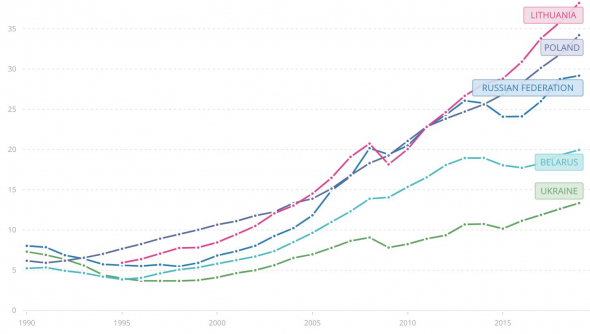

Есть две патриотические страшилки, которые сейчас примеряют к Беларуси: во-первых, любая смена власти (особенно майдан) — это экономическая катастрофа, во-вторых, ЕС выжимает свежевступившие страны как лимон и оставляет выжженную пустыню.

Я решил это проверить по максимально, как представляется, объективному показателю. Насколько вырос ВВП страны на душу населения по паритетной покупательной способности с 2013 по 2019 год?

Откалибруемся по России: ЕС до нас свои щупальца еще не дотянул, а власть последний раз реально менялась в прошлом веке. С 2013 года мы выросли на 12%. Вроде неплохо.

Беларусь: 5%. Как-то вяло, но наверное у их неправильных соседей все намного хуже?

Украина: наверняка майдан уже дал свои ужасные результаты. Но нет: 25%. Что-то идет не так.

Польша: 38%, становится как-то обидно.

Литва: 43%, комментарии закончились.

Если серьезно, все участники начинали забег в 1990 году с относительно одинаковой позиции (причем Россия была на уверенном первом месте). С 2000 до 2013 мы шли очень достойно, но с 2014 в экономике что-то сломалось. У Беларуси все еще хуже и кажется, что в качестве экономической модели им стоит смотреть на своих западных, а не восточных соседей.

( Читать дальше )

- комментировать

- Комментарии ( 59 )

На кредитной игле. ВВП не растёт, - значит беда!

- 18 августа 2020, 14:17

- |

Мировая экономика за минувшие месяцы получила жестокий удар. Его последствия придётся преодолевать ещё долго. В наши дни успех той или иной страны измеряется ростом её ВВП. Если он падает даже на процент, это приводит к тяжёлому кризису.

Объясню почему это так. Вроде бы снижение производства материальных благ на какой-то 1% должно пройти незамеченным. Откуда же приходят большие трудности при малом падении?

Моя программа Экономика на телеканале Крым-24

( Читать дальше )

Россия вошла в пятёрку крупнейших экономик | Турецкая лира падает | Крымского вина стало больше

- 18 августа 2020, 13:47

- |

В целом по миру наш результат далеко не самый худший. Увы, даже двузначные цифры падения за 2 квартал не редкость. Например, экономика Великобритании за этот отчётный период рухнула на 21,7%. Германия тоже сильно пострадала за время пандемии. Её ВВП сократился на 11,7%.

Моя программа Экономика на телеканале Крым-24

( Читать дальше )

Связь денежной массы с ростом экономики и фондовым рынком

- 13 августа 2020, 09:53

- |

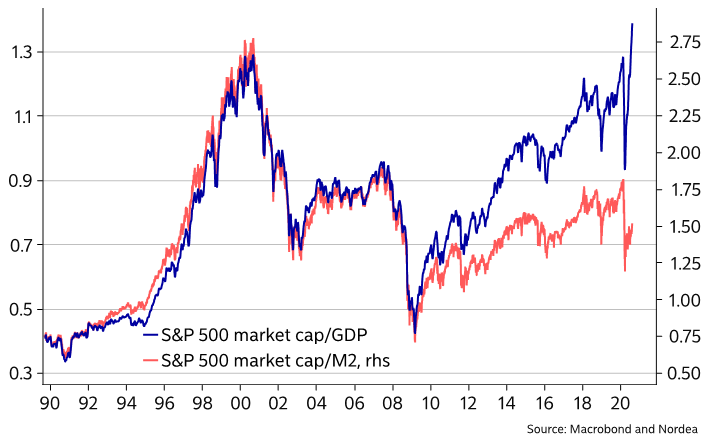

На графике видна очень интересная взаимосвязь динамики вышеописанных показателей. Речь идет о маржинальном приросте экономики и капитализации фондового рынка, на каждый напечатанный доллар. До 2008 года маржинальность совпадала, каждый напечатанный доллар приводил как к росту экономики, так и к росту фондового рынка. После 2008 года эта закономерность «сломалась», и мы видим, что каждый новый доллар все также приводит к росту фондового рынка, но в меньшей степени приводит к росту экономики.

Приведу цитату Далио из видео, которое я недавно озвучивал: «Все, что мы делаем сейчас, это производим деньги и кредит. Деньги и кредит это просто цифры. Это не реальные товары и услуги. Товары и услуги это реальная ценность, все остальное это лишь бухгалтерские хитрости.» И очевидно, бесконечно так продолжаться не может.

Больше полезной информации по рынка, аналитики, инвестиционных и торговых идей в моем Telegram канале.

Fitch подтвердило рейтинги РФ на уровне "BBB" со стабильным прогнозом.

- 08 августа 2020, 17:09

- |

Аналитики Fitch прогнозируют, что ВВП России упадет на 5,2% в 2020 году из-за влияния пандемии COVID-19. Сокращение добычи нефти в соответствии с соглашением ОПЕК+, вероятно, окажет негативное влияние примерно в 1 процентный пункт.

Министр финансов Антон Силуанов прокомментировал решение агенства: «Мы расцениваем решение агентства Fitch Ratings о подтверждении долгосрочного кредитного рейтинга России по обязательствам в иностранной валюте на уровне „BBB“ со стабильным прогнозом как еще одно свидетельство того, что выстроенная в России макроэкономическая конструкция сохраняет устойчивость».

Подписывайся на интересные новости и прибыльные сигналы https://t.me/BSCIGroup

Интересное наблюдение

- 07 августа 2020, 08:51

- |

Да в принципе было сложно представить, что экономика могла обрушиться единомоментно на 30%.

Но вот так. И ничего, все живы. Ну почти.

Экономический рост в США на фоне низкой инфляции

- 06 августа 2020, 12:38

- |

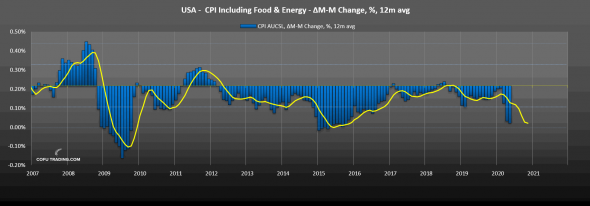

Полноценный кризис не случился, инфляция находится на экстремально низком уровне и дефляционное давление продолжается. Прогноз от МВФ на 2020 год не самый оптимистичный, но в 2021 ожидается улучшение. Предпосылок для обвала фондового рынка на данный момент нет, инвесторы сейчас находятся в режиме RISK-ON.

Денежная масса в США продолжает наращиваться, что вызывает опасения по поводу возможного роста инфляции. Процентные ставки находятся на очень низких уровнях, инвестиции в облигации становятся все менее привлекательными. Судя по всему именно по этой причине мы сейчас и наблюдаем ралли на рынках золота и серебра — это естественный хэдж от роста инфляции.

( Читать дальше )

Рост соотношения DEBT-to-GDP выше 100% = отсутствие экономического роста

- 29 июля 2020, 16:10

- |

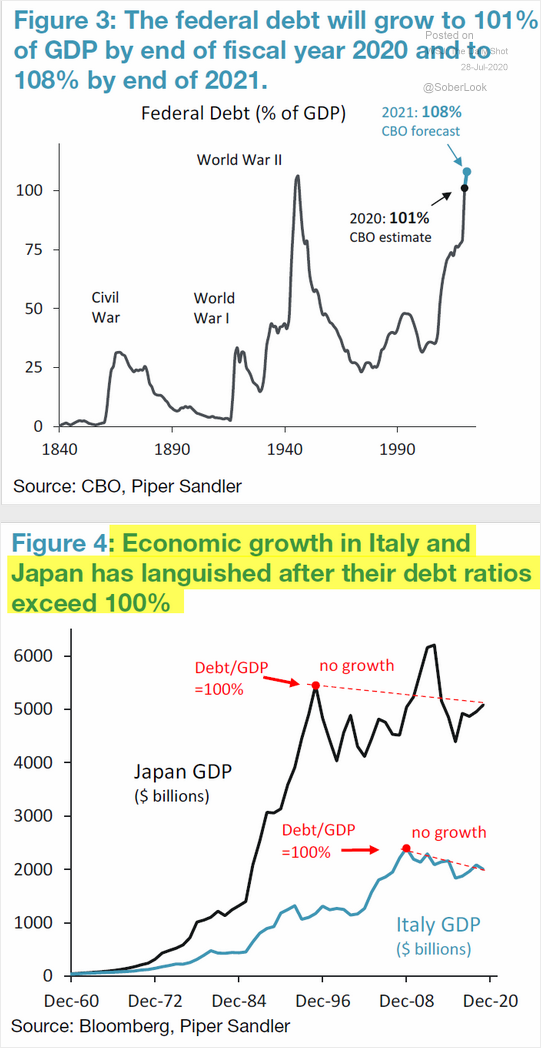

Долг США уже превысил отметку 100% к ВВП, и есть несколько развитых стран, у которых долг преодолевал эту отметку в прошлом, это Италия и Япония. Обе эти страны столкнулись с проблемой экономического роста, и в сравнении с остальными развитыми странами показывают значительно более скромный рост ВВП.

Ожидает ли эта же участь США? На верхнем графике мы видим, что после всплеска роста долга идет его снижение. Но чтобы это произошло и в текущей ситуации, США должны стать более эффективными, чем они есть сейчас. Смогут ли Штаты добиться этого, и сколько времени это займет, очень большой вопрос. Поэтому более скромные темпы роста ближайшее время, это все таки базовый сценарий.

Какие выводы можно сделать? Диверсификация, диверсификация и еще раз диверсификация.Больше полезной и интересной информации по рынкам и инвестициям, у меня в Telegram канале.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал