ВАлюта

Статистика, графики, новости - 17.09.2024 - Рубль - одна из старейших валют на Земле!

- 17 сентября 2024, 04:39

- |

— Рекордные дивиденды у Ашинского метзавода утверждены

— Как там с IPO в США?

— Кофе туземнит

— Цены на жилье в США

Доброе утро, всем привет!

Шёл 1870 год. США.

( Читать дальше )

- комментировать

- 2.5К

- Комментарии ( 3 )

Официальные курсы валют на 17 сентября: ¥ - Р12,7762, $ - Р91,1423, € - Р101,2789

- 16 сентября 2024, 17:21

- |

Ажиотаж вокруг юаня и репо по нему. Что осень нам готовит

- 16 сентября 2024, 01:19

- |

Среди финансовых событий сентября необходимо выделить резкий взлет ставок репо по юаням — тикер RUSFAR СNY. 4 сентября цена однодневного заимствования китайской валюты на Московской бирже достигала 212% и сохранялась далее на повышенных уровнях (13 сентября 43,94%). Что лежит в основе этого явления?

На мой взгляд, это накопленный результат ускорившегося разделения юаня на “чистый” и “грязный” после попадания Московской биржи в санкционный список США 12 июня 2024. Срок сворачивания операций иностранным контрагентам на российской бирже установлен Управлением по контролю за иностранными активами США — OFAC на 12 октября. Возможно, это (4 месячный срок на сворачивание) как -то даже отдалило наступление ажиотажных явлений по юаню.

Как бы там ни было, новые антироссийские санкционные меры сокращают источники притока китайской валюты на биржу. Встаньте на позицию участника торгов. Что это за валюта, которую нельзя использовать в торговле с КНР, если ты её купил на нашей бирже?

( Читать дальше )

🐉Юань набирает мощь: уничтожит нашу экономику или мы справимся сами?

- 12 сентября 2024, 20:00

- |

Новый выпуск любимого подкаста от инвест-команды «Fond&Flow»

Написал для вас пост — "как защититься от повышения ключевой ставки", а также недавно разобрал "Яндекс". Все идеи на канале, у нас уютно❤ Если интересно заходи!

☕#57. За чашкой чая..

Ещё полгода назад многие несерьёзно относились к валюте нашего дружелюбного Китая. И что сегодня?

📅 С начала июля, Юань к Рублю дорожает на 15%...Что в свою очередь уничтожает в России понятие "экспорта".

Какой там «стабильный курс» или «улучшение ситуации»? Когда нефть падает до мегапечальных 70 долларов❓

На сегодняшний день укреплении рубля даже сложно представить.

👀 Теперь представьте, что будет с импортными товарами. Все, что раньше казалось доступным, уже сейчас становится дорогим и дефицитным.. Смартфоны, автомобили, техника, косметика — самые распространенные вещи, которые ввозят из Китая. И самое печальное, что все это скоро будет по заоблачным ценам.

( Читать дальше )

О рынке РФ и инфляции

- 12 сентября 2024, 11:05

- |

Доброе утро!

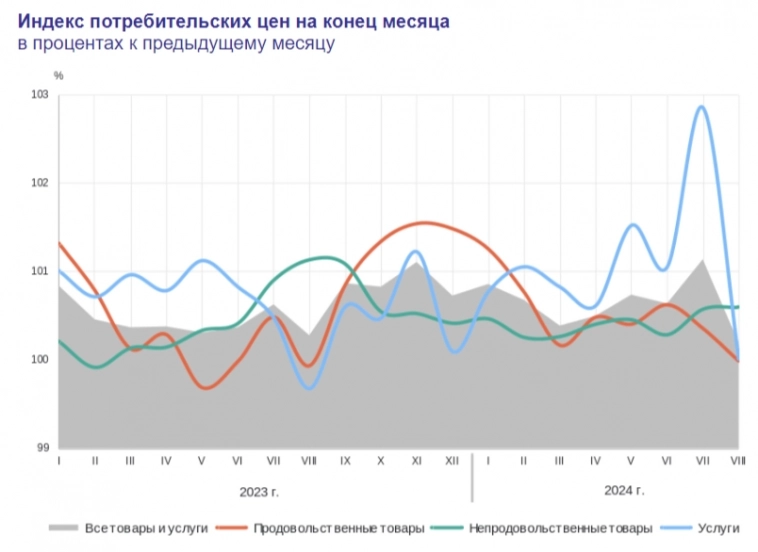

Очередная недельная инфляция и вновь разочарование рынка (на вечерней торговой сессии индекс ММВБ упал на 1% к закрытию основных торгов).

С одной стороны, многие заметили замедление темпа роста цен, с другой (что важнее) — траектория инфляции складывается выше прогноза ЦБ на конец 2024 года, на текущий момент идем скорее на 7.5% — 8.0% в пересчете на год, против прогноза Банка России от 26 июля (https://cbr.ru/Content/Document/File/162284/forecast_240726.pdf) 6.5% — 7.0%.

Какое решение по ставке примет центральный банк в пятницу — никто не знает. Мы неоднократно видели неожиданные решения Банка России, которые не совпадали с консенсусом аналитиков. Поэтому мы можем лишь оценивать вероятность роста ключевой ставки на заседании в пятницу, она выросла.

Или очередное напоминание, что помимо продажи нерезидентов (локальный и временный фактор), есть и глобальные в виде ухудшения макроситуации в экономике РФ.

Важно не пытаться играть в рулетку — не открывать спекулятивные позиции под решение по ставке.

( Читать дальше )

Инфляция в начале сентября — проблемы всё те же: топливный кризис, устойчивое кредитование и рост цен на бытовые услуги. Ключевая 20%?

- 12 сентября 2024, 07:20

- |

Ⓜ️ По данным Росстата, за период с 3 по 9 сентября ИПЦ вырос на 0,09% (прошлые недели — -0,02%, 0,03%), с начала сентября 0,08%, с начала года — 5,35% (годовая — 8,97%). Дефляционная неделя прошла (инфляция к концу лета обычно снижается из-за нового урожая, но 4 недели этого не происходило, 5 неделя показала -0,2%) и наступила реальность, темпы в очередной раз высокие. Главное, что Росстат пересчитал месячную инфляцию августа — 0,2% и она оказалась выше недельной (недельная — 0,11%, я вас предупреждал, т.к. недельная корзина включает мало услуг, а они росли в цене опережающими темпами, то пересчёт неминуемо был бы выше), это подводит нас на ~9 saar (это месячная инфляция без сезонных факторов, умноженная на 12), что многовато и явно не вписывается в планы регулятора по году (6,5-7%). Поэтому регулятор оставляет для себя коридор повышения ставки до 20% (прогноз средней ставки до конца года увеличен до 18,0-19,4%) и это вполне логично, учитывая факторы, влияющие на инфляцию:

( Читать дальше )

«Расстановка сил» на фондовом рынке с Валентиной Савенковой – 9 - 13 сентября 2024 года

- 11 сентября 2024, 18:39

- |

© ООО «ИК ВЕЛЕС Капитал». Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000. Адрес: 123610, Россия, Москва, Краснопресненская набережная, дом 12, подъезд 7, этаж 18. Телефон: +7 (495) 258-19-88. veles@veles-capital.ru. Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо сделки, упомянутые в ней, могут не соответствовать Вашему финансовому положению, цели (целям) инвестирования, допустимому риску, и (или) ожидаемой доходности. ООО «ИК ВЕЛЕС Капитал» не несет ответственности за возможные убытки в случае совершения сделок либо инвестирования в финансовые инструменты, упомянутые в данной информации. Больше инвестиционных идей, прогнозов и аналитики фондового рынка читайте в телеграм-канале: https://t.me/+YGLwSiYoah9hNjk6 (velescapital)

( Читать дальше )

Нефтегазовые доходы в августе 2024 г. — НДПИ вырос на фоне сокращения добычи нефти. Загруженность НПЗ повысила демпферные выплаты

- 11 сентября 2024, 07:28

- |

🛢️ По данным Минфина, НГД в августе 2024 г. составили 778,6₽ млрд (+21,1% г/г), месяцем ранее — 1079,3₽ млрд (+33% г/г). Главным преимуществом 2024 г. остаётся низкая база 2023 г., но во II п. это преимущество ослабевает (средний курс $ в августе 2023 г. — 95,3₽, а цена Urals — 73,73$, параметры лучше, чем в 2024 г., но сейчас скидки на продажу сырья в Азию сокращены), как вы можете наблюдать % рост относительно 2023 г. уже не 40-50% как в I п. Средний курс $ в августе 2024 г. составил 89,2₽ (в июле — 87,5₽), средняя же цена Urals — 70,27$ за баррель по данным Минэк (в июле — 74,01$), цена за бочку в августе была равна ~6270₽ (в июле — 6475₽). Напомню вам, что правительство пересмотрело оценку бюджетных доходов в этом году, то теперь прогнозные НГД за 2024 г. снизились до 10,98₽ трлн (за 8 месяцев 2024 г. заработали ~7,556₽ трлн), при цене на российскую нефть — 65$, а курсе доллара — 94,7₽, это ~6155₽ за бочку. А теперь давайте рассмотрим полноценно отчёт, интересных моментов там хватает:

( Читать дальше )

Статистика, графики, новости - 10.09.2024 - украинцам ограничили траты за рубежом!

- 10 сентября 2024, 05:20

- |

— Что будет с нефтью?

— Яйца дешевеют

— Выдачи ипотек рекордно падают

— Про самозанятых

Доброе утро, всем привет!

Сколько будет стоить нефть?

(текст написан вчера утром)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал