ВАлюта

Газпромбанк остается единственным уполномоченным банком, который осуществляет расчеты за поставку природного газа иностранными покупателями - компания

- 05 декабря 2024, 23:06

- |

Газпромбанк больше не осуществляет содействие иностранным покупателям в конвертации иностранной валюты в рубли в целях расчетов за природный газ. Обязательство по оплате поставки природного газа считается исполненным иностранным покупателем с момента зачисления на открытый российским поставщиком в Газпромбанке рублевый счет средств в рублях.

www.gazprombank.ru/press/7748899/

- комментировать

- 407

- Комментарии ( 8 )

Что вы выберете?

- 05 декабря 2024, 20:57

- |

Что вы выберете?

Этот опрос направлен на изучение предпочтений людей в отношении различных финансовых активов, таких как биткоин, доллары США и рубли.

Цель опроса:

Результаты этого опроса помогут нам лучше понять, что люди ценят в различных финансовых активах, и как эти предпочтения меняются с течением времени. Эта информация может быть использована для разработки инвестиционных стратегий и продуктов, которые лучше соответствуют потребностям людей.

Опрос от телеграм-канала: Bitcoin Kombat

Смысла в повышении объема продажи валютной выручки нет - Силуанов — ТАСС

- 05 декабря 2024, 16:06

- |

Смысла в повышении объема продажи валютной выручки нет — Силуанов — ТАСС

После санкций США в адрес Газпромбанка ситуация стабилизируется, участники ВЭД находят возможность расчетов с контрагентами — Силуанов

Силуанов ожидает на следующей неделе такой же интерес к ОФЗ, как на прошедшем 4 декабря размещении.

tass.ru/ekonomika

Текущая ситуация с курсом рубля связана с введением санкций против Газпромбанка, неделя-две и «все будет в порядке», сказал глава Минфина Антон Силуанов.

t.me/World_Sanctions

Недельная инфляция в РФ.

- 05 декабря 2024, 12:18

- |

НЕДЕЛЬНАЯ ИНФЛЯЦИЯ: ОБВАЛ РУБЛЯ НЕ ПРОШЁЛ БЕССЛЕДНО

По данным Росстата (https://rosstat.gov.ru/storage/mediabank/188_04-12-2024.html) с 26 ноября по 2 декабря ИПЦ вырос на 0.50% vs 0.36% и 0.37% в предыдущие 2 недели. Рост в ноябре – 1.51%, за 2 дня декабря – 0.14%, за 12 мес – 9.0% гг.

Без огурца и томата (самолёт пропал из недельной корзины!) рост ИПЦ за 3 недели: 0.41%, 0.27% и 0.27%.

Мы ещё неделе назад говорили, что инфляционная картина – это полная катастрофа. Как назвать эти цифры, мы уже и не знаем… (по нашим оценкам темпы роста цен в ноябре могли составить 18-19 mm saar). Обвал рубля не прошёл бесследно. Чтобы остановить раскручивание инфляционной спирали, возможно, нужен шок ДКП. Ну или быстрое возвращение курса на 90-95.MMI.

Обсуждаем перспективы доллара

- 05 декабря 2024, 09:26

- |

💭 Друзья, предлагаю обсудить сегодня будущее доллара как мировой резервной валюты.

🔥 Эта тема на протяжении долгих лет вызывает много споров. С одной стороны, его доминирование кажется незыблемым: доллар стал основой мировой финансовой системы после Второй мировой войны и с тех пор продолжает удерживать эту позицию. Но с другой стороны, появляются вызовы, которые ставят под вопрос его безоговорочное лидерство.

💱 Важнейшая сила доллара — доверие. Именно оно позволило США закрепить за своей валютой статус главной в международной торговле. В 1944 году на Бреттон-Вудской конференции участники согласились на использование доллара в расчётах, во многом благодаря его привязке к золоту. Но уже в 1971 году США отказались от этого стандарта. Тем не менее, доллар остался в центре мировой экономики. Почему? Потому что альтернативы не было. Даже сегодня евро сталкивается с проблемами из-за разногласий в ЕС, а китайский юань остаётся под строгим контролем властей. Доллар же предоставляет стабильность и ликвидность, которых жаждет весь мир.

( Читать дальше )

BNS - или Минфин замещает

- 04 декабря 2024, 12:34

- |

Министерство финансов выпустило замещающие облигации на $40 млрд взамен прежних евробондов Российской Федерации. Речь идет о 13 выпусках: девять в долларах США и четыре в евро.

Дата замещения облигаций – 5 декабря 2024 года. Инвесторы, которые принимали участие в замещении, получат новые бумаги взамен прежних в соотношении 1:1. Замещающие облигации будут полностью повторять условия первоначальных бумаг (купон, регулярность выплат, срок).

В ближайшую неделю на рынке валютных облигаций может возникнуть аномальная ситуация, которая позволит зафиксировать в долге России доходность свыше 10% в валюте. Продавцами тут могут выступать те, кто приобретал бумаги во внешнем контуре с дисконтом, а теперь решит зафиксировать прибыль.

Так что готовим кэш и ждем возможностей, особенно в любимой у большинства россиян бумаге Россия-28 (бывший ISIN XS0088543193) с купоном 12,75% в долларах США и погашением в 2028 году.

Есть небольшая ложка дегтя: налоги. Госдума в октябре приняла закон, который исключает налог из-за валютной переоценки и возвращает льготу долгосрочного владения инвесторам при замещении еврооблигаций Минфина. При этом в законе инвесторов разделили на 2 категории по дате покупки: до 01.03.2022 и после данной даты.

( Читать дальше )

Мы пересмотрели базовый прогноз среднего курса доллара на 2025 г. до 104,5 с 96,0 руб. (рост на 9%), с условным таргетом на конец следующего года в 110,0 руб./долл - Ренессанс Капитал

- 04 декабря 2024, 11:47

- |

( Читать дальше )

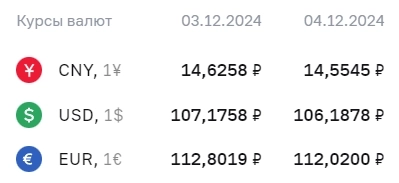

Официальные курсы валют на 4 декабря: ¥ - Р14,5545, $ - Р106,1878, € - Р112,0200

- 03 декабря 2024, 17:32

- |

К концу года ожидаем курс USD/RUB в диапазоне 100–105, а CNY/RUB — 13,8–14,3 - Синара

- 03 декабря 2024, 15:31

- |

Рубль в ноябре потерял еще более 10% относительно доллара США и 8% — против юаня и сейчас торгуется на самых низких за 2,5 года уровнях.

Вчера мы пересмотрели прогнозы по валюте: к концу года теперь ожидаем курс USD/RUB в диапазоне 100–105, а CNY/RUB — 13,8–14,3.

Доллар все! Падение начинается .

- 02 декабря 2024, 21:51

- |

Рынок репо стабилизирован, государство переставило цену туда куда ему было нужно, думаю никаких спекулятивных атак не было. А вы как думаете?

Телега — t.me/+KyeXBLvaswhiMDUy

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал