БПИФ ВТБ Корпоративные облигации

⭐️Перспективы ОФЗ❓❗️Сравниваем с корпоративными облигациями и Ликвидностью. Прогнозы, аналитика, точность 💪

- 05 ноября 2025, 08:38

- |

Сейчас эффективная доходность ОФЗ — около 14,5% годовых, что по историческим меркам крайне щедро. Но рынки забывчивы: еще в 2020-м ОФЗ приносили 5%, а вклады — 3-4%. Даже после начала СВО доходность долго держалась в диапазоне 8–10%. Сегодняшние 14–15% выглядят заманчиво, если, конечно, не всплывут привычные риски:

🔹 существенная девальвация рубля (более 10% в год),

🔹 новый всплеск инфляции,

🔹 ключевая ставка где-нибудь под 23-25%

* рубль обычно девальвируется быстро, именно поэтому мы и используем выражение среднегодового. Мы же и ОФЗ рассматриваем 10-15 летние. Среднегодовая доходность всех классов активов здесь👈

( Читать дальше )

- комментировать

- 6.3К | ★2

- Комментарии ( 11 )

⭐️Тише едешь – дальше будешь. Обзор доходности индексов облигаций и денежного рынка💪

- 18 октября 2025, 09:05

- |

Рынок 2024 года наглядно показал: стабильность часто приносит больший результат, чем попытка обогнать рынок. Пока индексы государственных и корпоративных облигаций переживали периоды просадок и восстановления, фонд денежного рынка LQDT шёл по почти прямой траектории — без резких колебаний и с устойчивым ростом

С начала 2024 года его совокупная доходность превысила результаты как индекса госбумаг, так и корпоративных облигаций. При этом уровень волатильности остался минимальным — фактор, который особенно важен для тех, кто управляет ликвидностью или стремится к сохранению капитала

👉Тут мы успешно повторяем низкую волатильность LQDT, но с большей доходностью

( Читать дальше )

ОФЗ выглядят всё хуже...

- 24 января 2023, 15:35

- |

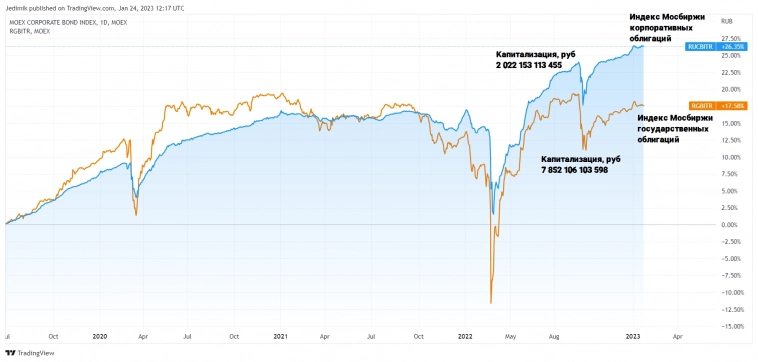

… с января 2021 что-то изменилось. что? Речь о расхождении в доходностях между государственными и корпоративными облигациями, которое впервые заметил летом 2021.

смотрим актуальное сравнение индексов Мос биржи.

Гос облигаций (оранжевый) и Корпоративных (синий)

Я всегда больше доверяю рынку и рынок явно чего-то ждёт… Конечно, сложно себе представить, что государству сложнее обслуживать долги, чем бизнесу… А какие ещё версии? Чего ждёт рынок?

вставлю декабрьский эфир на эту тему. но это для тех, у кого есть время погрузиться в тему и рассуждения...

0:00 Функция биржи и учебник 6:05 риски застройщиков 11:09 сравниваем ОФЗ с корпоративными

14:03 сколько бизнесов привлекают капитал на бирже 16:15 сравнение индексов на графике 20:46 Пример с МФК «КарМани» 25:50 выводы

Интересна экономика, а не трейдинг? — подписывайся на Телеграм Мир в экономике.

Как я заработал 100 рублей на пассиве, купив бПИФ на корпоративные облигации

- 31 августа 2021, 11:03

- |

Как вам такие профиты? Может книгу написать, Волк с Лахта центра.

Про мега профиты облигационных фондов Сбера я так же писал.Что не так с бПИФами SBGB на ОФЗ?

Облигации и БПИФ на облигации

- 16 апреля 2021, 14:13

- |

У каждого из нас есть своя консервативная подушка безопасности. Она может содержать в себе такие активы, как рублевый кэш, валюту, вклады, облигации, ETF на еврооблигации и прочее. Мы уже затрагивали варианты инвестирования (https://t.me/investokrat/309) в еврооблигации и доллар, сегодня поговорим про рублевые консервативные инструменты.

На Мосбирже представлено несколько БПИФов на облигации, как корпоративные, так и государственные (ОФЗ). Сейчас ОФЗ дают относительно маленькую доходность, поэтому их рассматривать не будем. Слишком длинные (дюрация более 3 лет) тоже брать не будем из-за рисков роста ставок.

У нас остаются следующие варианты фондов:

SBRB — БПИФ от Сбера на корп. облигации с дюрацией до 3 лет. Комиссия фонда составляет 0,8%, с ее учетом цена пая фонда выросла на 4,7% за последние 11* месяцев. Купоны реинвестируются и не облагаются НДФЛ.

*11 месяцев берется, чтобы исключить эффект коррекции во время пандемии.

GPBS — БПИФ от Газпромбанка на корп. облигации с дюрацией до 3 лет. Комиссия фонда составляет 0,45%, цена пая за последние 11 месяцев выросла на 4,6%. Купоны также реинвестируются.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал