Аэрофлот

Аэрофлот отчитается сегодня, 30 мая. Результаты могут оказать негативное влияние на инвесторов - Атон

- 30 мая 2019, 11:53

- |

Мы ожидаем, что результаты окажутся относительно слабыми. Согласно консенсус-прогнозу Интерфакса, выручка компании вырастет на 20% до 135 млрд руб., за счет роста пассажирооборота на 16.7% на фоне незначительного увеличения ставок доходности. Изменения в стандартах бухгалтерской отчетности, связанные с отражением операционного лизинга на балансе, существенно повлияют на EBITDA и валовый долг компании. Консенсуса нет, но мы ожидаем, что EBITDA составит -9 млрд руб. Чистый убыток должен составить около 16.5 млрд руб., согласно консенсусу, а мы ожидаем, что он составит -15 млрд рублей из-за низкого сезона и высоких затрат на топливо. Результаты могут оказать негативное впечатление на инвесторов.Атон

Телеконференция состоится в тот же день в 14:00. Тел.: +7 495 646 93 15; ID: 23839178.

- комментировать

- Комментарии ( 0 )

Основным драйвером роста Аэрофлота выступает перевозчик Победа - Промсвязьбанк

- 29 мая 2019, 17:04

- |

Российские авиакомпании увеличили перевозки в апреле 2019 года на 14% относительно аналогичного периода 2018 года, до 9,4 млн человек, сообщила Росавиация. Оперативные данные ведомства, опубликованные в начале месяца, указывали на рост на 12,1%, до 8,97 млн пассажиров.

Авиаперевозки в РФ сохраняют хорошие темпы роста. Основной вклад в положительную динамику вносит международное сообщение (рост на 19,2%) благодаря привлекательному курсу рубля. Изменение внутренних перевозок меньше (рост на 8,1%). Ранее лидер рынка Аэрофлот увеличил перевозки на 13,2%, т.е. показал динамику лучше рынка. Основным драйвером роста компании выступает перевозчик Победа.Промсвязьбанк

Закон об обнулении НДС на авиаперевозки в обход Москвы одобрен Советом Федерации

- 29 мая 2019, 13:50

- |

Документ был инициирован правительством РФ.

«Закон устанавливает ставку НДС в размере 0% в отношении услуг по внутренним воздушным перевозкам пассажиров и багажа при условии, что все пункты маршрута (пункт отправления, пункт назначения, промежуточных посадок) расположены вне территории Московской области и территории города федерального значения Москвы»

источник

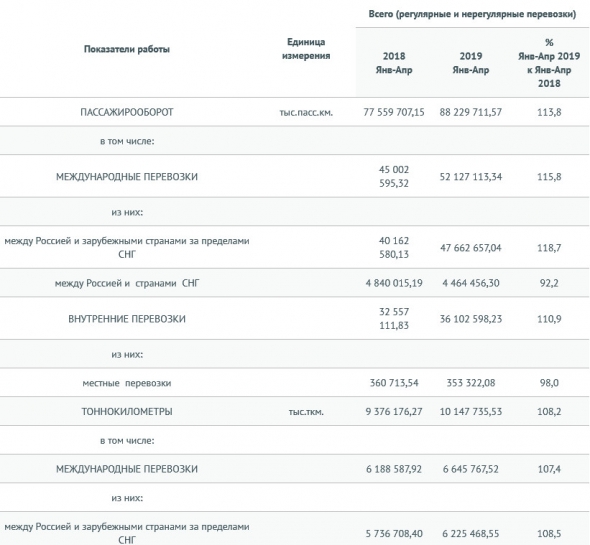

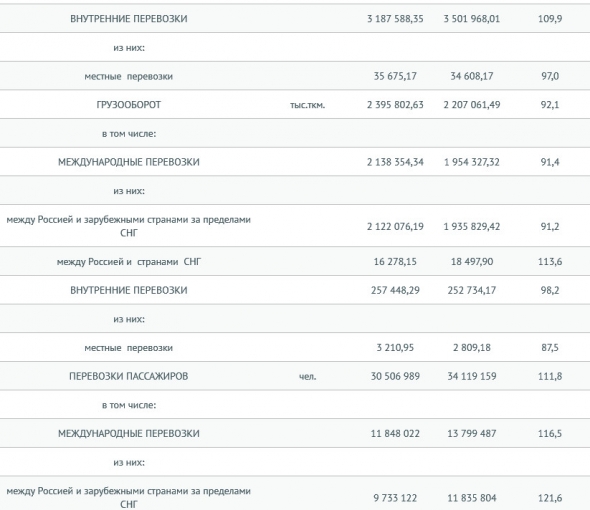

Основные производственные показатели гражданской авиации за январь-апрель - Росавиация

- 28 мая 2019, 17:08

- |

( Читать дальше )

Международные перевозки обеспечивают Аэрофлоту хорошие результаты - Промсвязьбанк

- 27 мая 2019, 11:33

- |

Группа Аэрофлот в январе-апреле 2019 года увеличила перевозку пассажиров на 15,4% по сравнению с аналогичным периодом прошлого года, до 17,5 млн человек, говорится в сообщении компании. За этот же период авиакомпания Аэрофлот перевезла 11,5 млн пассажиров — на 12,6% больше, чем за аналогичный период прошлого года. При этом в апреле перевозки группы выросли на 13,2%, до 4,7 млн человек, авиакомпания Аэрофлот перевезла 3,1 млн человек (+8,3%).

Аэрофлот показывает хорошие темпы роста перевозок с начала года, правда в апреле они немного замедлились. Рост перевозок обеспечивают международные перевозки (+15,3% в апреле), благодаря привлекательному курсу и отсутствию существенного роста на билеты. Внутренние перевозки также показывают хороший рост (+11,5%), но он слабее.Промсвязьбанк

Аэрофлот демонстрирует устойчивые темпы роста - Атон

- 27 мая 2019, 11:11

- |

В апреле 2019 пассажиропоток группы вырос на 13.2% г/г, а пассажирооборот — на 13.6%. Коэффициент загрузки кресел снизился на 0.1%. За 4M19 пассажиропоток и пассажирооборот группы увеличились на 15.4% и 15.9% соответственно, а коэффициент загрузки кресел (PLF) упал всего на 0.5 пп до 78.9%.

Темпы роста немного замедлились в апреле по сравнению с очень сильными показателями марта (пассажиропоток вырос почти на 17%), тем не менее, Аэрофлот демонстрирует очень устойчивые темпы роста, превышающие наши первоначальные ожидания. Компания опубликует результаты за 1К19 по МСФО на этой неделе, и мы ожидаем, что они будут слабыми. В то же время мы считаем, что результаты должны стать последним негативным фактором для акций компании, которые могут начать восстанавливаться после публикации результатов.АТОН

Аэрофлот - за 4 месяца 2019 года Группа перевезла 17,5 млн пассажиров, +15,4% г/г

- 24 мая 2019, 16:20

- |

За четыре месяца 2019 года Группа «Аэрофлот» перевезла 17,5 млн пассажиров, что на 15,4% превышает результат аналогичного периода 2018 года. За этот же период авиакомпания «Аэрофлот» перевезла 11,5 млн пассажиров, на 12,6% больше, чем за аналогичный период прошлого года.

Пассажирооборот Группы увеличился на 15,9% по сравнению с аналогичным периодом прошлого года, пассажирооборот Компании – на 10,4%. Предельный пассажирооборот Группы увеличился на 16,5% по сравнению с аналогичным периодом прошлого года, предельный пассажирооборот Компании – на 10,9%.

Процент занятости пассажирских кресел по Группе «Аэрофлот» снизился на 0,5 п.п. по сравнению с аналогичным периодом прошлого года и составил 78,6%, по Компании показатель снизился на 0,4 п.п. до 76,9%.

источник

Аэрофлот - сд рассмотрит дивиденды 31 мая

- 24 мая 2019, 10:38

- |

1. О Годовом отчете ПАО «Аэрофлот» за 2018 год.

2. Рассмотрение заключения Ревизионной комиссии по итогам 2018 финансового года.

3. Рассмотрение заключения Комитета по аудиту Совета директоров за 2018 год.

4. О распределении прибыли (в том числе выплате (объявлении) дивидендов)

и убытков Общества по результатам 2018 финансового года.

5. О размере, сроке и форме выплаты дивидендов по акциям ПАО «Аэрофлот»

по итогам 2018 финансового года и установлении даты, на которую определяются лица, имеющие право на получение дивидендов.

2.2. Дата проведения заседания совета директоров (наблюдательного совета) эмитента: 31 мая 2019 года.

источник

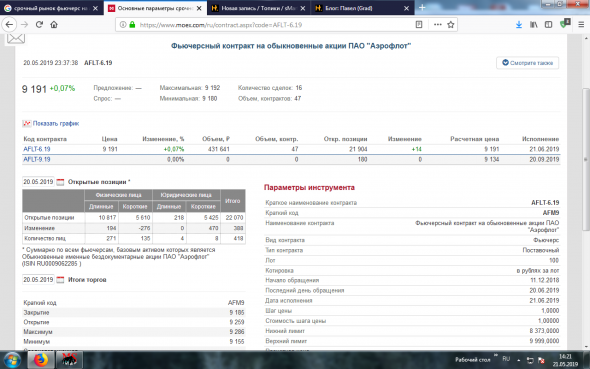

Честно о трейдинге или СОТ (ОИ) на Аэрофлот - потенциальный кратковременный разворот.

- 21 мая 2019, 09:55

- |

Я всегда вас рад видеть)))

СОТ (ОИ) — это открытый интерес, открытые позиции участников рынка: Физ. лиц и юр. лиц.

Развороты на рынке происходят исключительно при экстремальных значениях от 90% и выше.

В данное время СОТ составляет 96% коротких позиций у юридических лиц.

Кол-во открытых позиций у обеих групп разное, это означает, что в акциях Аэрофлота не достигнут баланс сил.

Иными словами, на существенный разворот не стоит надеяться, только на кратковременный отскок.

В ближайшие дни юр. лица будут сокращать короткие позиции и наращивать длинные против физ. лиц.

Дневной график.

( Читать дальше )

Российские Акции: Что Покупать в Кризис?

- 15 мая 2019, 19:16

- |

03:20 — Потенциальная война США против Ирана: Как это может повлиять на российский рынок, доллар/рубль, рынок нефти?

06:03 — Технический анализ графика цены на нефть.

08:55 — Короткий анализ графика цены на валютную пару доллар/рубль.

10:03 — Перспективные сценарии на Индексе РТС.

12:08 — Оценка компании Газпром (GAZP): Почему котировки резко выросли? Какие результаты показывает Газпром за последний отчётный год? Какие тенденции в финансовых показателях компании? Оценка текущих фундаментальных мультипликаторов. Техническая картина: основные сценарии на ближайшее время. Модельный портфель: Продолжаю реформировать с учётом текущих рисков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал