Аэрофлот

Аэрофлот - за 1 п/г Группа перевезла 28,2 млн пассажиров, +13,4% г/г

- 24 июля 2019, 14:35

- |

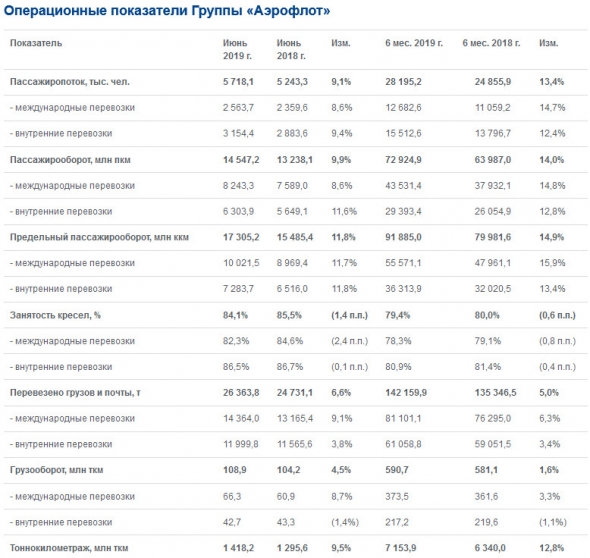

За шесть месяцев 2019 года Группа «Аэрофлот» перевезла 28,2 млн пассажиров, что на 13,4% превышает результат аналогичного периода 2018 года. За этот же период авиакомпания «Аэрофлот» перевезла 17,8 млн пассажиров, на 9,7% больше, чем за аналогичный период прошлого года.

Пассажирооборот Группы увеличился на 14,0% по сравнению с аналогичным периодом прошлого года, пассажирооборот Компании – на 8,7%. Предельный пассажирооборот Группы увеличился на 14,9% по сравнению с аналогичным периодом прошлого года, предельный пассажирооборот Компании – на 9,7%.

Процент занятости пассажирских кресел по Группе «Аэрофлот» снизился на 0,6 п.п. по сравнению с аналогичным периодом прошлого года и составил 79,4%, по Компании показатель снизился на 0,7 п.п., до 77,3%.

релиз

- комментировать

- Комментарии ( 0 )

Ютэйр, иск, возможное банкротство и Аэрофлот

- 24 июля 2019, 12:48

- |

Это ж-ж-ж — неспроста!

Про иск

www.rbc.ru/business/22/07/2019/5d35c0a79a79479cfaee45de

Про долги

www.novostibankrotstva.ru/tag/yutejr/

Про то, как это получилось

www.m24.ru/articles/obshchestvo/30042019/155468

( Читать дальше )

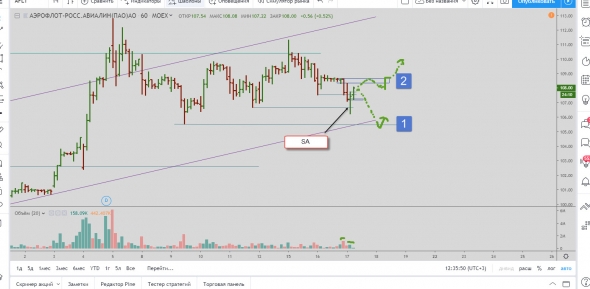

Торговый план по Аэрофлоту 17.07.2019

- 17 июля 2019, 12:48

- |

Часовик. Сформировался аптраст и SOT одновременно. Поскольку высокий объем, это еще и потенциальная кульминация покупок. После этого цена скорректировалась и подошла к нижней границе канала. Глобально Аэрофлот смотрится вверх.

( Читать дальше )

Аэрофлот - объявил тендер на лизинг 6 самолетов A320neo за $566 млн

- 15 июля 2019, 17:13

- |

«Оказание услуг операционного лизинга в отношении шести ВС Airbus 320-251N с датами поставок в 2020 году»

Тендер разбит на два лота: лизинг двух судов с максимальной стоимостью контракта 188,6 миллиона долларов и лизинг четырех самолетов со стоимостью договора до 377,8 миллиона долларов.

Итоги торгов — 24 июля.

в начале июня Аэрофлот уже публиковал заявку на лизинг трех A321-251NX с максимальной стоимостью контракта $304,2 миллиона с поставкой в 2020 году.

источник

источник

Победа, дочка Аэрофлота увеличила перевозки на 43,2% - Промсвязьбанк

- 12 июля 2019, 15:09

- |

Авиакомпании РФ увеличили перевозки в июне 2019 года на 9,5% относительно аналогичного периода прошлого года, до 12,57 млн человек, сообщила Росавиация, ссылаясь на оперативные данные. Пассажирооборот всех авиакомпаний РФ в прошлом месяце достиг отметки в 30,65 млрд пассажиро-километров (+11,7%), с начала года показатель составил 145 млрд пассажиро-километров.

Перевозки пассажиров сохраняют хорошие темпы роста, частично высокие темпы могут поддерживаться международными перевозками, которым способствует сильный рубль. В тоже время по отдельным компаниям динамика неравномерная. В группе Аэрофлот головная компания увеличила перевозки всего на 3,3%, а ее «дочка» Победа показала рост на 43,2%. По объемам перевозок Победа приблизилась к Уральским авиалиниям.Промсвязьбанк

Российские авиакомпании увеличили перевозки в июне на 9,5 % - Росавиация

- 11 июля 2019, 13:22

- |

Рост показателей производственной деятельности в июне 2019 года отмечается:

- у авиакомпании «Аэрофлот», обслужившей более 3,31 млн. пассажиров (+3,3%).

- Авиакомпания «S7» перевезла 1,34 млн. пассажиров (+19,5 %),

- «Россия» — 1,35 млн. пассажиров (+ 7,7%),

- «Победа» — 905 тыс. пассажиров (+ 43,2 %);

- «Уральскими авиалиниями» в июне 2019 воспользовались 943 тыс. пассажиров (+2,8 %).

Пассажирооборот в июне 2019 достиг отметки в 30,65 млрд. пассажирокилометров, что на +11,7 % больше показателя июня прошлого года.

Всего с начала текущего (январь-июнь) пассажирооборот составляет порядка 145 млрд. пассажирокилометров.

релиз

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал