SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Арсагера

Спасибо (УК) "Арсагера"!

- 23 июня 2014, 16:50

- |

Арсагера подала кассацию на отказ в иске об обязании Газпрома выкупить акции ГРО

Москва. 23 июня. ИНТЕРФАКС-АФИ — Федеральный арбитражный суд Московского округа зарегистрировал жалобу управляющей компании (УК) «Арсагера» на отказ в иске об обязании «Газпрома» исполнить обязанность в течение 35 дней направить публичную оферту всем владельцам голосующих акций ОАО «Ростовоблгаз» (MOEX: RTGZ), ОАО «Калугаоблгаз» (MOEX: KLOG), ОАО «Нижегородоблгаз» (MOEX: NNOG) и ОАО «Тамбовоблгаз» и выкупить эти акции.

Как отмечается в информации на сайте суда, кассация поступила 18 июня.

Ранее сообщалось, что Арбитражный суд Москвы 13 февраля отказал УК «Арсагера» в иске об обязании «Газпрома» исполнить обязанность в течение 35 дней направить публичную оферту всем владельцам голосующих акций ОАО «Ростовоблгаз», ОАО «Калугаоблгаз», «ОАО „Нижегородоблгаз“ и ОАО „Тамбовоблгаз“ и выкупить эти акции.

( Читать дальше )

- комментировать

- 45 | ★2

- Комментарии ( 5 )

Александр Шадрин вошел в Совет директоров "Арсагеры".

- 18 июня 2014, 23:37

- |

Сегодня 18 июня 2014 года в 15 часов в г. Санкт-Петербурге в конференц-зале гостиницы Орбита состоялось годовое общее собрание акционеров ОАО «Управляющей компании «Арсагера» по итогам 2013 года.

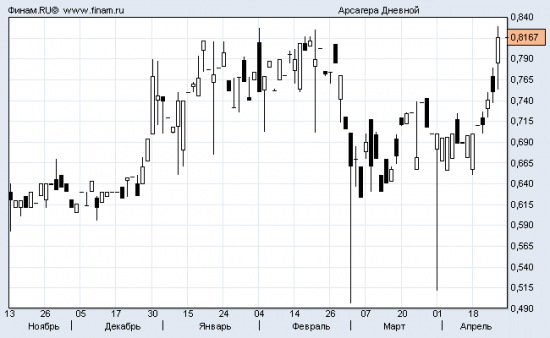

Российский фондовый рынок положительно воспринял итоги ГОСА Арсагеры. По итогам торгового дня акции УК Арсагеры выросли на +1,82%, достигнув 80,5 коп. за одну акции, индекс ММВБ вырос на +0,53%, достигнув уровня 1493,98 пунктов.

Как писал ранее Письмо из Арсагеры. Часть 1. я планировал участвовать в данном мероприятии.

Приехал к 14-30, прошел регистрацию (регистрацию и подсчет голосов на ГОСА производил ВТБ-Регистратор), на втором этаже Орбиты и проходило собрание. Зал был не большой, но даже и он был велик для того количества людей – всего было порядка 15-20 человек, включая руководство компании. Велась видеотрансляция, кто хотел, мог посмотреть в интернете.

( Читать дальше )

Письмо из Арсагеры. Часть 2. Прогрессивная система мотивации СД.

- 01 июня 2014, 21:50

- |

Начало тут — часть 1

Новые Положения о Совете директоров и Правлении ОАО «УК «Арсагера».

Совет директоров предлагает изменить Методику определения вознаграждения членов Совета директоров и членов Правления Общества.

Сейчас размер вознаграждения членов Совета директоров составляет не более 5% от чистой прибыли (п. 5.16 Положения о Совете директоров), а вознаграждение Правления складывается из следующих составляющих: выплата дивидендов по привилегированным акциям, выплата бонуса и текущая оплата труда.

Выплата дивидендов по привилегированным акциям зависит от прироста стоимости компании. Расчет прироста стоимости компании производится двумя способами: на основании рыночных котировок и на основании показателей прибыли компании. Затем выбирается

( Читать дальше )

Письмо из Арсагеры. Часть 1.

- 01 июня 2014, 19:34

- |

Поздняя весна – начало лета в России – это время получения весточек из компаний, компании рассылают своим акционерам письма с бюллетенями к собраниям акционеров, где будут утверждены дивиденды, избран новый совет директоров и приняты другие важные вопросы.

Конечно, это можно считать формальностью, и зачастую письма акционером отправляются в далекое место в кладовке после беглого просмотра. Миноритарные акционеры считают, что их маленький голос ничего не решает. Миноры практически никогда не голосуют.

Но ГОСА является самым важным событием корпоративного года для каждой компании, так как акционеры – это самые главные люди в компании, и их голоса решает очень многое.

Данные письма акционерам нас переносят в эпоху романов Диккенса, когда акции были еще бумажными, эпоху первопроходцев, нового времени, а статус акционера вызывал пиетет у окружающих…

Прочесть можно и сейчас много интересного в данных письмах, если подробнее посмотреть – я ранее несколько раз анализировал письма к внеочередным собраниям РН-Холдинг

( Читать дальше )

Проект «Разумный инвестор»: МИР. ТРУД. МАЙ. Запись #9.

- 01 мая 2014, 15:57

- |

Единственный путь наслаждаться жизнью — быть бесстрашным и не бояться поражений и бедствий. Джавахарлал Неру (Отец Индиры Ганди)

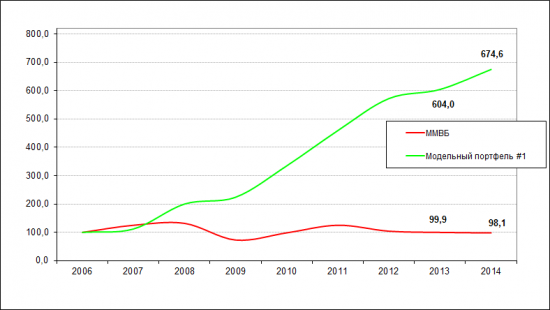

Текущий результат модельного портфеля +575% при отрицательном индексе за 7 лет и 10 месяцев. Из них 10 месяцев – это публичный проект «Разумный инвестор» в моём блоге.

В последний раз я подводил итоги по Проекту «Разумный инвестор» 3 марта 2014 года (тогда всем было страшно) – в первый мартовский черный понедельник! Потом к середине марта мы еще сильнее валились (стало еще страшнее), а после опять довольно мощно отрасли, но сейчас по факту опять сползли к ценам 3 марта 2014 года по индексу ММВБ (страшно стабильно).

В итоге с июля 2013 года за 10 месяцев рынок всё там же. Любители банковских депозитов побили индексные фонды…))

Но мой метод, не индексный, а идея заключается в следующем – путем выбора «хороших» активов в портфель, показать результат лучше индекса, итоги модельного портфеля #1 (акции из списка ММВБ) – порадовали!!!

Итоги по модельным портфелям: (дивидендная доходность рассчитана от цен акций 28 июня 2013 года).

( Читать дальше )

Моя венчурная инвестиция опять выросла))

- 25 апреля 2014, 16:03

- |

Сегодня акции УК Арсагера вернулись к своим локальным хаям - чуть более 80 копеек...

Особенно заметен контраст с индексом РТС

( Читать дальше )

Анализируя бизнес-план ОАО «УК» Арсагера»…

- 22 апреля 2014, 00:36

- |

Один человек имеет право смотреть на другого свысока, только когда он помогает ему подняться. Габриэль Гарсия Маркес

Более месяца назад вышел бизнес-план Управляющей Компании Арсагера на 2014-2016 годы. Я с большой жадностью прочитал данный документ, но опубликовать свои мысли по этому поводу до сих пор не успел.

Рекомендую скачать — Бизнес-план и почитать, довольно интересно описана ситуация и, в целом по состоянию экономики России и положению дел в сфере коллективных инвестиций, так и конечно в отношении самой компании.

Правда, события на Украине уже довольно сильно повлияли на состояние нашего рынка, и данная тема не закрыта и по сей день – коррекция рынков в моменте, при обострении ситуации, очень вероятна.

Но в любом случае вектор развития компании в бизнес-плане задан.

Для меня, как акционера (на данный момент в моем портфеле около 40% занимает именно Арсагера) – и мне сейчас принадлежит 0,1308% обыкновенных акций УК (до контрольного пакета еще далеко))), так и потенциального члена Совета Директоров (моя кандидатура внесена в список претендентов) планы руководства по развитию бизнеса, выраженные в Бизнес-плане не менее важны, чем например, потом годовой отчет.

( Читать дальше )

Корпоративное управление. Введение.

- 31 марта 2014, 13:15

- |

В данный момент изучаю Кодекс профессионального члена совета директоров УК Арсагера. Очень интересная работа. На их сайте и в их блоге они выкладывали уже несколько частей из Кодекса ПЧСД. Рекомендую прочесть.

Что-то добавить к этому я даже не знаю что — если всё то, что там есть, будет исполнятся, то завтра российские акции стоили бы в 2-3 раза выше, это точно. МУАК только чего стоит!!!

Считаю, что для российского фондового рынка — это первейший вопрос - корпоративное управление, это нужно решать немедленно...

Все эти ужасные случаи — ТНК-ВР Холдинг, облгазы, делистинги по инициативе эмитентов, вывод прибыли из компаний через кредиты (Селигдар, ТНК-ВР) или благотворительность (татарские компании) и прочее и прочее...

Лет 7 назад я читал «Эссе...» Баффетта (составленное из писем акционерам легендарного инвестора). Я сделал выборку по теме «корпоративное управление». Опубликую в нескольких частях. У него больше уклон в сторону проблем с менеджментом, так как зачастую в американских компаний нет выраженных мажоритарных акционеров, и идут проблемы от неуправляемых управленцев уже…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал